复旦微电再融资注册生效:募集说明书与年报信披矛盾

本文授权来自《中国民商》

作者:郑勇康

编辑:张佳茗

复旦微电(688385.SH)是一家从事超大规模集成电路的设计、开发、测试,并为客户提供系统解决方案的专业公司,早在2000年8月,复旦微电就已在港交所上市,2021年8月成功登陆上交所科创板,成为又一家A+H的境内上市公司。

上交所官网显示,复旦微电有一向不特定对象公开发行可转债事项已于7月10日注册生效,计划募资达20亿元。

2023年业绩出现下滑

据募集说明书,截至2023年3月31日,复旦微电股权结构较为分散,不存在控股股东及实际控制人,自科创板上市以来,其股权结构及控制结构也未发生重大变化。

复旦微电采用集成电路设计行业典型的Fabless经营模式,专注于集成电路设计业务,将晶圆制造、封装和测试环节分别委托给晶圆制造企业、封装和测试企业代工完成。

据募集说明书及2023年年报,2020年至2023年(下称:报告期)复旦微电营业收入分别达到169,089.68万元、257,726.23万元、353,890.89万元、353,625.94万元,2023年较上年同比减少了0.07%,当年复旦微电归属于上市公司股东的净利润为71,949.44万元,同比大幅减少33.18%。

值得注意的是, 2023年复旦微电还出现了现金流失血的情况。

据募集说明书及2023年年报,复旦微电报告期内经营活动产生的现金流量净额分别为21,965.27万元、60,220.49万元、32,128.55万元、-70,816.66万元。

尽管在2023年出现了业绩下滑,但复旦微电报告期各期的资产总额却年年攀升,分别达到267,860.30万元、416,501.42万元、611,088.81万元、841,135.09万元。同期复旦微电的资产负债率也较低,分别为21.15%、19.16%、15.67%、29.12%。

报告期内,复旦微电综合毛利率分别为45.96%、58.91%、64.67%以及66.77%,同行业可比公司综合毛利率均值分别为37.60%、42.82%、48.30%以及41.36%,对比同行数据来看要远高出一截。

截至2023年3月31日,复旦微电控股子公司共计7家,其中直接控股的子公司共计5家,间接控股的子公司2家;直接参股公司共计6家。

据复旦微电2023年年报中“主要控股参股公司分析”部分,6家控股/参股公司中有3家为亏损状态,其中主营业务为技术服务及开发的上海复微迅捷数字科技股份有限公司2023年净利润为-1,341.30万元。

募集说明书与年报“各执一词”

据募集说明书,复旦微电此次公开发行可转债,拟募资20.00亿元,投入至“新一代FPGA平台开发及产业化项目”、“智能化可重构SoC平台开发及产业化项目”、“新工艺平台存储器开发及产业化项目”、“新型高端安全控制器开发及产业化项目”、“无源物联网基础芯片开发及产业化项目”,前述项目的投资总额达206,990.00万元。

对比复旦微电在港交所披露的年报发现,募集说明书中披露的销售数据存在疑点。

据复旦微电募集说明书,2020年至2022年,复旦微电向前五名大客户的销售金额分别为35,527.27万元、56,350.56万元、116,305.87万元,占当期营业收入比例分别达到21.01%、21.86%、32.86%,所占比例逐年提升,至2023年3月已达39.88%。

但据复旦微电港交所2020年年报,该年度向前五名客户的销售金额占该年销售总额的18%。

(截自复旦微电港交所2020年年报)

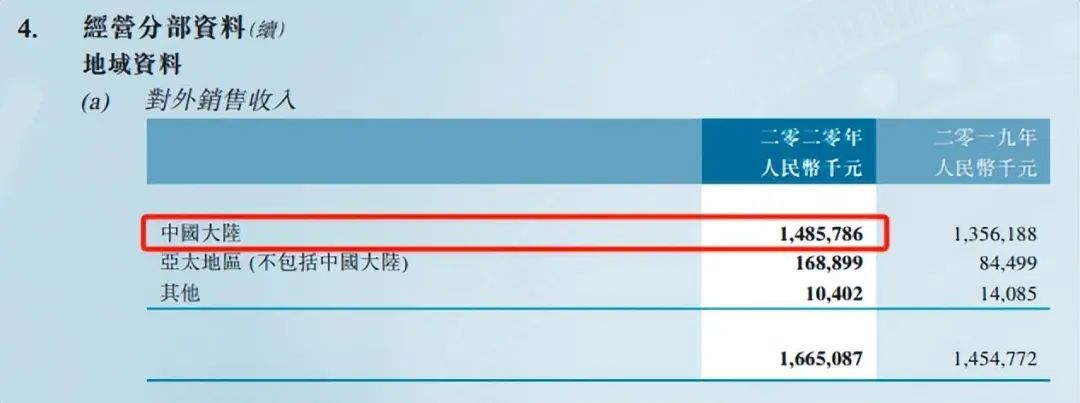

(截自复旦微电港交所2020年年报)据募集说明书,2020年复旦微电在中国大陆的主营业务收入金额为150,403.11万元,占比90.05%。同时,查阅复旦微电招股书(签署日期为2021年7月29日)后发现,2020年其在中国大陆主营业务金额与募集说明书中一致。但在该年港交所披露的年报中,却显示复旦微电对中国大陆地区销售的总金额为148,578.60万元,比招股书与募集说明书中在中国大陆的主营业务的收入金额要少。

(截自复旦微电招股书)

(截自复旦微电招股书) (截自复旦微电港交所2020年年报)

(截自复旦微电港交所2020年年报)查阅复旦微电在港交所披露的2023年年报发现,年报中2020年至2022年营业收入与此次募集说明书中保持一致,皆为169,089.68万元、257,726.23万元、353,890.89万元。

(截自复旦微电港交所2023年年报)

(截自复旦微电港交所2023年年报)复旦微电在港交所披露的年报审计机构亦为安永华明会计师事务所,不知为何会出现财务数据的差异。