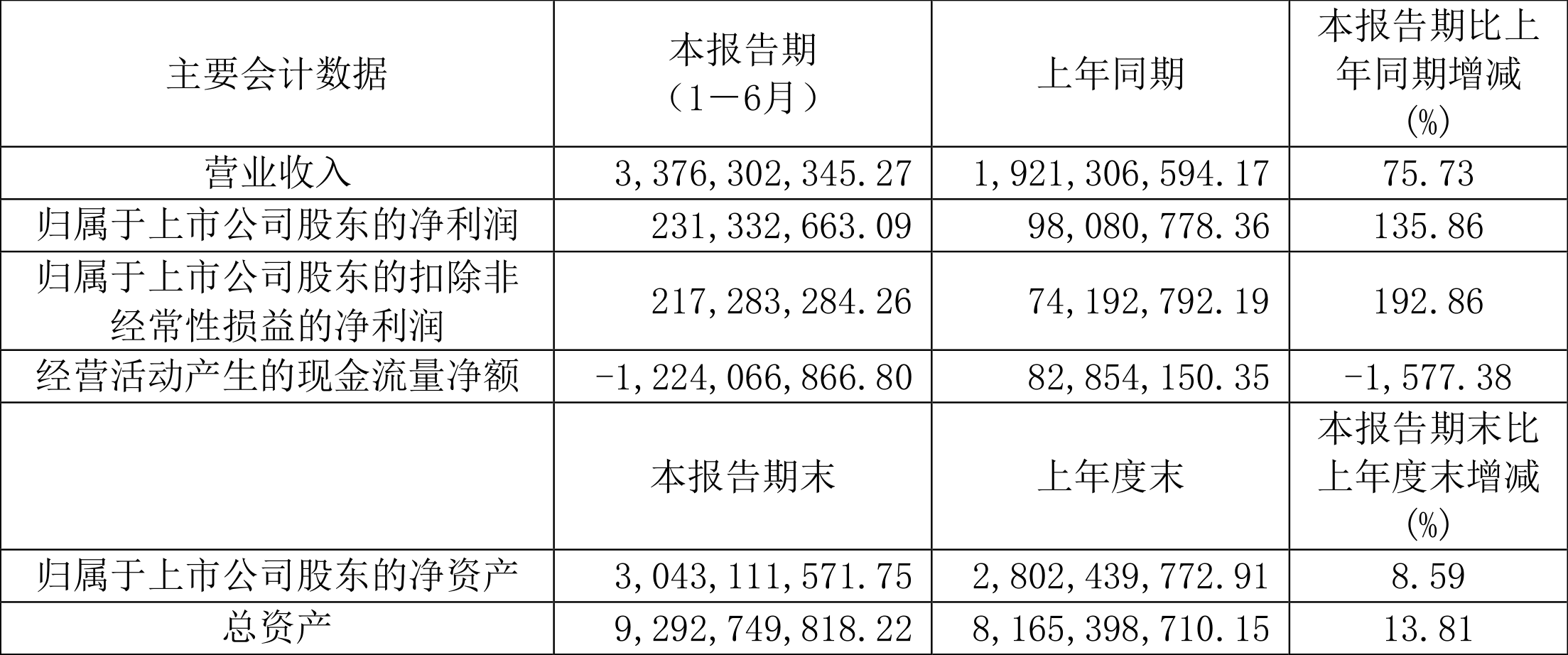

中信博:2024年上半年净利润2.31亿元 同比增长135.86%

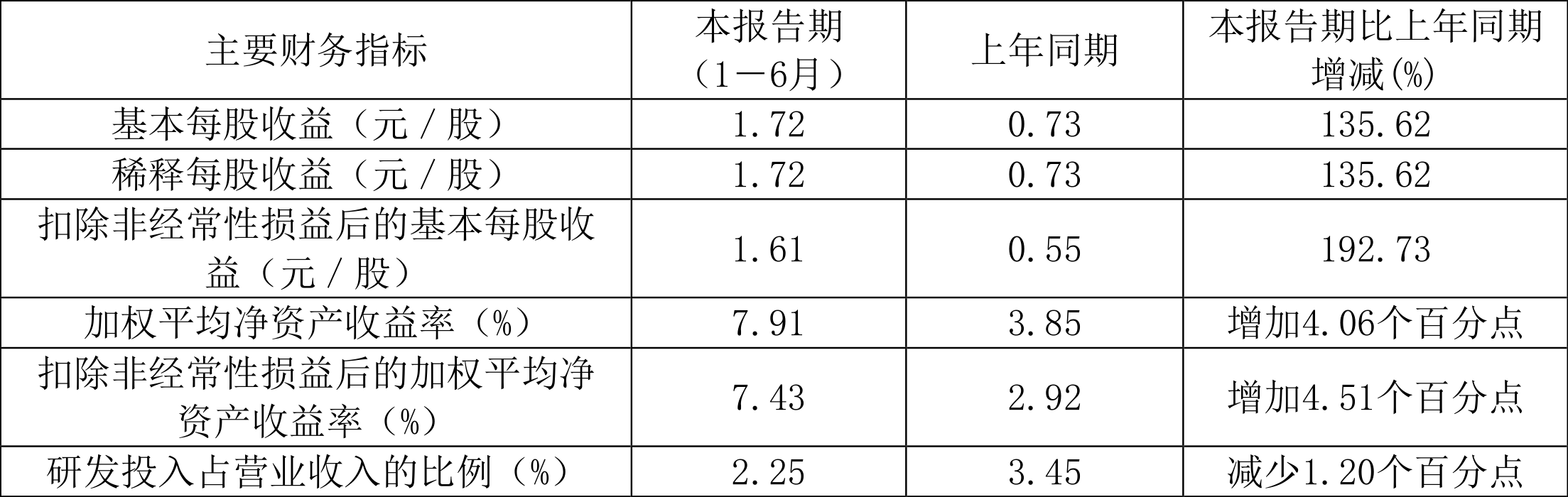

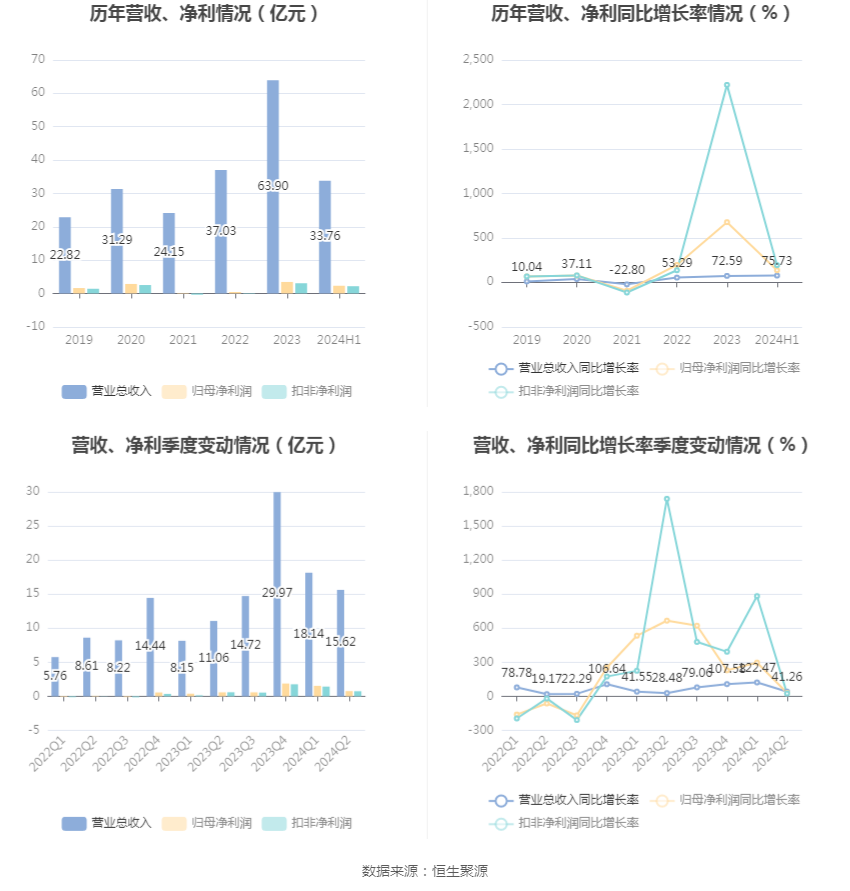

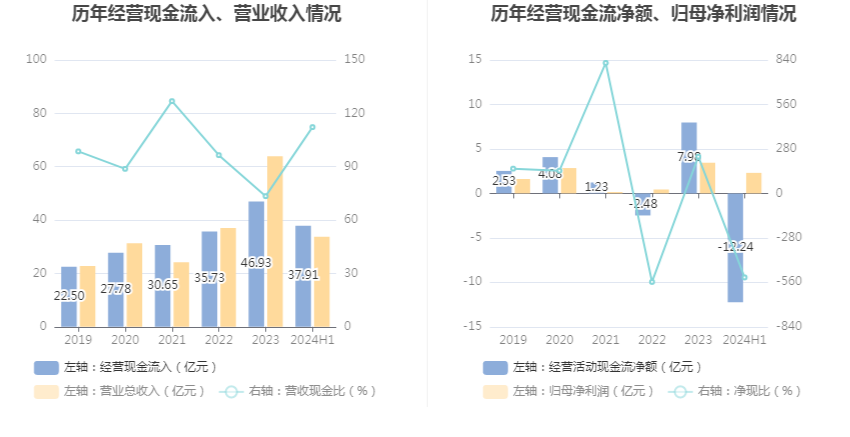

中证智能财讯 中信博(688408)8月28日披露2024年半年度报告。2024年上半年,公司实现营业收入33.76亿元,同比增长75.73%;归母净利润2.31亿元,同比增长135.86%;扣非净利润2.17亿元,同比增长192.86%;经营活动产生的现金流量净额为-12.24亿元,上年同期为8285.42万元;报告期内,中信博基本每股收益为1.72元,加权平均净资产收益率为7.91%。

公告称,公司营业收入变化主要由于支架业务的增长。

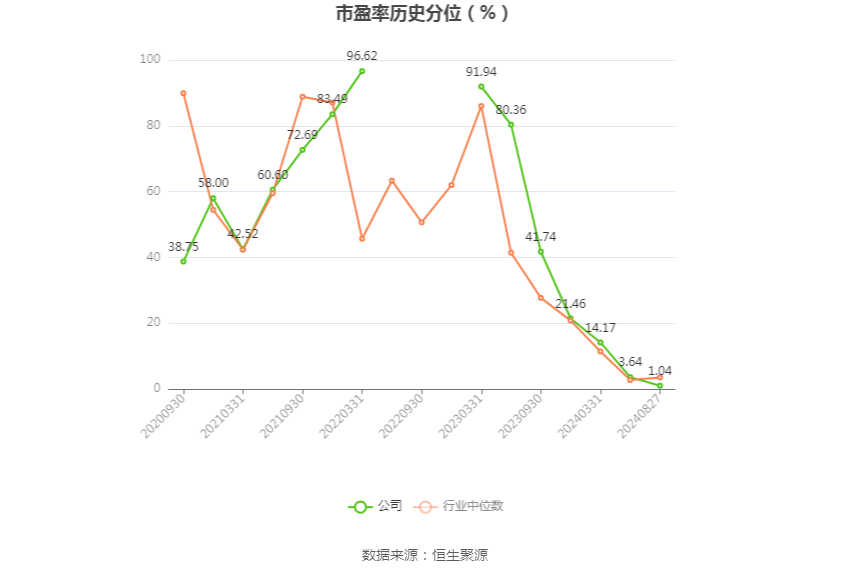

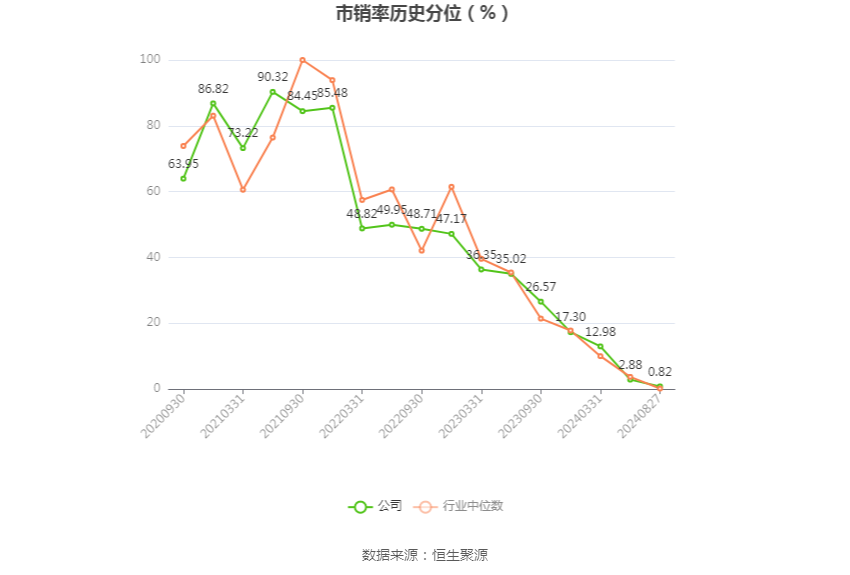

以8月27日收盘价计算,中信博目前市盈率(TTM)约为23.59倍,市净率(LF)约为3.71倍,市销率(TTM)约为1.44倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入15.62亿元,同比增长41.26%,环比下降13.90%;归母净利润7733.71万元,同比增长30.40%,环比下降49.78%;扣非净利润7455.7万元,同比增长24.96%,环比下降47.76%。

资料显示,公司主营光伏跟踪支架系统、固定支架系统、BIPV光伏屋顶及BIPV车棚等。

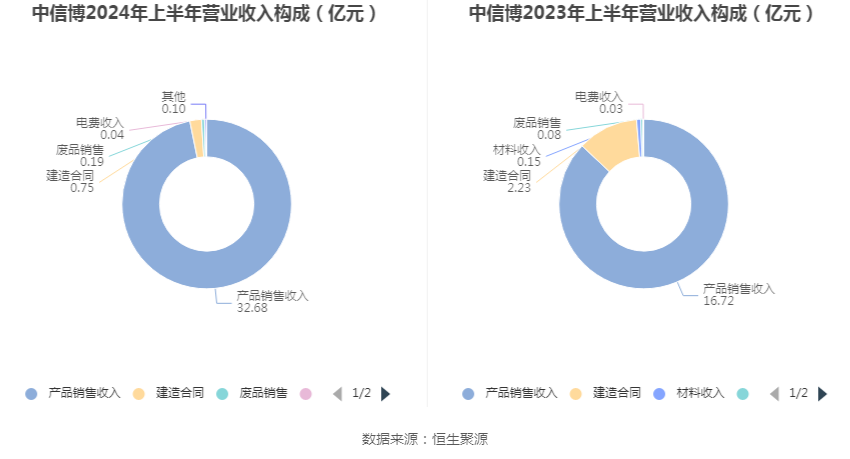

分产品来看,2024年上半年公司主营业务中,产品销售收入收入32.68亿元,同比增长95.44%,占营业收入的96.80%;建造合同收入0.75亿元,同比下降66.39%,占营业收入的2.22%;废品销售收入0.19亿元,同比增长128.59%,占营业收入的0.57%。

2024年上半年,公司毛利率为19.37%,同比上升3.50个百分点;净利率为6.82%,较上年同期上升1.84个百分点。从单季度指标来看,2024年第二季度公司毛利率为17.71%,同比上升0.12个百分点,环比下降3.08个百分点;净利率为5.35%,较上年同期上升0.34个百分点,较上一季度下降2.73个百分点。

分产品看,产品销售收入、建造合同、废品销售2024年上半年毛利率分别为19.74%、6.66%、-22.14%。

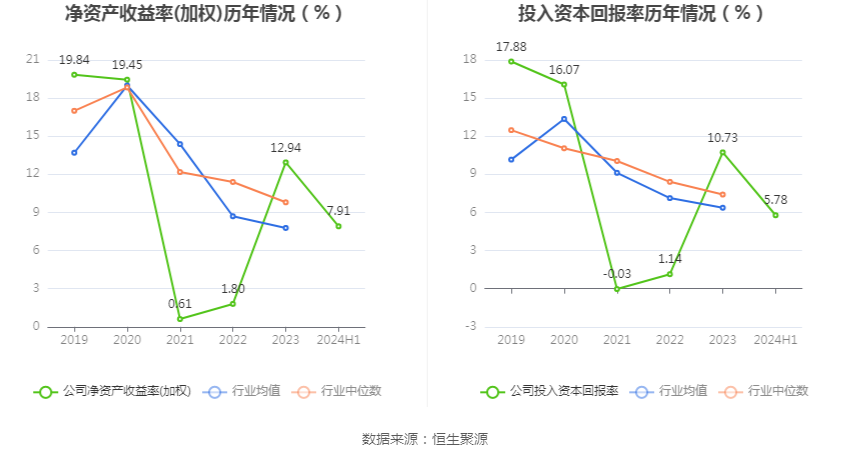

数据显示,2024年上半年公司加权平均净资产收益率为7.91%,较上年同期增长4.06个百分点;公司2024年上半年投入资本回报率为5.78%,较上年同期增长2.66个百分点。

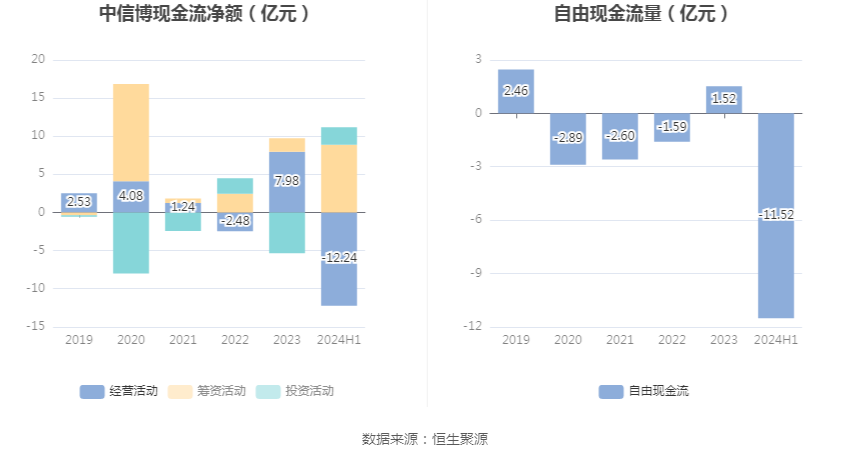

2024年上半年,公司经营活动现金流净额为-12.24亿元,同比减少13.07亿元;筹资活动现金流净额8.89亿元,同比增加8.25亿元;投资活动现金流净额2.28亿元,上年同期为-2.56亿元。

进一步统计发现,2024年上半年公司自由现金流为-11.52亿元,上年同期为-2.07亿元。

2024年上半年,公司营业收入现金比为112.27%,净现比为-529.14%。

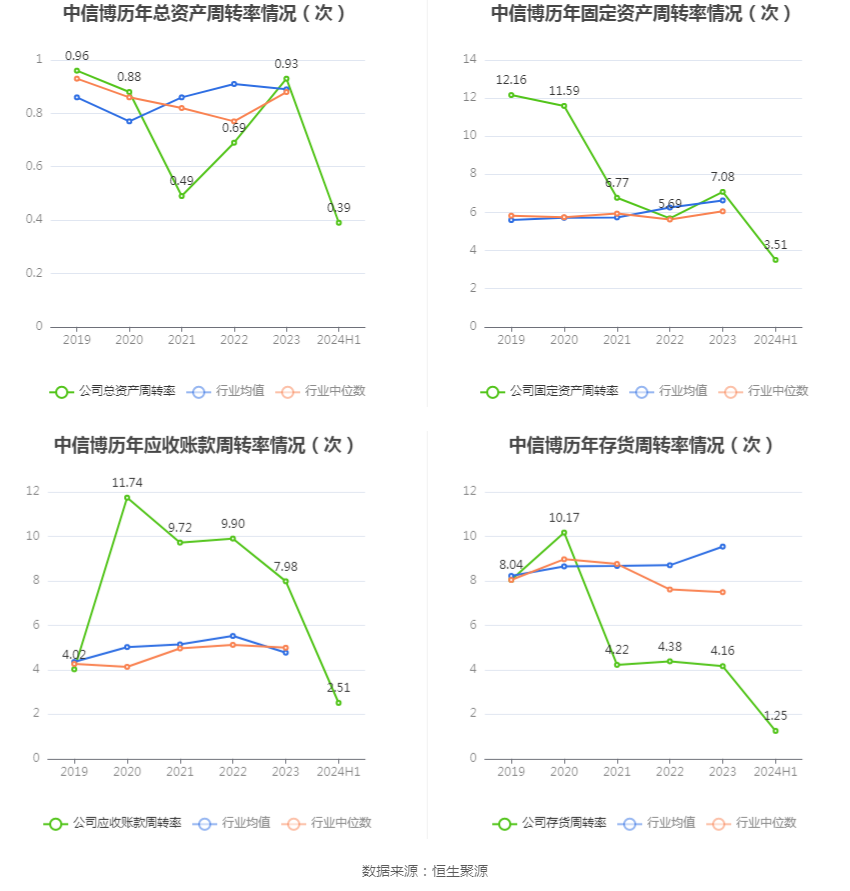

营运能力方面,2024年上半年,公司公司总资产周转率为0.39次,上年同期为0.32次(2023年上半年行业平均值为0.45次,公司位居同行业14/19);固定资产周转率为3.51次,上年同期为2.17次(2023年上半年行业平均值为3.59次,公司位居同行业11/19);公司应收账款周转率、存货周转率分别为2.51次、1.25次。

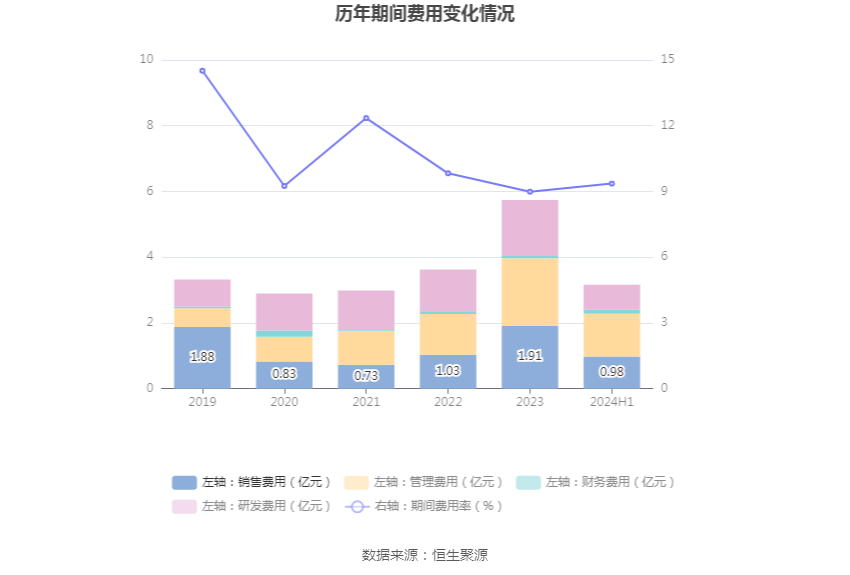

2024年上半年,公司期间费用为3.16亿元,较上年同期增加1.15亿元;但期间费用率为9.36%,较上年同期下降1.08个百分点。其中,销售费用同比增长60.1%,管理费用同比增长66.02%,研发费用同比增长14.73%,财务费用由去年同期的-502.47万元变为1209.00万元。

资料显示,销售费用的变动主要因为职工薪酬支出、市场开发费增加;管理费用的变动主要因为职工薪酬支出、中介咨询费增加;财务费用的变动主要因为贷款利息增加;研发费用的变动主要因为职工薪酬支出、测试费增加。

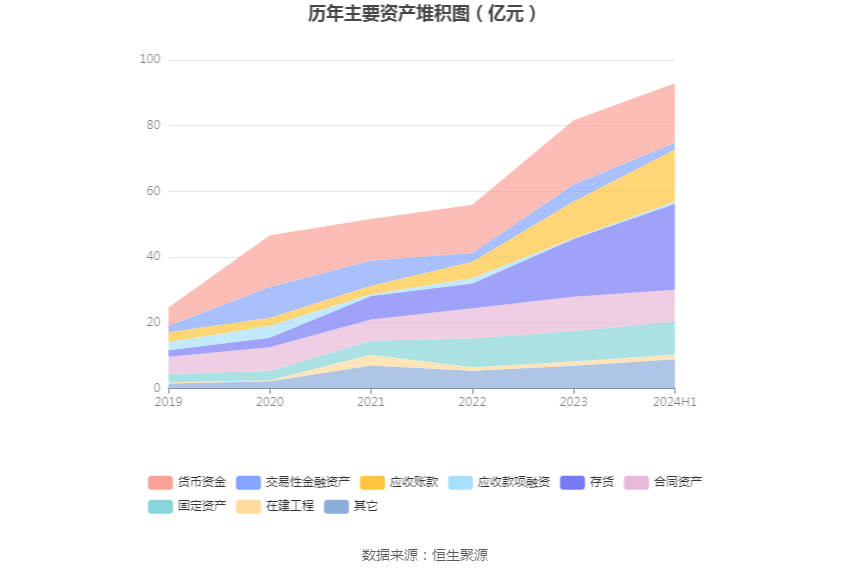

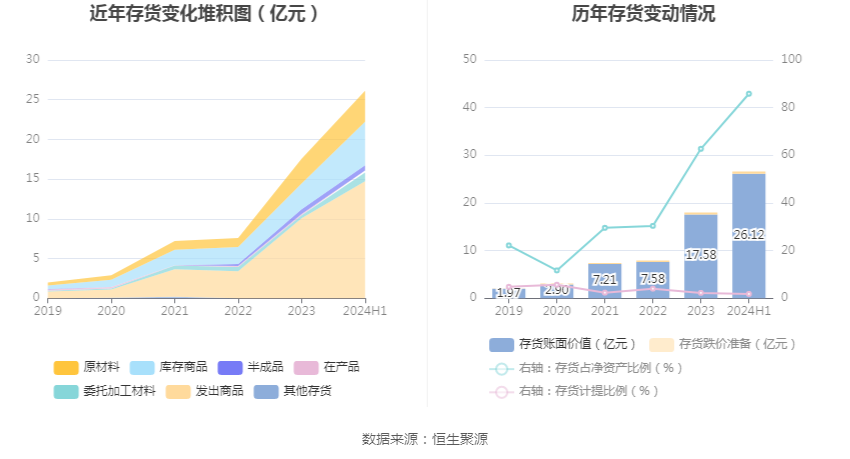

资产重大变化方面,截至2024年上半年末,公司存货较上年末增加48.62%,占公司总资产比重上升6.59个百分点;货币资金较上年末减少7.47%,占公司总资产比重下降4.48个百分点;交易性金融资产较上年末减少60.58%,占公司总资产比重下降4.16个百分点;应收账款较上年末增加42.93%,占公司总资产比重上升3.47个百分点。

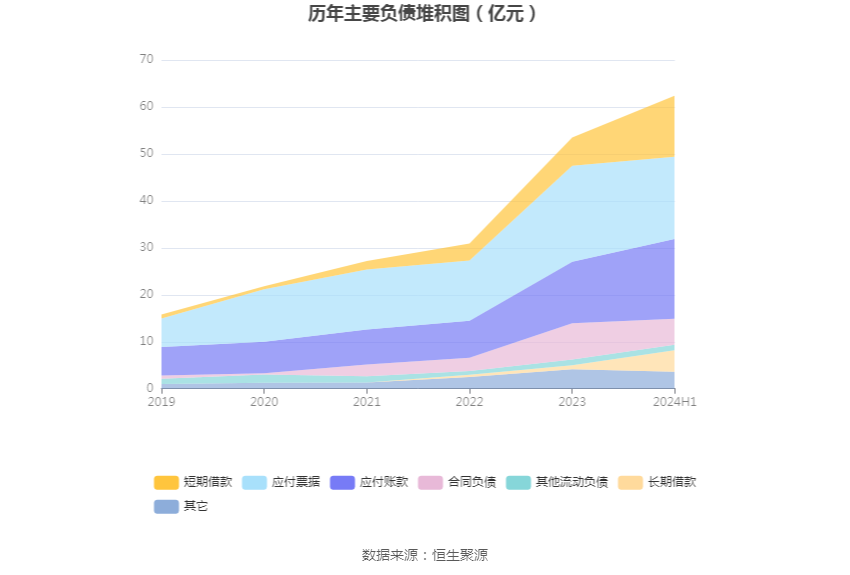

负债重大变化方面,截至2024年上半年末,公司短期借款较上年末增加115.58%,占公司总资产比重上升6.60个百分点;应付账款较上年末增加29.62%,占公司总资产比重上升2.23个百分点;长期借款较上年末增加431.83%,占公司总资产比重上升3.90个百分点;应付票据较上年末减少14.29%,占公司总资产比重下降6.18个百分点。

从存货变动来看,截至2024年上半年末,公司存货账面价值为26.12亿元,占净资产的85.84%,较上年末增加8.55亿元。其中,存货跌价准备为4782.07万元,计提比例为1.8%。

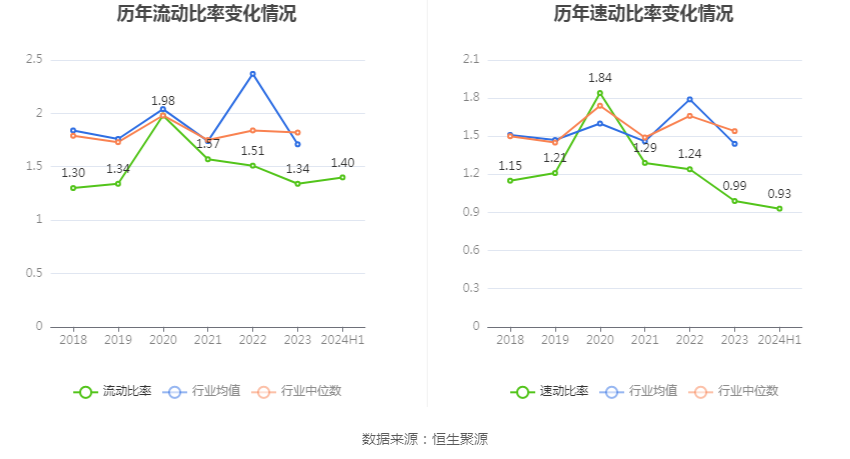

在偿债能力方面,公司2024年上半年末资产负债率为67.15%,相比上年末上升1.62个百分点;有息资产负债率为19.04%,相比上年末上升10.53个百分点。

2024年上半年,公司流动比率为1.40,速动比率为0.93。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为全国社保基金五零二组合、香港中央结算有限公司、易方达环保主题灵活配置混合型证券投资基金,取代了一季度末的前海开源公用事业行业股票型证券投资基金、景顺长城策略精选灵活配置混合型证券投资基金、前海开源新经济灵活配置混合型证券投资基金。在具体持股比例上,蔡浩、苏州融博投资管理合伙企业(有限合伙)、苏州中智万博投资管理合伙企业(有限合伙)、易方达创新驱动灵活配置混合型证券投资基金、易方达泰丰股票型养老金产品-中国工商银行股份有限公司、安信证券投资有限公司、江苏中信博新能源科技股份有限公司回购专用证券账户持股有所下降。

筹码集中度方面,截至2024年上半年末,公司股东总户数为7301户,较一季度末下降了465户,降幅5.99%;户均持股市值由一季度末的157.10万元上升至171.89万元,增幅为9.41%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。