除了奥布替尼,连亏之下诺诚健华还能指望什么?

2024年第一季度,诺诚健华归母净利润为-1.42亿元,亏损规模同比扩大

标点财经、投资时间网研究员 吕贡

进入2024年后,诺诚健华医药有限公司(下称诺诚健华,688428.SH)(9969.HK)仍未从持续亏损态势中走出。

诺诚健华最新披露的2024年第一季度业绩报告显示,该公司实现营业收入1.66亿元,较上年同期下降12.44%,归母净利润亏损额则同比扩大至1.42亿元,扣除非经常性损益后,该公司归母净亏损1.34亿元。

针对一季度亏损同比扩大,诺诚健华将原因归结为三大方面:其一,由于汇率变动,导致公司汇兑由上年同期的收益转为本期的亏损;其二,公司研发投入持续增加,研发服务收入较上年同期减少;其三,公司可转换贷款公允价值亏损较上年同期增加。

分析认为,研发投入等费用的持续攀升导致公司营收未能覆盖同期支出,已成为诺诚健华扭亏路上的显著挑战。那么,该公司将要如何突破这一困境,找到扭亏为盈的转机?

何时能扭亏?

创立于2015年的诺诚健华是一家生物医药高科技公司,其致力于为恶性肿瘤和自身免疫性疾病患者研发创新药。在知名行业专家管理团队带领下,该公司目前打造了具有自主研发、临床开发、生产及商业化能力的一体化生物医药平台。

诺诚健华先后于2020年3月23日、2022年9月21日在港交所和上交所挂牌上市,是国内第五家A+H上市的生物医药公司,不过目前,公司尚未能摆脱持续亏损的困境。

从近五年财报数据来看,诺诚健华年收益总体实现增长,由2019年的124.7万元总体上升至2023年的7.39亿元,但该公司同期盈利情况却难言乐观。数据披露,该公司2019年至2023年期间的年内亏损分别为21.50亿元、3.92亿元、6667.9万元、8.94亿元和6.46亿元。五年时间,该公司已累计亏损达41.48亿元。

作为领先的生物医药科技公司,研发投入一直是诺诚健华较大的一笔开支,且近年来呈现出持续攀升趋势。数据披露,2019年至2023年,诺诚健华研发成本分别为2.13亿元、4.03亿元、7.22亿元、6.39亿元和7.51亿元。

值得关注的是,2021年,诺诚健华全年收益超过了同期的研发费用,但综合考虑到公司全年销售、行政及其他开支后,该公司全年营收依然未能完全覆盖同期总费用开支。而在其他年份中,诺诚健华的年度营收甚至未能触及同期研发成本的水平,这反映出,诺诚健华在加大研发投资力度的同时,正面临着营收覆盖成本能力的严峻挑战。

2024年伊始,诺诚健华并未选择适度缩减研发开支,而是继续坚定加大投入力度。仅第一季度,该公司研发费用就高达1.78亿元,同比显著增长26.09%,这一费用再度超过该公司一季度的全部营业收入,占比高达107.18%,较去年同期的占比增加了32.75个百分点。

资本市场对诺诚健华的考验同样严峻。目前,该公司在香港和内地市场的股价均已跌破发行价。港股方面,自2023年5月下旬起,诺诚健华的股价便持续在发行价8.95港元/股(按前复权计算,下同)之下徘徊,且呈现下行趋势,至2024年4月19日,更是触及4.03港元/股的低位。而在A股市场,自2024年开年以来,该公司股价也逐步走低,跌破发行价11.03元/股。

截至2024年5月20日下午收盘,诺诚健华港股和A股股价分别报收于5.07港元/股、8.11元/股,仍然低于发行价。这也引发投资者在互动平台上向诺诚健华喊话并发问,“公司在专注研发和销售的同时也请关注一下资本市场的表现。公司A股和港股都深度破发,同时又有巨额现金在手,却没有进行回购,是出于哪些考虑?”

数据显示,截至2024年第一季度末,诺诚健华持有货币资金82.02亿元,资产总额达到97.66亿元,同期负债合计为27.12亿元。

扩大商业化版图或是关键

从产品经营看,多年来,诺诚健华虽然打造了多样化及均衡的药品组合,但已实现商业化的药品仍然较少。目前,该公司在中国推出了第一款产品奥布替尼,以及在中国特定省份推出第二款商业化产品Tafasitamab作前期临床用途。除此之外,该公司其他药品尚均处于研发、临床试验等阶段。

奥布替尼是诺诚健华第一款核心的商业化产品,是一种高选择性、不可逆的BTK抑制剂,可用于治疗复发难治慢性淋巴细胞白血病(CLL)或小细胞淋巴瘤(SLL)和治疗复发难治套细胞淋巴瘤(MCL),于2022年成功纳入国家医保目录。得益于公司约330名经验丰富的销售及营销人员内部团队,奥布替尼的销售覆盖面已迅速渗透至核心城市和全国领先医院。

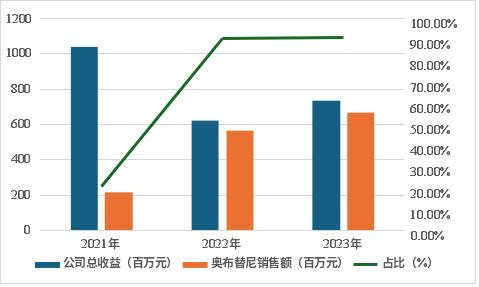

标点财经、投资时间网研究员了解到,自2021年1月上市以来,奥布替尼很快便成为诺诚健华的营收“主力军”。数据披露,2021年至2023年,奥布替尼实现的销售额分别为2.15亿元、5.66亿元和6.71亿元,占该公司各年总收益的比重,由2021年的20.58%迅速上升至2022年的90.49%、2023年的90.82%,均超过九成。

诺诚健华预计,奥布替尼在2024年及往后的销售额或将进一步增长,并有望助力公司掌握全渠道可观的市场份额。其一,奥布替尼纳入国家医保,意味着该药品的支付门槛降低,大幅提高患者对该药品的可及性和支付能力,从而扩大潜在患者群体。其二,随着奥布替尼新适应症的研发和批准,其治疗范围将有所扩大。其三,诺诚健华同时利用医院和零售药店等渠道进行销售,能提高产品的市场渗透率。其四,公司通过加强市场营销、推广和售后服务等方面,提高了自身商业化能力。

虽然奥布替尼销售额的快速增长,为诺诚健华带来了乐观的市场信号,但单凭此产品尚不足以彻底扭转该公司亏损局面。业界分析普遍认为,为了真正实现扭亏为盈,诺诚健华需要更加积极地扩大商业版图,加快在研药品的研发进度、增加商业化产品种类,这可能才是公司扭转局势的关键所在。

2021年至2023年奥布替尼销售额以及占公司总收益的比重情况

数据来源:公司财报