破发股美芯晟2名股东拟询价转让 2023上市超募3.76亿

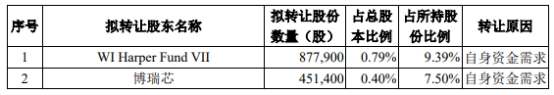

中国经济网北京10月16日讯美芯晟(688458.SH)昨晚披露的股东询价转让计划书显示,拟参与美芯晟首发前股东询价转让(以下简称“本次询价转让”)股东为WIHarperFundVIIHongKongLimited(以下简称“WIHarperFundVII”)、东阳博瑞芯企业管理合伙企业(有限合伙)(以下简称“博瑞芯”)。

出让方拟转让股份的总数为1,329,300股,占美芯晟总股本的比例为1.19%;本次询价转让不通过集中竞价交易或大宗交易方式进行,不属于通过二级市场减持。受让方通过询价转让受让的股份,在受让6个月内不得转让;本次询价转让的受让方为具备相应定价能力和风险承受能力的机构投资者。

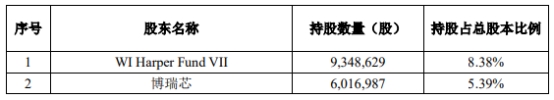

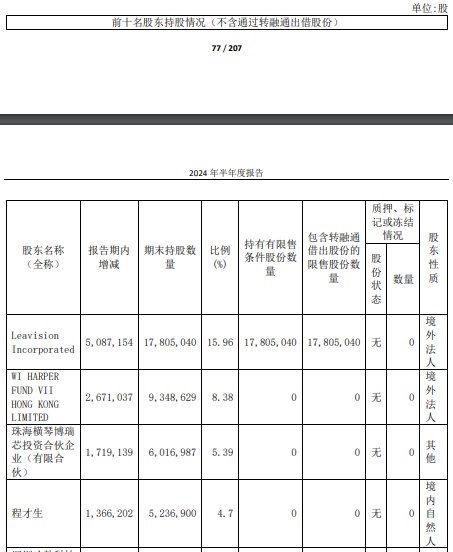

出让方委托中信证券组织实施本次询价转让。截至2024年6月30日,WIHarperFundVII、博瑞芯分别持有公司股份比例均超过5%,持股数量分别为9,348,629股、6,016,987股,持股占总股本比例的8.38%、5.39%。

股东与组织券商综合考虑股东自身资金需求等因素,协商确定本次询价转让的价格下限。根据相关规则,本次询价转让的价格下限不低于发送认购邀请书之日(即2024年10月15日,含当日)前20个交易日股票交易均价的70%。本次询价认购的报价结束后,中信证券将对有效认购进行累计统计,依次按照价格优先、数量优先、时间优先的原则确定转让价格。

本次询价转让的出让方WIHarperFundVII、博瑞芯均非公司的控股股东、实际控制人、董事、监事及高级管理人员。公司董事及高级管理人员通过博瑞芯间接持有公司的股份不参与本次询价转让。1名公司监事通过博瑞芯间接持有公司的股份参与本次询价转让,未违反关于股份减持的各项规定或者其作出的承诺。

美芯晟2024年半年报显示,WIHarperFundVII、博瑞芯分别为公司第二、三大股东。(珠海横琴博瑞芯投资合伙企业(有限合伙)今年6月12日名称变更为东阳博瑞芯企业管理合伙企业(有限合伙))

美芯晟于2023年5月22日在上交所科创板上市,发行股票数量2,001.00万股,发行价格为75.00元/股,募集资金总额为150,075.00万元,募集资金净额为137,648.31万元。目前该股处于破发状态。

美芯晟实际募资净额比原拟募资多37,648.31万元。美芯晟2023年5月17日披露的招股书显示,公司原拟募集资金100,000.00万元,用于“LED智能照明驱动芯片研发及产业化项目”“无线充电芯片研发及产业化项目”“有线快充芯片研发项目”“信号链芯片研发项目”“补充流动资金”。

美芯晟的保荐机构(主承销商)为中信建投证券,保荐代表人是曾宏耀、董军峰。美芯晟发行费用总额为12,426.69万元,其中保荐及承销费用10,007.50万元。

2024年6月21日公司披露《2023年年度权益分派实施公告》。以实施权益分派股权登记日登记的总股本扣除公司回购专用证券账户中股份为基数分配利润并转增股本。公司本次利润分配进行每10股派发现金红利人民币1.00元(含税)及以资本公积金每10股转增4股,不送红股。股权登记日为2024年6月26日,除权(息)日为2024年6月27日。

2024年上半年,公司实现营业收入1.94亿元,同比下降3.45%;归属于上市公司股东的净利润为-1602.07万元,上年同期为1100.31万元;归属于上市公司股东的扣除非经常性损益的净利润为-2831.70万元,上年同期为467.92万元;经营活动产生的现金流量净额为151.21万元,上年同期为-1.33亿元。

2023年,公司实现营业收入4.72亿元,同比增长7.06%;归母净利润3015.35万元,同比下降42.67%;扣非净利润616.83万元,同比下降85.45%;经营活动产生的现金流量净额为-1.53亿元,上年同期为4239.56万元。