破发股芯联集成三名股东拟减持 上市即巅峰募110.7亿

中国经济网北京7月1日讯芯联集成(688469.SH)6月28日晚间发布持股5%以上股东减持股份计划公告。公司近日收到股东共青城橙海股权投资合伙企业(有限合伙)(“共青城橙海”)、共青城秋实股权投资合伙企业(有限合伙)(“共青城秋实”)、共青城橙芯股权投资合伙企业(有限合伙)(“共青城橙芯”)出具的《上市公司股东股份减持计划告知函》。

因自身资金需求,合计持有公司5%以上股份的股东共青城橙海、共青城秋实、共青城橙芯拟减持数量合计不超过80,331,707股,即合计不超过公司总股本的1.14%。其中,通过大宗交易方式减持股份数量不超过公司股份总数的1.14%,自本次减持股份计划公告披露之日起15个交易日后的3个月内实施。若相关期间内公司有送红股、转增股本等股本除权、除息事项的,将可以根据股本变动对本次减持计划的减持股份数量进行相应调整。

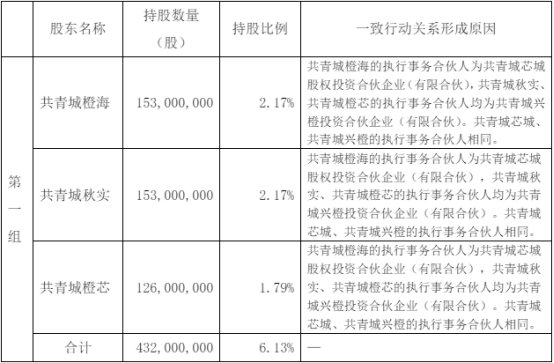

截至公告披露日,公司股东共青城橙海持有公司股份153,000,000股,占公司总股本的比例为2.17%;共青城秋实持有公司股份153,000,000股,占公司总股本的比例为2.17%;共青城橙芯持有公司股份126,000,000股,占公司总股本的比例为1.79%。共青城橙海、共青城秋实、共青城橙芯为一致行动人,合计持有公司股份432,000,000股,占公司总股本的比例为6.13%,上述股份均为在公司IPO之前投资并取得的股份,且已于2024年5月10日起解除限售并上市流通。

2023年12月1日,芯联集成电路制造股份有限公司发布公司证券简称变更实施公告。经公司董事会会议审议,同意将公司中文名称“绍兴中芯集成电路制造股份有限公司”变更为“芯联集成电路制造股份有限公司”,公司证券简称“中芯集成”变更为“芯联集成”,公司证券代码保持不变。经公司申请,并经上海证券交易所办理,公司证券简称将自2023年12月6日由“中芯集成”变更为“芯联集成”,扩位证券简称相应由“中芯集成”变更为“芯联集成”,公司证券代码“688469”保持不变。

中芯集成于2023年5月10日在上交所科创板上市,发行数量为169,200.00万股(行使超额配售选择权之前);194,580.00万股(全额行使超额配售选择权之后),本次发行股份全部为新股,不安排老股转让,发行价格为5.69元/股。公司的的保荐机构(主承销商)为海通证券股份有限公司,保荐代表人为徐亦潇、宋轩宇,联席主承销商为华泰联合证券有限责任公司、兴业证券股份有限公司。

上市首日,中芯集成盘中创下最高价6.96元,此后股价震荡下跌。目前该股处于破发状态。

中芯集成发行募集资金总额为962,748.00万元(行使超额配售选择权之前),1,107,160.20万元(全额行使超额配售选择权);扣除发行费用后,募集资金净额为937,276.55万元(行使超额配售选择权之前),1,078,341.70万元(全额行使超额配售选择权)。

中芯集成于2023年5月5日发布的招股说明书显示,公司拟募集资金125.00亿元,分别用于MEMS和功率器件芯片制造及封装测试生产基地技术改造项目、二期晶圆制造项目、补充流动资金。

公司公开发行新股的发行费用合计25,471.45万元(行使超额配售选择权前),28,818.50万元(全额行使超额配售选择权)。其中,海通证券股份有限公司、华泰联合证券有限责任公司、兴业证券股份有限公司获得保荐承销费用22,259.22万元(行使超额配售选择权之前);25,569.80万元(全额行使超额配售选择权之后)。

此次发行的保荐人相关子公司按照《上海证券交易所首次公开发行证券发行与承销业务实施细则》(上证发〔2023〕33号)的相关规定参与本次发行的战略配售,投资主体为海通创新证券投资有限公司。海通创新证券投资有限公司的初始跟投股份数量为本次公开发行数量的2.00%,即3,384.00万股,获配金额为19,254.96万元。

中芯集成于2024年3月26日发布的关于2023年度募集资金存放与实际使用情况的专项报告显示,根据中国证券监督管理委员会《关于同意绍兴中芯集成电路制造股份有限公司首次公开发行股票注册的批复》(证监许可〔2023〕548号),同意公司首次公开发行股票的注册申请。并经上海证券交易所同意,公司首次向社会公开发行人民币普通股(A股)股票169,200.00万股(超额配售选择权行使前),本次发行价格为每股人民币5.69元,募集资金总额为人民币962,748.00万元,扣除发行费用人民币(不含增值税)25,471.45万元后,实际募集资金净额为人民币937,276.55万元。本次发行募集资金已于2023年5月5日全部到位,并经天职国际会计师事务所(特殊普通合伙)审验,于2023年5月5日出具了《验资报告》(天职业字[2023]33264号)。2023年6月8日,保荐人海通证券股份有限公司(主承销商)全额行使超额配售选择权,公司在初始发行169,200.00万股普通股的基础上额外发行25,380.00万股普通股,由此增加的募集资金总额为144,412.20万元,扣除发行费用(不含增值税)3,347.05万元,超额配售募集资金净额为141,065.15万元。保荐机构(主承销商)已于2023年6月9日将全额行使超额配售选择权所对应的募集资金扣除承销费用(不含增值税)后划付给公司。天职国际会计师事务所(特殊普通合伙)对本次行使超额配售选择权的募集资金到位情况进行了审验,并于2023年6月9日出具了《验资报告》(天职业字[2023]35399号)。全额行使超额配售选择权后,公司在初始发行169,200.00万股普通股的基础上额外发行25,380.00万股普通股,故本次发行最终募集资金总额为1,107,160.20万元。扣除发行费用28,818.50万元,募集资金净额为1,078,341.70万元。