V观财报|芯联集成拟58.97亿元收购子公司股权:标的尚未盈利

中新经纬9月5日电 4日晚,芯联集成公布收购草案,拟收购芯联越州72.33%股权。

作价近59亿

不构成重大资产重组

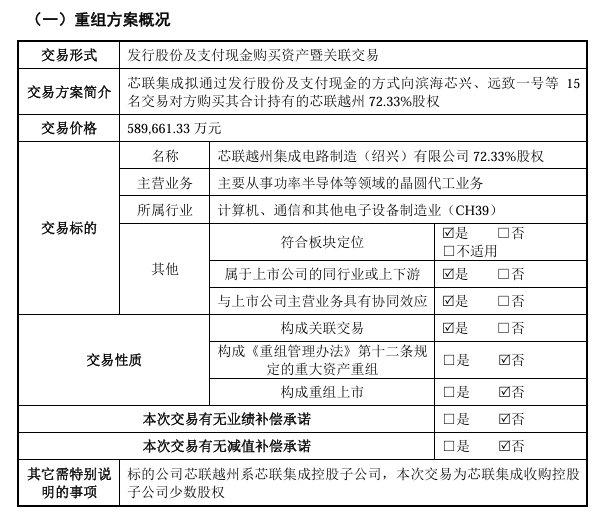

重组方案显示,芯联集成拟通过发行股份及支付现金的方式向滨海芯兴等15名交易对方,购买合计持有的芯联越州集成电路制造(绍兴)有限公司(以下简称“芯联越州”)72.33%股权,交易价格约58.97亿元。

本次交易中,芯联集成拟向交易对方发行约13.14亿股,发行股份的价格为4.04元/股,剩余约5.9亿元以现金支付。

由于芯联越州的相关财务指标占上市公司相关财务数据的比例均未高于50%,因此不构成重大资产重组。

来源:公告

来源:公告芯联集成表示,本次交易系上市公司收购控股子公司芯联越州的少数股权。上市公司母公司主要从事功率半导体、MEMS等的一站式系统代工业务,拥有8英寸晶圆10万片/月的产能。芯联越州相比上市公司母公司,产线建设时间相对靠后,一方面能够采用更先进的产线、更成熟的技术和工艺进一步扩大IGBT和硅基MOSFET产能,产线设备性能更优、效率更高;另一方面前瞻性布局SiC MOSFET及高压模拟IC等更高技术平台的研发和生产能力。

随着近年来新能源汽车、光伏、储能等市场快速发展,SiC MOSFET及其模组需求持续高速增长。芯联集成介绍,芯联越州是国内率先实现车规级SiC MOSFET功率器件产业化的企业,其产品良率和技术性能在国内位居前沿,也与国际标准接轨,产品90%以上应用于新能源汽车的主驱逆变器。2024年4月,芯联越州8英寸SiC MOSFET工程批顺利下线,有望成为国内首家规模量产8英寸SiC MOSFET的企业。

溢价132.77%

未设业绩承诺

在此次交易中,芯联越州整体估值达到81.52亿元,溢价率为132.77%。芯联集成解释,本次评估采用资产基础法和市场法两种方法对芯联越州100%股权进行评估,并选用市场法评估结果作为最终的评估结论。

芯联集成称,由于芯联越州在本次交易前已经由上市公司控制,而且标的资产的评估方法未采用收益法,因此本次交易未设置业绩承诺条款。

芯联越州目前仍处于高折旧、高研发投入导致的亏损状态。2022年、2023年和2024年前4月,芯联越州综合毛利率分别为-24.98%、-18.25%和-14.11%。

值得注意的是,芯联集成自身也尚未实现盈利,主要原因来自固定资产折旧和研发投入增长等方面。2021年—2023年度,公司归母净亏损分别约12.36亿元、10.88亿元、19.58亿元,2024年上半年净亏损约4.71亿元。

不过,芯联集成预计,随着芯联越州业务量的增加、产品结构的不断优化,以及机器设备折旧期逐步结束,将实现盈利能力改善,并成为上市公司未来重要的盈利来源之一。(中新经纬APP)