高价超募股复盘|索辰科技首发市盈率超300倍:六机构抱团报高价助攻2023年最贵新股,海通证券跟投浮亏3243万元

本文来源:时代商学院 作者:黄祐芊

来源|时代商学院

作者|黄祐芊

编辑|孙一鸣

编者按:3月15日,证监会“四箭齐发”,直指IPO市场要害。

当天,证监会发布四项政策文件,强调要严把发行上市准入关,从严监管高价超募、从严审核未盈利企业;同时强调压实中介机构“看门人”责任,保荐机构要以可投性为导向执业展业。

值此之际,时代商学院推出“高价超募”专题系列报道,与市场各方一同为资本市场健康发展“把脉”,逐个解剖新股高价超募的怪象。

作为“国产CAE第一股”,索辰科技(688507.SH)于2023年4月18日登陆科创板,以245.56元/股的首发价格成为2023年度最贵新股。

时代商学院注意到,索辰科技上市前的营收规模较小,且净利润增速显著放缓。在此背景下,该公司在询价阶段,却收到多家机构给出超300元/股的报价。

不过,在索辰科技高价发行之下,部分投资者选择弃购股份。从上市发行结果公告可以看到,最终,该公司的网上弃购股份数量为57.26万股,对应金额为1.41亿元。

据Wind数据,2023年,A股合计有313家企业通过IPO上市。其中,索辰科技的弃购率达5.54%,成为当年弃购率第三高的新股,仅次于日联科技(688531.SH)、飞沃科技(301232.SZ)。

3月26日、27日,针对高价发行、弃购率高、市场地位等问题,时代商学院分别向索辰科技发函致电采访,但截至发稿,对方均未回复相关问题。

IPO前营收规模不足3亿元,首发市盈率超300倍

索辰科技成立于2006年2月24日,总部位于上海,是一家专注于CAE(ComputerAided Engineering,计算机辅助工程)软件研发、销售和服务的企业。

据招股书及年报,2019—2022年,索辰科技的营业收入分别为1.16亿元、1.62亿元、1.93亿元、2.68亿元,主要来源于工程仿真软件、仿真产品开发两大类业务。可以看到,该公司上市前的历年营收规模均不足3亿元。

净利润方面,2019年,该公司亏损1259.12万元。2020年,索辰科技扭亏为盈,净利润为3264.87万元,同比增长359.3%。2021—2022年,该公司净利润同比增速分别放缓至54.24%、6.78%。

综合而言,索辰科技上市前,业绩规模较小,净利润增速显著放缓,从三位数跌至个位数。

面对这样的业绩表现,索辰科技IPO预计发行股票1033.34万股,计划募集资金11.91亿元。计算可得,该公司计划的发行价约为115.22元/股。

对比之下,2022年全年通过IPO上市的新股中,发行价格超115元/股的仅14只。

CAE为何物?索辰科技超115元/股的股票定价是否合理?

据招股书,CAE软件属于研发设计类工业软件,在产品设计过程中,能够起到优化设计方案、提升产品性能、减少试验次数、提升研发效率等效果,是产品研发实现正向设计、原始创新的重要工具软件。

索辰科技还在招股书中表示,CAE行业市场规模随着下游行业需求规模不断扩大而增加,受政策推动、国产化需求紧迫等因素影响,该行业市场空间广阔。

据索辰科技上市发行公告,该公司最终将发行价定为245.56元/股,募资总额为25.37亿元,首发市盈率为368.92倍,远超首发当日所属行业57.56倍的市盈率。

2023年最贵新股弃购率超5%

索辰科技计划的发行价格已处于较高水平,最终确定的首发价还翻了一番。这背后少不了保荐机构及报价机构的助攻。

据招股书及上市发行公告,索辰科技此次IPO的保荐机构为海通证券(600837.SH),保荐代表人为陈韬、陈佳一。

在询价阶段,合计有284家网下投资者向索辰科技报价。剔除无效报价和最高报价后,共有279家投资者管理的5668个配售对象符合条件。

其中,富国基金管理有限公司的报价最高,为321元/股。

此外,民生通惠资产管理有限公司、前海人寿保险股份有限公司、平安基金管理有限公司、大成基金管理有限公司、阳光资产管理股份有限公司等5家机构给出的报价均超300元/股。

整体而言,索辰科技网下全部投资者的报价中位数为267.33元/股,报价加权平均数为265.27元/股。

索辰科技与海通证券在综合评估后,最终将IPO发行价格定为245.56元/股,索辰科技由此创下2023年年度最贵新股的记录,超募13.47亿元。

在索辰科技高价发行之下,部分投资者在缴款认购时选择弃购股份。

据上市发行结果公告,在索辰科技的新股认购中,约有57.26万股股份遭到投资者弃购,弃购率为5.54%。据Wind数据,2023年新上市的企业中,索辰科技成为该年度弃购率第三高的新股。

与之对应,作为保荐承销机构,海通证券不得不包销索辰科技被弃购的股份,包销金额为1.41亿元。

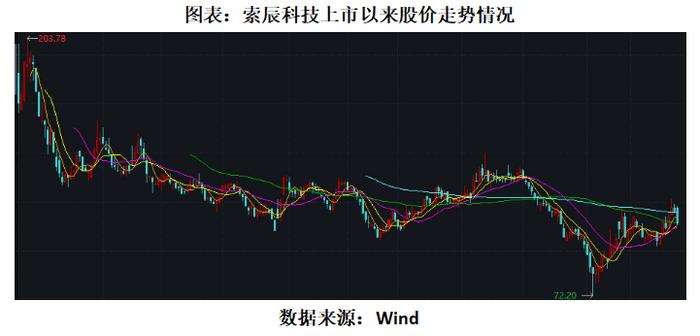

除认购阶段遭部分股民弃购股份外,索辰科技首发当天盘中一度破发,股价在3日(即2023年4月21日)后达到峰值203.78元/股。此后,该公司股价一路震荡下跌。

2月26日,索辰科技发布的业绩快报显示,2023年,该公司营业收入为3.22亿元,同比增长20.1%;归母净利润为5777.91万元,同比增长7.45%。

可以看出,上市当年,索辰科技的归母净利润同比增速虽较2022年有所回升,但仍远低于2021年的水平。

这或许与CAE市场竞争格局以及索辰科技的市场地位有关。

招股书称,据《中国工业软件产业白皮书(2020)》数据,我国高端CAD、CAE等研发设计类软件市场被安西斯(ANSS.O)、达索系统(DSP.PA)、西门子(SIEGY.OO)等境外厂商垄断。尤其在CAE领域,2019年,国内市场前十大供应商均为境外软件厂商。

值得一提的是,虽然索辰科技高价超募导致部分投资者弃购股份,但由于成功保荐索辰科技上市,海通证券获得1.92亿元的保荐费用。

在此次IPO中,海通证券战略配售跟投索辰科技31万股,总金额为7612.41万元,限售期为两年。

截至3月27日,索辰科技报收95.15元/股,破发比例达42.61%。按此破发率计算,海通证券上述战略跟投的限售股已浮亏3243.65万元。

(全文2190字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。