奥特维 | 点评:Q4业绩短期承压,看好公司平台化布局带来新增长点

(来源:先进制造新视角)

投资评级:买入(维持)

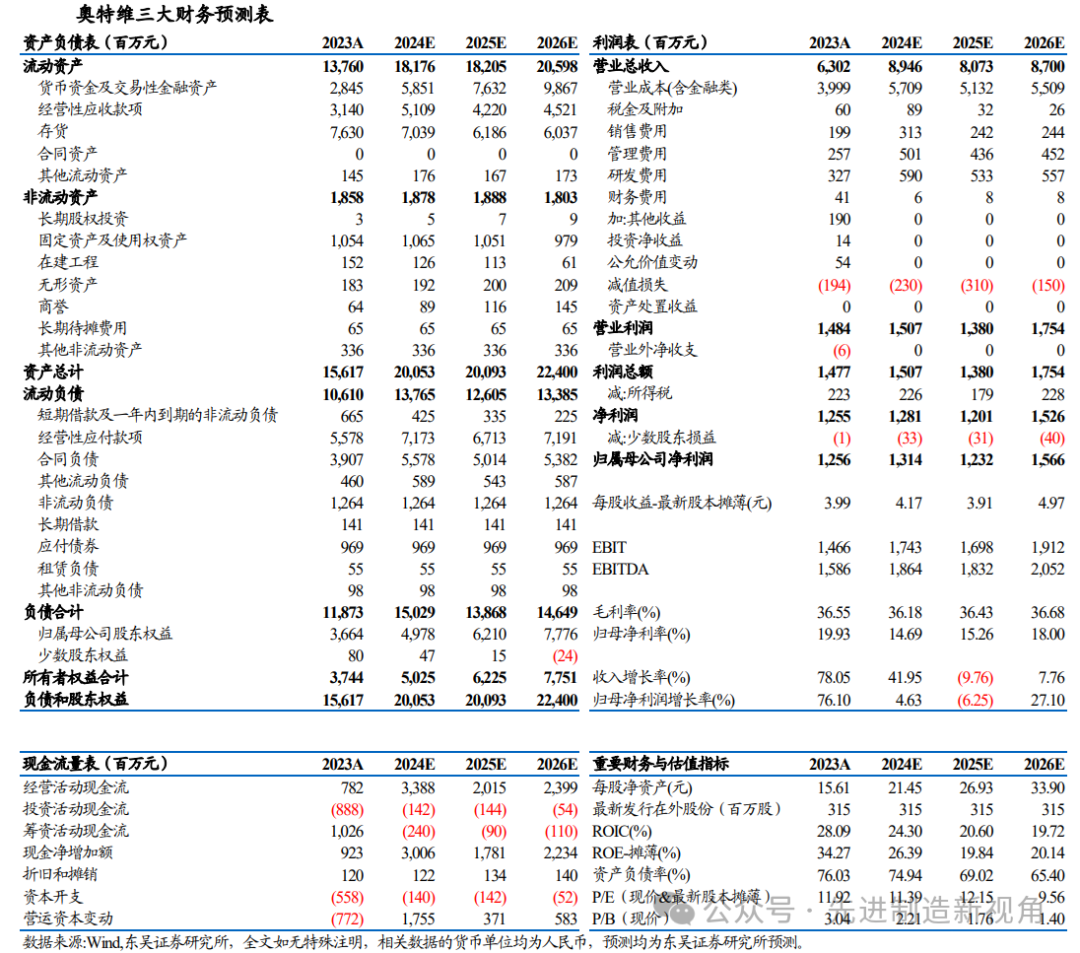

2024年公司实现营业收入89.46亿元,同比+42%;归母净利润13.14亿元,同比+4.6%;扣非归母净利润12.81亿元,同比+9.8%,剔除股份支付费用后的扣非归母净利润为13.2亿元,同比+8%。Q4单季实现营业收入20.25亿元,同比-1.8%;归母净利润1.5亿元,同比-63.4%;扣非归母净利润1.29亿元,同比-62.1%,主要系产业链各环节盈利水平总体承压、部分客户出现亏损,公司相应计提减值。

近期奥特维与美国知名光通讯公司签署订单,向其提供半导体装片/键合光学检测机设备,还与其子公司达成合作,该设备将在中美三处生产线上应用,可广泛应用于光通讯和传统封装等半导体生产线。(1)高产出能力:单机产出超出行业需求,有效提升产能;(2)高精度检测:检测精度达1μm,确保光模块微小缺陷精准检出;(3)全兼容性设计:可支持100G至800G主流光模块检测,满足多样化生产需求。目前公司铝线键合机批量获得行业优质订单,AOI检测设备中标多个量产订单,划片机、装片机在客户端验证,CMP设备研发中,不断完善半导体封测设备领域布局。

半导体自动光学检测一般分为四道,第一道是磨片后的晶圆检测,第二道是晶圆切割及清洗后,第三道在引线键合完成后,主要检查芯片粘结和引线键合过程中有没有产生不良品,即奥特维此次提供的检测设备,第四道在切筋成型之后。根据YOLE数据,2022年国内半导体AOI设备市场规模为43.47亿元,2025年预计将达到65.92亿元,半导体AOI设备第一梯队主要包括Camtek、Rudolph,以一光机、二光机为主,CR2市占率40%左右。

盈利预测与投资评级

随着出海步伐加速+新领域拓展顺利,我们调整公司2024-2026年归母净利润为13.1/12.3/15.7(原值15.7/18.9/20.5)亿元,对应 PE 为11/12/10倍,维持“买入”评级。

风险提示

下游扩产不及预期,技术推广不及预期。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业年度超额收益率第一名

2016年 新财富最佳分析师 机械行业第四名

2016年 金牛奖最佳分析师 高端装备行业 第四名