在手订单一年内转化比例或超八成 芯原股份Q2亏损收窄62.40% 毛利承压

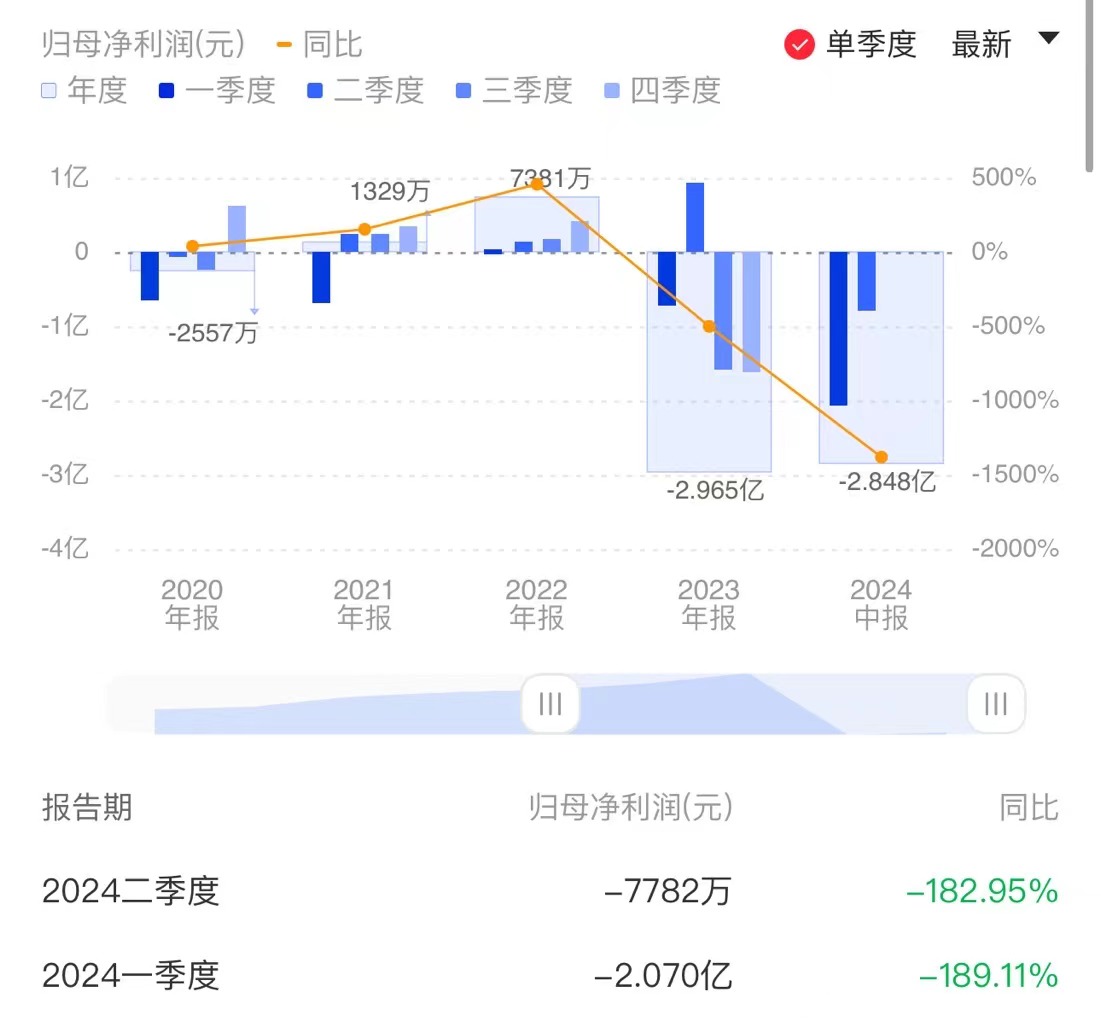

《科创板日报》8月8日讯(记者 邱思雨) 今日(8月8日)晚间,芯原股份披露2024年半年报,实现营收9.32亿元,同比下降21.27%;归母净利润为-2.85亿元,扣非净利润为-3.04亿元。

单季度表现方面,芯原股份二季度实现营业收入6.14亿元,较第一季度环比增长92.96%。但公司仍维持亏损状态,第二季度实现归母净利润-0.78亿元,亏损较第一季度收窄62.40%。

芯原股份表示,2024年上半年半导体产业逐步复苏,下游客户库存情况已明显改善,得益于公司独特的商业模式,即原则上无产品库存的风险,无应用领域的边界,以及逆产业周期的属性,公司经营情况快速扭转,业务逐步转好,第二季度业绩较第一季度显著改善。

就上半年业绩亏损情况,芯原股份解释主要系由于公司收入波动、研发人力成本同比增长等因素影响。

财报显示,芯原股份研发费用高企,上半年研发费用5.69亿元,同比增长30.25%。研发投入占营业收入比重为61.03%,较去年同期增长23.71个百分点。截至报告期末,公司拥有研发人员1640人,占员工总人数的89.18%。

订单方面,芯原股份透露,新签订单情况良好,在手订单已连续三季度保持高位,截至报告期末公司在手订单22.71亿元,预计一年内转化的比例约为81%。其中,该公司还透露,近三季度量产业务新签订单合计7.56亿元,较去库存周期影响明显的2023年前三季度大幅增长超400%。

AI相关业务表现较为突出 毛利承压

芯原股份是一家半导体IP授权企业,拥有用于集成电路设计的GPU IP、NPU IP、VPU IP、DSP IP、ISP IP、Display Processor IP六类处理器IP、1400多个数模混合IP和射频IP。

分业务来看,芯原股份上半年半导体IP授权业务(包括知识产权授权使用费收入、特许权使用费收入)营收同比下降22.36%,一站式芯片定制业务(包括芯片设计业务收入、量产业务收入)营收同比下降20.56%。

不过,多个业务线的营收情况均在第二季度明显改善。其中,二季度公司量产业务实现营收2.34亿元,环比增长125.00%;芯片设计业务实现营收1.93亿元,环比增长122.04%;知识产权授权使用费业务实现营收1.60亿元,环比增长60.60%;特许权使用费收入为0.24亿元,环比减少11.79%。

值得关注的是,芯原股份AI相关业务表现较为突出。针对AIGC应用的海量算力需求,公司推出了面向高性能计算的AI GPU IP、高性能GPU IP和GPGPU IP等。

财报显示,报告期内,芯原股份与AI算力相关的知识产权授权使用费收入为1.22亿元,占比47.22%。神经网络处理器(NPU)IP已被72家客户用于其128款人工智能芯片中,集成了芯原NPU IP的人工智能(AI)类芯片已在全球范围内出货超过1亿颗。

芯原股份董事长戴伟民也在此前举办的一季度业绩说明会上表示,大算力是支撑AI应用快速发展演进的根基。随着AIGC、智慧出行(自动驾驶、智能座舱等)多个领域对算力要求的不断提升,对芯片的数据处理能力和算力要求越来越高。

不过需要注意的是,芯原股份上半年实现毛利4.14亿元,同比下降26.62%;综合毛利率44.41%,较去年同期下降3.24个百分点。对此,该公司解释主要系收入结构变化及一站式芯片定制业务毛利率下降等因素所致。

芯原股份股权相对分散,不存在控股股东和实际控制人。截至报告期末,公司第一大股东VeriSiliconLimited持股比例为15.14%。该公司也坦言存在一定内控风险,不排除存在因无控股股东、无实际控制人导致公司决策效率低下的风险。