【东北晨会0820】缩量为必要不充分条件/有色行业动态/纳睿雷达、天山铝业/活动预告

总量研究

【东北策略】策略专题:缩量为必要不充分条件。上周成交额已下降至2020年以来的历史极低水平。近三个月来,A股市场成交额持续走低。8月12日至14日,日均成交额更是连续三日跌破5000亿元,分别是4986.57亿元、4798.77亿元和4801.86亿元,位于历史成交量极低规模前五。从周均成交额来看,上周成交额均值更仅5294.40亿元,是2020年9月30日以来的历史新低。市场的缩量和资金流失也导致股市呈现下跌趋势。

换手率与万得全A成交额/自由流通市值明显线性关系,亦能准确反映市场交易情况。经济总量的持续提升带动了通胀和信用扩张,使得市场成交量必然上行,因此成交额的绝对金额不一定能够准确地反映出市场交易情况。相比之下,换手率能够很好地规避市值带来的影响。通过对比万得全A成交额/自由流通市值和万得全A换手率,我们发现(1)万得全A成交额/自由流通市值和万得全A换手率波动在2009年前高度重合,随后开始偏离。(2)2000年以来万得全A成交额/自由流通市值与换手率线性相关;2010年万得全A成交额/自由流通市值与换手率线性关系进一步加强。

换手率长期受利率影响,短期受市场环境影响。(1)对比换手率和万得全A变动,整体来看,两者具有一定的相关性,当指数上行时交易情绪往往高涨亦开始上行,反之则反。此外,换手率平均可以作为万得全A的前瞻指标,当换手率平均触顶回落后,指数后续开始调整;万得全A换手率1年中心平均的性较万得全A换手率1年移动平均前瞻性更强。但存在较为明显的背离时段2016-2017年,市场换手率趋势性大幅下行,而万得全A指数却走出2年长牛。(2)资金利率对于万得全A换手率分位数1年中心平均有着长期影响,且高度相关。低利率意味着资金成本的的下降,更多资金流入资本市场,提升交易活跃度;且一定程度上能够解释市场表现无法解释的2016-2017年。总体来看,市场交易情绪长期受资金水平影响,短期受市场环境即涨跌变化影响。

长周期看换手率仍处高位,但短周期存在反弹空间。(1)当前的换手率分位数不算太低,目前处于25%-80%,并没有处于历史低位,且普遍高于2016-2019年期间;(2)但若考虑利率变动对于换手率的提振,采用滚动三年换手率分位数来看,其实目前已经处于低位,表明市场交易情绪低迷。从2023年至今均处于历史低位,但波动较大;对比历史极端环境,类似于2010-2013年、2018-2019年的持续性的创新低,即市场持续缩量并不能带来反弹,仍存在继续缩量的可能性。(3)但考虑均值中枢波动,现在的换手率逐渐接近【-标准差2σ】,短期内有望迎来的小幅反弹。总体来看,交易情绪的极度缩量是反弹的必要不充分条件,经济基本面仍是市场定价的主要因素。

流动性周观察:本周2年期国债到期收益率为1.67%,环比上周1.57%提升9.80BP,流动性继续宽松;中美2年期国债利差为-2.39%,环比上周的-2.48%提升8.80BP,中美利差变化有所反复。本周可观察A股资金,流入端ETF受市场回落持续买入为唯一正向流入,其余均明显流出,陆股通继续观望而受市场回落拖累、融资端大幅去杠杆;流出端压力平稳,股权融资、解禁和减持维持相对低位。

行业研究

【东北有色曾智勤】行业动态:金价刷新历史新高,铜价持续反弹。金:通胀继续下行+联储进行降息前预期管理,金价再度刷新历史新高。本周五伦敦金现收盘价2506.84美元/盎司,周涨幅3.1%,再次刷新历史新高。1)美国CPI继续下行:美国7月CPI同比2.9%,预期3%,前值 3%;7月核心CPI同比3.2%,预期3.2%,前值3.3%,结构上看:①核心商品通胀环比-0.1%继续降至-0.3%,同比从-1.8%降至-1.9%,仍主要系二手车跌价拖累,预计后续保持在低位;②住房通胀环比0.2%反弹至0.4%,即6月偏低,7月回补到正常值,同比则从5.2%进一步下行至5.1%;③核心服务通胀环比亦有所反弹,主要系汽车保险环比从0.9%反弹至1.2%,不过健康险环比从0.1%降至-0.4%(这两项目前对核心服务通胀影响最大,且都为滞后项)。总体看,美国7月通胀仍处于下行趋势中,数据进一步指向联储9月降息,不过因为服务通胀坚挺,反而一定程度上缓解了市场的衰退预期,CPI数据公布后市场从9月降息50bp向25bp回摆。2)联储官员对9月降息开始进行明确预期管理:鹰派官员博斯蒂克在8/14还维持着“希望在降息前看到更多数据”的偏中性立场,CPI数据出炉后,8/15则调整措辞为“放松货币政策不能迟到,对9月降息持开放态度”,8/15古尔斯比亦表示“当前利率水平非常具有限制性,目前越来越担心就业风险甚于通胀”,8/15穆萨莱姆表示“通胀和就业风险更平衡、适度降息的机会即将到来”,总体看CPI数据公布后,联储官员已开始对9月降息进行事前沟通,当然更关键的是8/23鲍威尔在杰克逊霍尔会议上的一锤定音(9月FOMC前预期管理最重要的窗口)。总体看,上半年主线是降息交易的折返跑,下半年降息渐行渐近,主线或切为衰退交易的折返跑,近期资金扰动以及交易节奏的反复不改金价中期向好趋势,长期看,全球法币贬值+地缘冲突+经济不确定性增大的大背景下,金价配置价值凸显,继续看多金价及黄金板块。相关标的:紫金矿业、山东黄金、银泰黄金、赤峰黄金、湖南黄金、中金黄金、西部黄金、招金矿业、恒邦股份、鹏欣资源等。

铜:基本面有支撑,衰退担忧折返跑带动铜价反弹,重视权益端配置价值。1)铜价本周偏强反弹:本周全球最大铜矿Escondida罢工事件提供利多支撑,美国7月CPI数据缓解了衰退预期,伦铜周内反弹4.35%至9177.5美元/吨。2)基本面有支撑,宏观因素边际定价铜价:基本面层面,需求改善,下游接货力度可观,开工率逐步上行;供应端矿端紧缺格局未改+废铜收缩的供给压力将逐步传导至精铜端。宏观层面,美国大选对铜价影响尚存不确定性,短期交易逻辑或以宏观事件驱动为主,衰退情绪折返则可带动铜价反弹。3)商品面临不确定性之下,重视权益端配置价值:软着陆假设下铜价中枢难以大幅下行,中长期看多逻辑不变,不确定性之下重视权益端配置价值。相关标的:紫金矿业、洛阳钼业、西部矿业、江西铜业、金诚信、铜陵有色、北方铜业、五矿资源等。

公司研究

【东北通信要文强】纳睿雷达(688522)动态点评:在手订单充沛,下半年有望迎来业绩爆发。事件:公司近日发布2024年半年度报告,2024年上半年共实现营业收入0.73亿元,YoY+0.84%;扣非归母净利润957.12万元,YoY-43.31%;毛利率78.80%,同比提升5.51pct。2024年第二季度单季度实现营业收入0.41亿元,YoY+11.43%;扣非归母净利润622.05万元,YoY-32.76%;毛利率77.24%,同比提升11.02pct。

点评:24H1签署合同金额已达23年营收规模两倍,上半年交付少及研发投入加大影响利润端表现。上半年公司营收端同比持平,利润端则较大下滑,主要系上半年研发投入加大、计提坏账准备、公益性捐赠增加所致。二季度单季度毛利率相比去年显著提升,主要系上年同期基数较低所致。2024年上半年公司新增项目已签署合同金额约5.4亿元,已达过去年全年营收(2.12亿元)两倍有余,因多数合同签署于5-6月份且部分项目进展缓慢致使上半年交付较少。公司产品下游多为G端客户,在手订单预计年内完成度较高,受交付及政府结算节奏影响,业绩爆发集中于下半年。费用端,2024年上半年公司销售费用0.11亿元,YoY-1.59%;管理费用0.13亿元,YoY-17.43%;研发费用0.37亿元,YoY+29.62%,持续加大研发以维持产品竞争优势。

发布Ku波段雷达,低空经济等新领域布局日趋完善。2024年7月,公司针对低空经济领域发布TDKFT0104型Ku波段双极化有源相控阵雷达,可实现“低小慢目标”+“低空微气象”的全天候、主动式、多目标、精细化探测;能够提供“低小慢目标”5公里范围内的主动探测识别和跟踪定位及30公里内的超高时空分辨率的三维低空微气象信息,深度契合低空场景需求。此外,公司加入珠海高新区低空经济产业联盟并担任理事长单位、与国内多个空管局签订观测试验合作协议,相关产品已处于市场推广阶段,公司在低空经济领域的布局渐次深化完善。此外公司积极开展研制“全极化数字有源相控阵C波段雷达”、“全极化相控阵S波段雷达”、“X波段全极化多功能数字相控阵雷达”、“单兵便捷式全极化有源相控阵反无人机雷达”等项目,产品矩阵及应用场景不断丰富。

盈利预测与投资建议:公司是我国领先的全极化有源相控阵雷达厂商,具备极强的技术优势,随着公司产品在气象、水利、空管、防务、低空经济等应用领域的快速拓展有望实现业绩高速成长。预计2024-2026年分别实现营业收入5.69/10.09/14.59亿元,归母净利润2.48/4.43/6.66亿元,对应EPS1.14/2.05/3.07元/股,维持“买入”评级。

【东北有色曾智勤】天山铝业(002532)动态点评:受益于铝产业链一体化布局,充分享受价格弹性。事件:公司发布2024年半年报。2024年上半年实现营业收入137.85亿元,同比-6.83%;归母净利润20.74亿元,同比+103.45%。其中,2024Q2实现营业收入69.6亿元,同比-11.36%,环比+1.97%;归母净利润13.54亿元,同比+161.47%,环比+88.06%。

电解铝及氧化铝价格高位运行,产业链一体化优势助力盈利大增。1)2024H1铝价、氧化铝价格表现强势:2024H1 SMM铝均价1.98万元/吨,同比+7%;SMM广西氧化铝均价3529元/吨,同比+25%。反映到公司产品平均售价,电解铝、氧化铝产品售价同比+6.7%、+26.1%。2)2024H1电解铝产量同比稳定,氧化铝产量加速释放:公司自产铝锭产量58.54万吨,同比+1.3%;氧化铝受益于产能爬坡,产量109.3万吨,同比+6.8%,销量则同比+4%。3)氧化铝自给优势凸显,成本刚性,充分享受涨价弹性:2024H1电解铝板块毛利21.6亿元,同比+22.2%,完全成本与去年同期基本持平;氧化铝板块毛利7.6亿元,去年同期仅0.24亿元;自产电解铝+氧化铝板块毛利合计29.1亿元,同比+63%,充分受益于电解铝及氧化铝环节涨价。4)企业所得税率优惠进一步放大业绩弹性:2023年底,公司全资子公司天铝有限(电解铝产能主体)获评“国家高新技术企业”,享受15%企业所得税率。

资源端及深加工布局逐渐深入,巩固一体化优势。1)资源端,广西氧化铝产能已获取配套铝土矿资源,正推进探转采;几内亚年产能600万吨铝土矿项目已进入开采阶段,即将向国内发运;印尼铝土矿项目正在推进勘探;印尼氧化铝一期100万吨正进行环评、征地等工作;2)深加工端,电池铝箔项目持续推进,公司石河子铝箔坯料生产线已完成调试,即将规模生产。江阴铝箔深加工项目正在进行设备安装和调试,并逐步投入生产。

盈利预测与投资建议:考虑到年内铝价、氧化铝价格表现强势,我们上调公司2024年-2026年归母净利润预测至45.27、47.53、49.23亿元(前值分别为36.53、43.09、43.62亿元)。公司产业链一体化布局之下成本竞争力强,未来或充分受益于铝价上涨,维持“增持”评级。

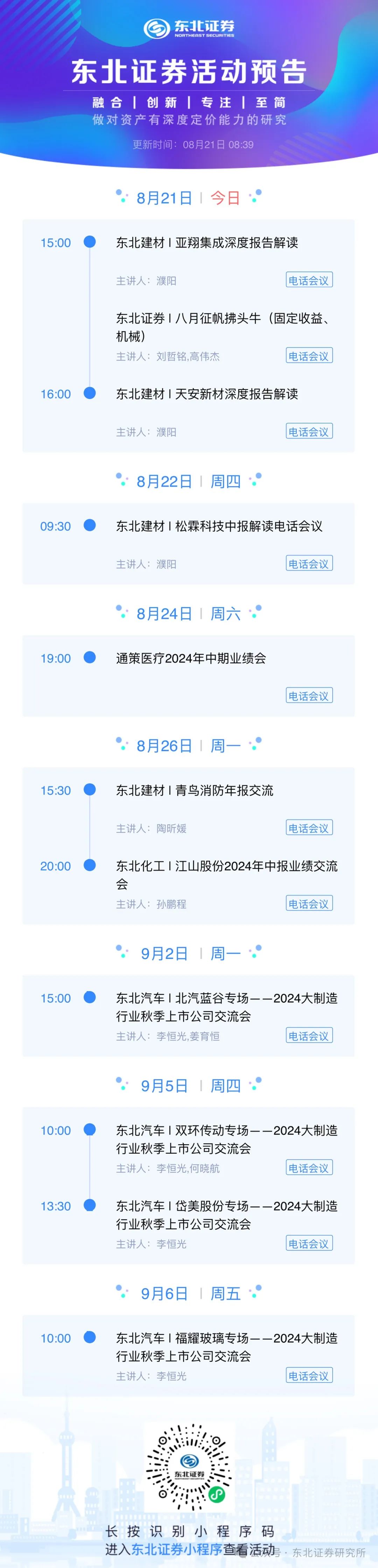

活动邀请

(诚邀参加活动,具体方式请联系对口销售!)