破发股日联科技股东拟减持 2023年上市即巅峰超募21亿

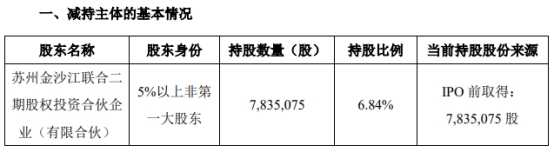

中国经济网北京11月7日讯日联科技(688531.SH)昨日晚间发布股东减持股份计划公告。截至公告披露日,苏州金沙江联合二期股权投资合伙企业(有限合伙)(以下简称“金沙江”)持有日联科技股份7,835,075股,占公司总股本的6.84%。上述股份为公司首次公开发行股票并上市前取得的股份,及公司实施资本公积转增股本而相应增加的股份,已全部解除限售并上市流通。

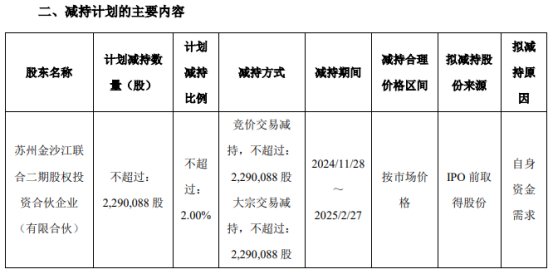

金沙江系已在中国证券投资基金业协会完成备案的私募基金,并向中国证券投资基金业协会成功申请了适用创业投资基金股东的减持政策,投资期限在60个月以上,根据《上市公司创业投资基金股东减持股份的特别规定(2020年修订)》《上海证券交易所上市公司创业投资基金股东减持股份实施细则(2020年修订)》有关规定,金沙江减持股份总数均不受比例限制。

金沙江计划以集中竞价、大宗交易方式减持公司股份合计不超过2,290,088股,即不超过公司总股本的2.00%,将于减持计划公告披露之日起15个交易日后的3个月内实施。若减持期间公司发生派发红利、送股、资本公积金转增股本或配股等股本除权除息事项的,减持股份数量进行相应调整,并在相关公告中予以说明。

日联科技于2023年3月31日在上交所科创板上市,公开发行股票1,985.1367万股,发行价格为152.38元/股,保荐机构(主承销商)为海通证券股份有限公司,保荐代表人为黄科峰、吴志君。

上市首日,日联科技盘中最高报241.11元,创上市以来股价最高点,此后该股股价震荡下跌,目前该股处于破发状态。

日联科技首次公开发行股票募集资金总额302,495.13万元,募集资金净额为273,079.07万元。日联科技最终募集资金净额比原计划多213,079.07万元。日联科技于2023年3月28发布的招股说明书显示,该公司拟募集资金60,000.00万元,用于X射线源产业化建设项目、重庆X射线检测装备生产基地建设项目、研发中心建设项目、补充流动资金。

日联科技首次公开发行股票的发行费用合计29,416.06万元(不含税),其中海通证券股份有限公司获得保荐承销费用26,178.79万元。

海通创新证券投资有限公司按照股票发行价格认购日联科技本次公开发行股票数量3%的股票,即595,541股,跟投金额90,748,537.58元。

2023年,日联科技实现营业总收入5.87亿元,同比增长21.19%;归属于上市公司股东的净利润1.14亿元,同比增长59.27%;归属于上市公司股东的扣非净利润6132.91万元,同比增长3.62%;经营活动产生的现金流量净额为825.97万元,同比下降84.89%。公司拟向全体股东每10股派发现金红利8.00元(含税),以资本公积向全体股东每10股转增4.5股。