思瑞浦买创芯微调整交易方案 2020上市2募资共募41亿

中国经济网北京1月23日讯 思瑞浦(688536.SH)今日收报111.61元,涨幅2.47%。

思瑞浦昨晚发布关于本次方案调整构成重组方案重大调整的公告。思瑞浦微电子科技(苏州)股份有限公司(以下简称“思瑞浦”或“上市公司”)拟以发行可转换公司债券及支付现金的方式购买深圳市创芯微微电子股份有限公司股权(以下简称“标的资产”)并募集配套资金(以下简称“本次交易”)。

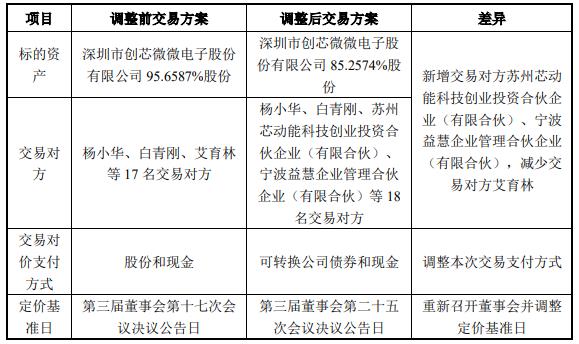

根据《思瑞浦微电子科技(苏州)股份有限公司发行可转换公司债券及支付现金购买资产并募集配套资金报告书(草案)》,本次交易方案较之前《思瑞浦微电子科技(苏州)股份有限公司发行股份及支付现金购买资产并募集配套资金预案》方案相比,主要对以下内容进行调整:

2024年1月22日,公司召开第三届董事会第二十五次会议,审议通过了调整后的交易方案,根据《<上市公司重大资产重组管理办法>第二十九条、第四十五条的适用意见——证券期货法律适用意见第15号》等规定,本次交易方案涉及新增交易对方,构成重组方案的重大调整。

华泰联合证券有限责任公司关于思瑞浦微电子科技(苏州)股份有限公司发行可转换公司债券及支付现金购买资产并募集配套资金之独立财务顾问报告显示,华泰联合证券有限责任公司(以下简称“华泰联合”)接受思瑞浦委托,担任本次交易的独立财务顾问,财务顾问主办人为张辉、郑哲、吴一凡。

思瑞浦微电子科技(苏州)股份有限公司发行可转换公司债券及支付现金购买资产并募集配套资金报告书(草案)显示,由于公司拟调整交易对方、同时变更交易对价支付方式,构成方案重大调整。本次交易方案的调整情况汇总如下:

调整后标的资产范围为创芯微85.2574%股份。本次交易方案调整相较于前一次方案减少收购创芯微10.4013%股份。

因芯动能投资、宁波益慧加入本次交易,艾育林退出本次交易,交易对方为杨小华、白青刚、顾成标、朱袁正、创芯信息、创芯科技、创芯技术、东莞勤合、深创投、红土一号、宁波芯可智、盛宇投资、南京俱成、苏州华业、创东方投资、龙岗金腾、芯动能投资、宁波益慧18名交易对方。

本次方案发行可转换公司债券的定价基准日为第三届董事会第二十五次会议决议公告日,发行可转换公司债券的初始转股价格为158元/股,不低于定价基准日前20个交易日、60个交易日和120个交易日的股票交易均价之一的80%。

本次方案为公司发行可转换公司债券及支付现金向交易对方购买其持有的标的公司85.2574%股份,并发行股份募集配套资金。

本次交易方案包括发行可转换公司债券及支付现金购买资产、募集配套资金两部分。上市公司拟通过发行可转换公司债券以及支付现金的方式购买其分别持有的创芯微85.26%股权。本次交易完成后,创芯微将成为上市公司的控股子公司。

中联评估以2023年9月30日为评估基准日,分别采用了收益法和市场法对创芯微进行了评估,并选取市场法评估结果作为标的资产的最终评估结果。根据中联评估《资产评估报告》(中联评报字[2024]第153号),截至评估基准日2023年9月30日,在持续经营前提下,创芯微100%股权的评估值为106,624.04万元。基于上述评估结果,经上市公司与交易对方协商,确定标的公司创芯微85.26%股权的最终交易价格为89,046.03万元。

上市公司以发行可转换公司债券及支付现金相结合的方式向杨小华等18名交易对方支付对价,其中杨小华、白青刚、创芯信息、创芯科技、创芯技术5名交易对方获得的对价中18,868.62万元以现金方式支付,剩余38,338.95万元以可转换公司债券的方式支付,其余交易对方均以现金对价支付。

本次交易中,上市公司拟募集资金金额不超过38,338.00万元。本次募集资金总额不超过本次交易拟购买资产交易价格的100%。本次募集配套资金拟用于支付本次交易的现金对价及中介机构费用。

本次交易中,上市公司拟向特定对象发行股票募集配套资金的股票发行种类为人民币普通股A股,每股面值为1.00元,上市地点为上交所科创板。

本次交易中,上市公司向特定对象发行股票募集配套资金的定价基准日为向特定对象发行股票发行期首日,股票发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

上市公司拟向不超过35名特定投资者发行股票募集配套资金。

上市公司拟募集配套资金总金额不超过38,338.00万元,用于支付本次交易的现金对价及中介机构费用,未超过本次交易拟购买资产交易价格的100%。最终发行数量将在本次重组经上交所审核通过并经中国证监会予以注册后,按照《发行注册管理办法》等的相关规定,根据询价结果最终确定。

本次配套募集资金的认购方所认购的上市公司股份,自该等股份发行结束之日起6个月内不得转让。上述锁定期内,配套募集资金认购方由于上市公司送股、转增股本等原因增持的上市公司股份,亦应遵守上述承诺。

上市公司在本次交易完成前的滚存未分配利润由本次交易完成后上市公司的新老股东共同享有。

本次发行可转换公司债券及支付现金购买资产的交易对方在交易前与上市公司及其关联方之间不存在关联关系,发行可转换公司债券及支付现金购买资产完成后无交易对方持有上市公司股份超过5%。根据上交所《科创板股票上市规则》的规定,本次交易不构成关联交易。

本次交易前上市公司总股本为132,601,444股,上市公司股权结构较为分散,无控股股东和实际控制人。本次交易前后,上市公司均无实际控制人,本次交易不会导致上市公司实际控制权变更。本次交易完成后的最终股权结构将根据最终实际发行可转换公司债券数量和实际转股数量确定。

本次交易前上市公司致力打造成一家模拟与嵌入式处理器的芯片公司,产品以信号链和电源模拟芯片为主,并逐渐融合嵌入式处理器,提供全方面的解决方案,应用范围涵盖信息通讯、工业控制、监控安防、医疗健康、仪器仪表、新能源与汽车等众多领域。标的公司是一家专注于高精度、低功耗电池管理及高效率、高密度电源管理芯片研发和销售的集成电路设计公司,经过多年深耕及创新,已形成了完整的产品矩阵和应用领域,产品主要应用于消费电子领域。本次交易后,上市公司将与标的公司在现有的产品品类、客户资源和销售渠道等方面形成积极的互补关系,借助彼此积累的研发实力和优势地位,实现业务上的有效整合,满足客户多元化需求,扩大公司整体销售规模,增强市场竞争力。本次交易前后上市公司的主营业务范围不会发生变化,公司持续经营能力得以提升,上市公司不存在净利润主要来自合并财务报表范围以外的投资收益情况。

思瑞浦2020年上市以来共进行过2次募集资金(包括IPO),募集资金合计41.15亿元。

2020年9月21日,思瑞浦在上海证券交易所科创板上市,发行数量为2000万股,发行价格115.71元/股,保荐机构为海通证券股份有限公司,保荐代表人为吴志君、薛阳。

思瑞浦上市募集资金总额为23.14亿元,扣除发行费用后,募集资金净额为21.46亿元。思瑞浦最终募集资金净额较原计划多12.96亿元。思瑞浦2020年9月15日发布的招股说明书显示,公司计划募集资金8.50亿元,分别用于模拟集成电路产品开发与产业化项目、研发中心建设项目、补充流动资金项目。

思瑞浦上市发行费用为1.68亿元,其中保荐机构海通证券获得保荐及承销费用1.53亿元,普华永道中天会计师事务所(特殊普通合伙)获得审计、验资费用685.29万元,国浩律师(上海)事务所获得律师费362.86万元。

思瑞浦2022年度向特定对象发行A股股票上市公告书显示,根据普华永道中天会计师事务所(特殊普通合伙)2023年10月23日出具的《思瑞浦微电子科技(苏州)股份有限公司向特定对象发行人民币普通股A股验资报告》(普华永道中天验字(2023)第0520号),截至2023年10月23日止,思瑞浦本次向特定对象发行股票总数量为12,044,399股,发行价格为149.53元/股,募集资金总额为人民币1,800,998,982.47元,扣除本次发行费用(不含税)人民币19,342,394.48元后,募集资金净额为人民币1,781,656,587.99元。

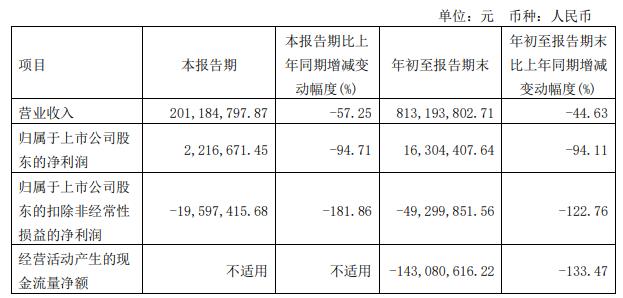

思瑞浦2023年三季度报告显示,2023年第三季度,思瑞浦实现营业收入2.01亿元,同比下滑57.25%;归属于上市公司股东的净利润221.67万元,同比下滑94.71%;归属于上市公司股东的扣除非经常性损益的净利润-1959.74万元,同比下滑181.86%。

2023年前三季度,思瑞浦实现营业收入8.13亿元,同比下滑44.63%;归属于上市公司股东的净利润1630.44万元,同比下滑94.11%;归属于上市公司股东的扣除非经常性损益的净利润-4929.99万元,同比下滑122.76%;经营活动产生的现金流量净额-1.43亿元,同比下滑133.47%。