沪市首例上市公司发行并购重组可转债来了,思瑞浦计划收购创芯微85.26%股份

界面新闻记者 | 孙艺真

界面新闻编辑 |

1

证监会定向可转债重组新规出台后,沪市现首个上市公司以可转债及现金收购股权的案例。

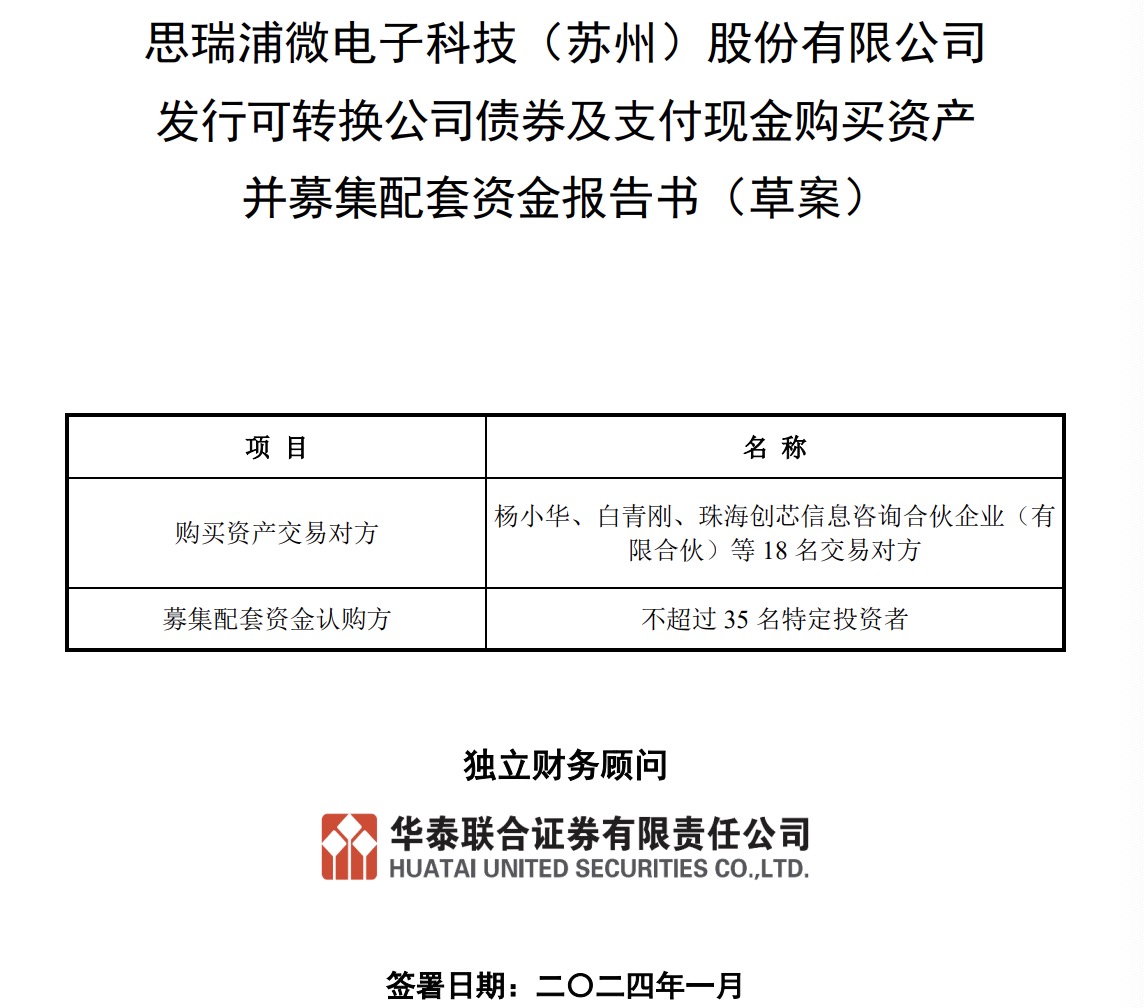

界面新闻注意到,近日,沪市上市公司思瑞浦公告了发行可转换公司债券及支付现金购买资产并发行股票募集配套资金报告书。

图片来源:思瑞浦公告

图片来源:思瑞浦公告思瑞浦拟以发行并购重组可转债和支付现金的方式收购创芯微85.26%的股权,交易价格约为8.9亿元,并拟询价募集配套资金不超过3.83亿元。

从债券发行的具体情况来看,思瑞浦拟发行可转债3833893张,每张人民币面值100元,初始转股价158元/股,不低于定价基准日前20个交易日的上市公司股票交易均价的80%。

早在2023年6月,思瑞浦公布的收购预案显示,拟以发行股份及支付现金的方式购买向创芯微全部股东购买创芯微95.6587%股权,并募集配套资金。

可转债是指公司依法发行、在一定期间内依据约定的条件可以转换成本公司股票的公司债券。

2023年11月,为进一步支持上市公司以定向可转债为支付工具实施重组,置入优质资产、提高上市公司质量,证监会发布《上市公司向特定对象发行可转换公司债券购买资产规则》(下称《规则》)。

证监会指出,上市公司并购重组是资本市场发挥优化资源配置功能的重要渠道。作为重组支付工具,定向可转债由交易对方以资产认购,兼具“股性”和“债性”,能够为交易双方提供更为灵活的博弈机制,有利于提高重组市场活力与效率。

《规则》主要内容包括,发行条件方面,以援引上位法的方式,明确发行定向可转债实施重组需同时符合重大资产重组、公开发行公司债券、向特定对象发行新股(转股股份来源于回购的除外)等多重条件;在定价和锁定方面,按照“同样情况同等处理”的原则,参照发行股份购买资产的相关规定和实践做法,就作为支付工具的定向可转债的定价机制、限售期限等作出规定;在权益计算方面,明确在认定是否构成重组上市等情形时投资者拥有上市公司权益数量及比例的计算方式。

此外,根据《定向可转债重组规则》,上市公司可单独以定向可转债作为支付工具,自行决定重组交易对价全部由定向可转债支付或者搭配部分股份、现金支付。

国泰君安非银分析师刘欣琦认为,预计更多上市公司将以定向可转债作为支付工具实施重组,从而更好提高上市公司质量,增强“可投性”,活跃资本市场并吸引中长期资金入市。

刘欣琦认为,一方面,定向可转债作为重组支付工具时更有利于交易的高效达成,可鼓励上市公司通过重组提质增效、做优做强;另一方面,上市公司质量的提升有助于增强其“可投性”,进而活跃资本市场,并吸引更多的中长期资金,更好改善市场生态。预计,机构与资管业务更具竞争优势的头部券商有望更受益。

值得注意的是,当前利好政策正推动企业并购升温。1月25日至26日,中国证监会召开2024年系统工作会议。会议强调,推动完善公司治理,建立对上市公司实际控制人等“关键少数”更加严密有效的监管制度。加快构建中国特色估值体系,支持上市公司通过市场化并购重组等方式做优做强。

最新政策支持方面,界面新闻了解到,去年年底,监管部门正在积极研究建立完善突破关键核心技术的科技型企业并购重组“绿色通道”,优化“小额快速”审核机制,落实好适当提高轻资产科技型企业重组估值包容性政策。