瑞联新材不超10亿可转债获上交所通过 海通证券建功

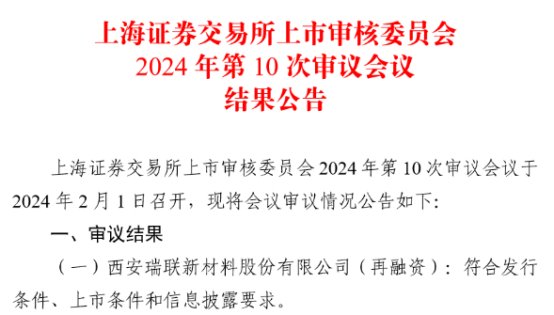

中国经济网北京2月2日讯上海证券交易所上市审核委员会2024年第10次审议会议于2024年2月1日召开,审议结果显示,西安瑞联新材料股份有限公司(以下简称“瑞联新材”,688550.SH)再融资符合发行条件、上市条件和信息披露要求。

上市委会议现场问询的主要问题

请发行人代表:(1)结合近三年OLED电视出货量的变动趋势、氘代发光材料的应用领域和市场需求、公司产销量和毛利率变化、在手订单等,说明OLED升华前材料及高端精细化学品产业基地募投项目的必要性和商业合理性,新增产能是否可以消化。(2)说明公司本次发行方案履行的董事会、股东大会决策程序是否合法合规,相关信息披露是否真实、准确、完整。请保荐代表人发表明确意见。

需进一步落实事项

无

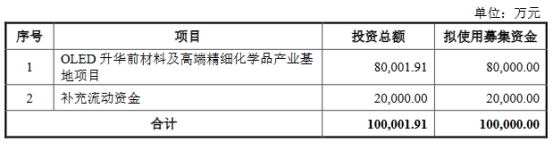

瑞联新材2024年1月24日披露向不特定对象发行可转换公司债券募集说明书(上会稿)(修订稿)。本次拟发行可转债的募集资金总额不超过人民币100,000.00万元(含100,000.00万元),扣除发行费用后的募集资金净额将用于投入OLED升华前材料及高端精细化学品产业基地项目、补充流动资金。

本次发行证券的种类为可转换为公司A股股票的可转换公司债券。本次可转换公司债券及未来转换的公司A股股票将在上海证券交易所科创板上市。

本次发行可转债总额不超过人民币100,000.00万元(含100,000.00万元),拟发行数量为不超过1,000.00万张(含1,000.00万张),具体发行规模由公司股东大会授权公司董事会(或董事会授权人士)在上述额度范围内确定。

本次发行的可转债每张面值为人民币100.00元,按面值发行。

本次可转债的具体发行方式由公司股东大会授权董事会(或董事会授权人士)与保荐机构(主承销商)确定。本次可转债的发行对象为持有中国证券登记结算有限责任公司上海分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等(国家法律、法规禁止者除外)。

本次发行的可转债的期限为自发行之日起六年。本次发行的可转债票面利率的确定方式及每一计息年度的最终利率水平,由公司股东大会授权公司董事会(或董事会授权人士)在发行前根据国家政策、市场状况和公司具体情况与保荐机构(主承销商)协商确定。

本次发行的可转债转股期自发行结束之日起满六个月后的第一个交易日起至可转债到期日止。

本次可转债经中证鹏元评级,根据中证鹏元出具的信用评级报告,瑞联新材主体信用评级为AA,评级展望为稳定,本次可转债信用评级为AA。

本次发行保荐机构(主承销商)为海通证券股份有限公司,保荐代表人为陈相君、衡硕。