高测股份:2023年净利润同比增长85.28% 拟10转6股派4.5元

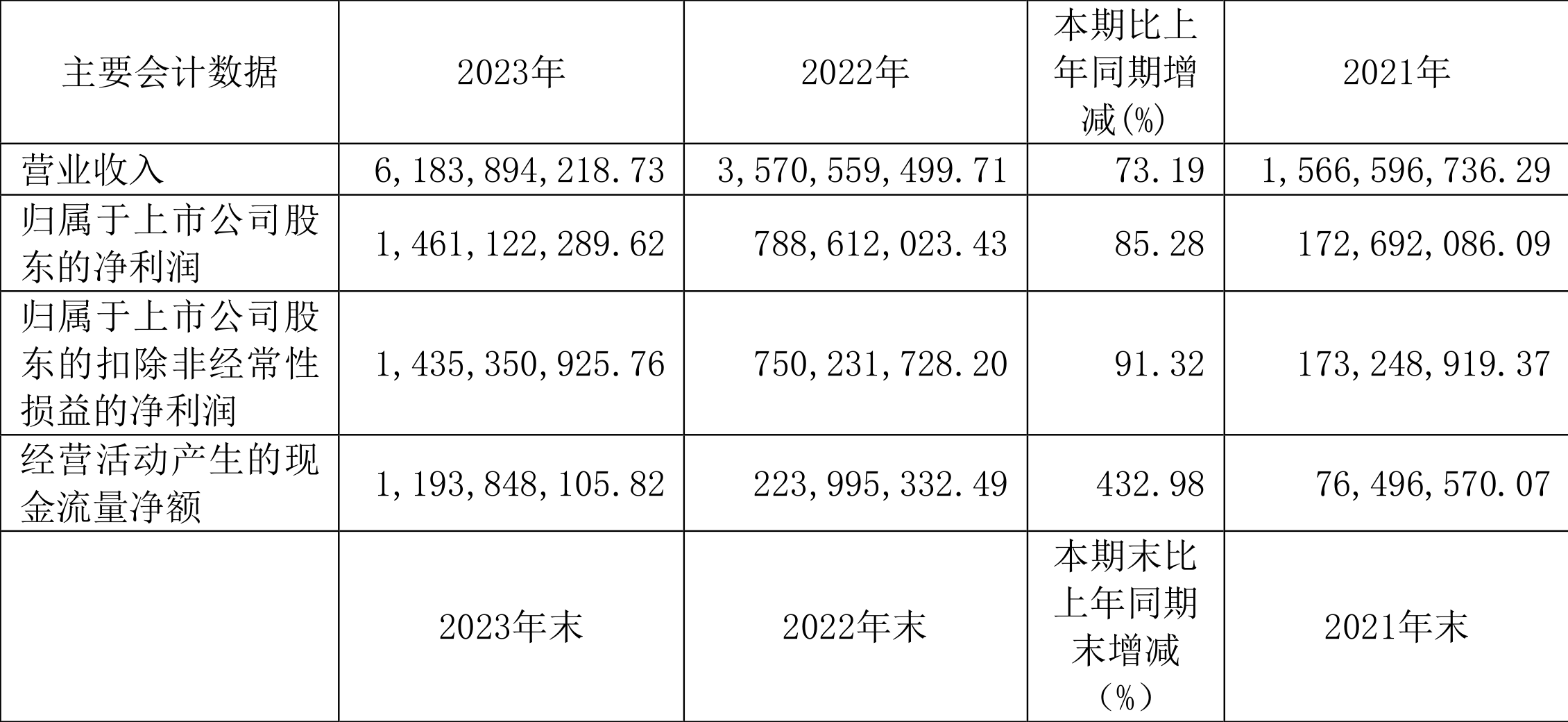

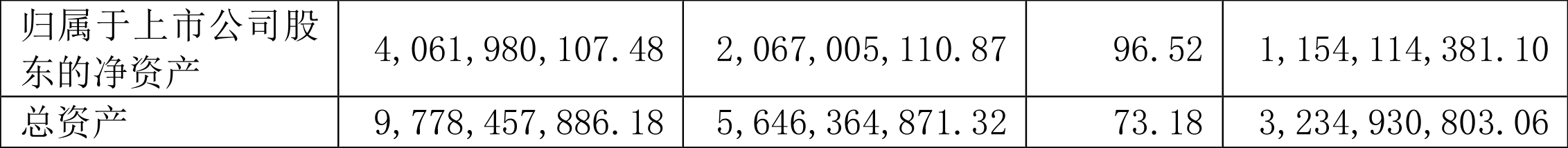

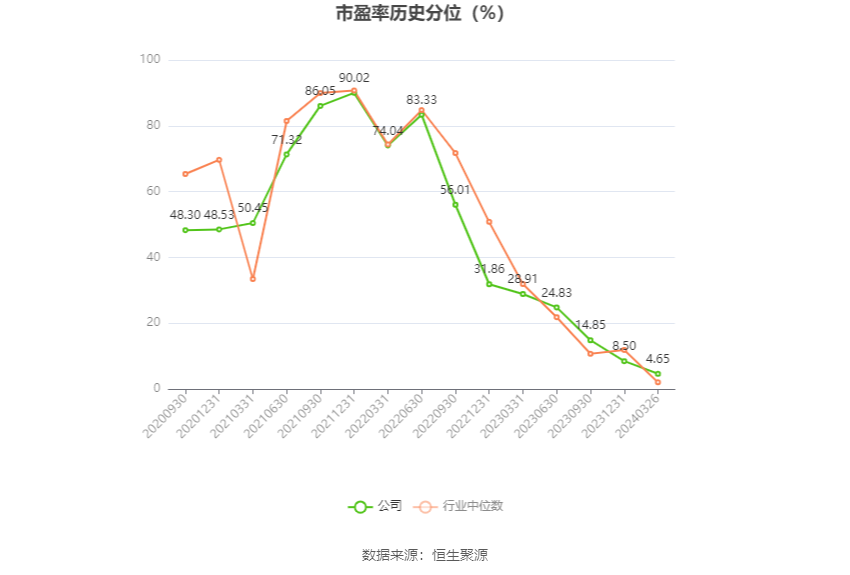

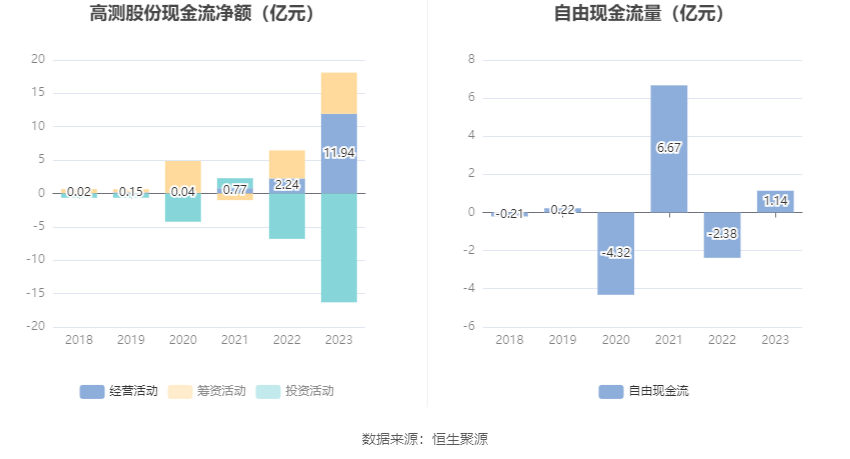

中证智能财讯 高测股份(688556)3月27日披露2023年年报。2023年,公司实现营业总收入61.84亿元,同比增长73.19%;归母净利润14.61亿元,同比增长85.28%;扣非净利润14.35亿元,同比增长91.32%;经营活动产生的现金流量净额为11.94亿元,同比增长432.98%;报告期内,高测股份基本每股收益为4.43元,加权平均净资产收益率为46.16%。公司2023年年度利润分配预案为:拟向全体股东每10股转6股派4.5元(含税)。

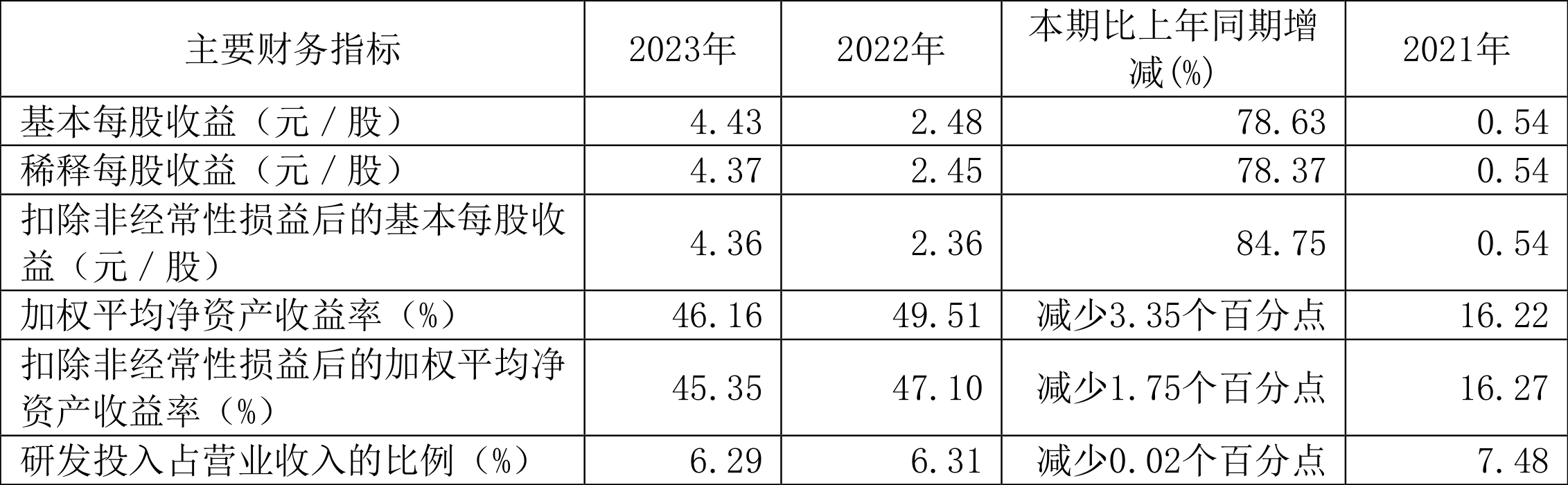

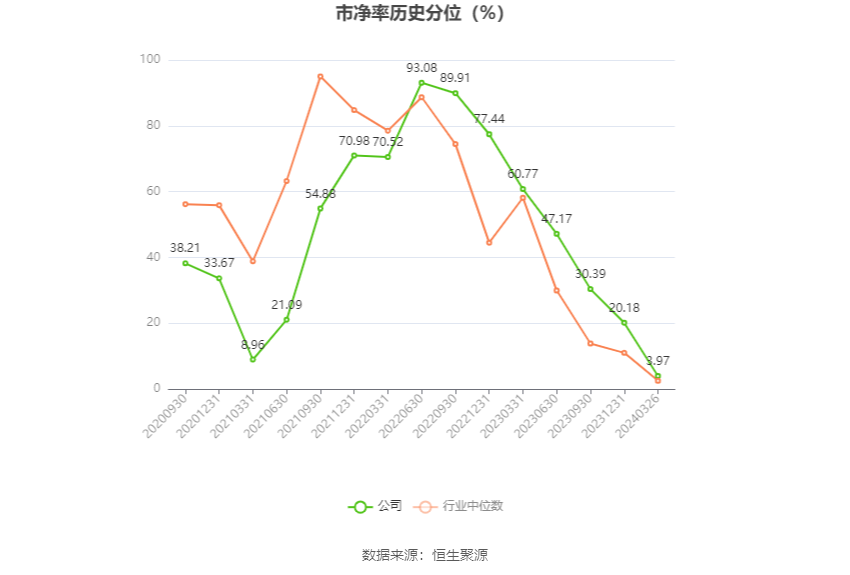

以3月26日收盘价计算,高测股份目前市盈率(TTM)约为7.51倍,市净率(LF)约为2.7倍,市销率(TTM)约为1.77倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

数据统计显示,高测股份近三年营业总收入复合增长率为102.37%,近三年净利润复合年增长率为191.71%。

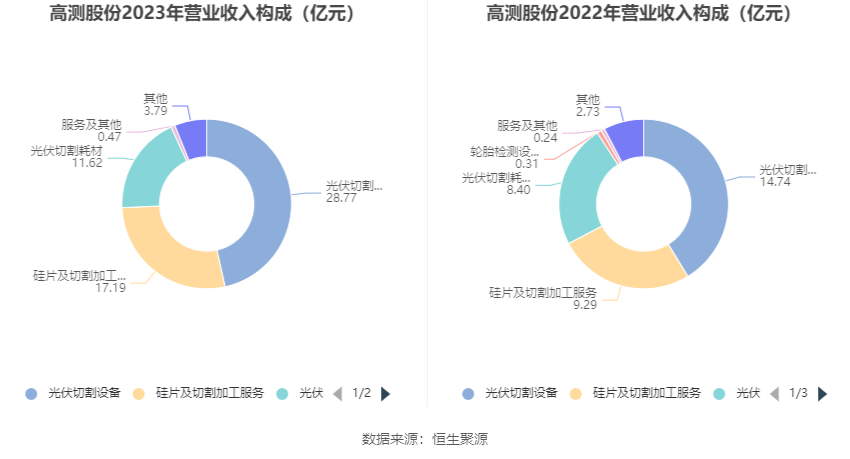

资料显示,公司是国内领先的高硬脆材料切割设备和切割耗材供应商,主要从事高硬脆材料切割设备和切割耗材的研发、生产和销售,产品主要应用于光伏行业硅片制造环节。

分产品来看,2023年公司主营业务中,光伏切割设备收入28.77亿元,同比增长95.16%,占营业收入的46.53%;硅片及切割加工服务收入17.19亿元,同比增长84.99%,占营业收入的27.79%;光伏切割耗材收入11.62亿元,同比增长38.36%,占营业收入的18.80%。

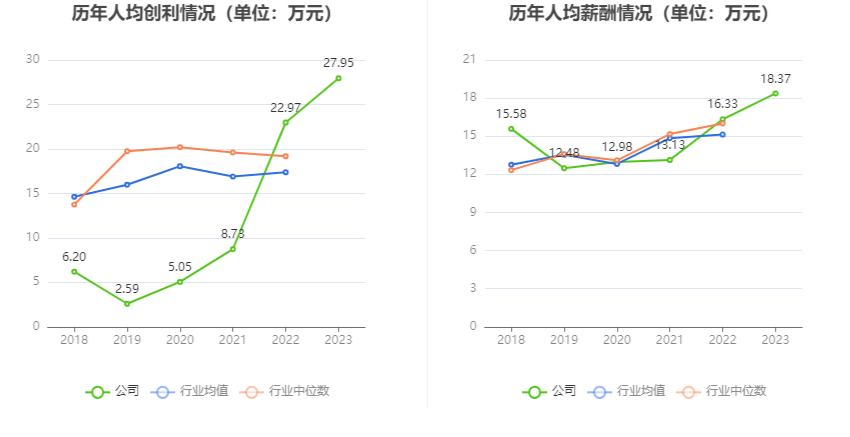

截至2023年末,公司员工总数为5228人,人均创收118.28万元,人均创利27.95万元,人均薪酬18.37万元,较上年同期分别增长13.73%、21.66%、12.48%。

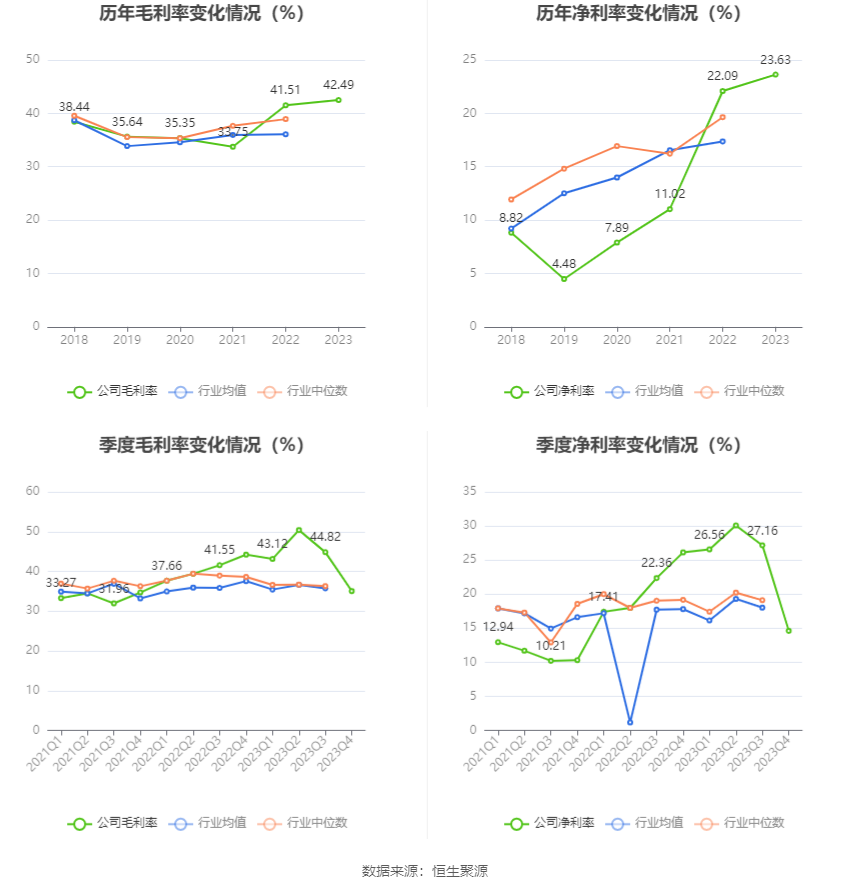

2023年,公司毛利率为42.49%,同比上升0.98个百分点;净利率为23.63%,较上年同期上升1.54个百分点。从单季度指标来看,2023年第四季度公司毛利率为35.04%,同比下降9.18个百分点,环比下降9.78个百分点;净利率为14.62%,较上年同期下降11.50个百分点,较上一季度下降12.54个百分点。

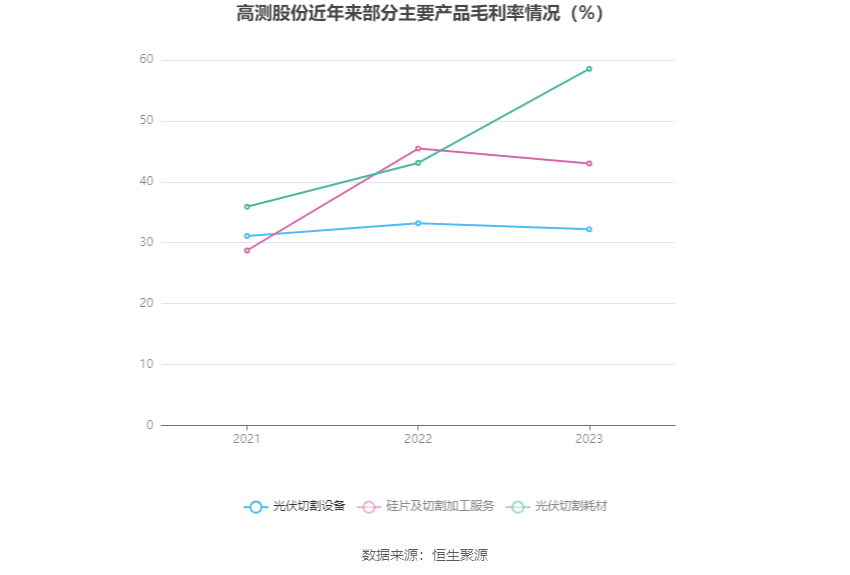

分产品看,光伏切割设备、硅片及切割加工服务、光伏切割耗材2023年毛利率分别为32.19%、43.01%、58.55%。

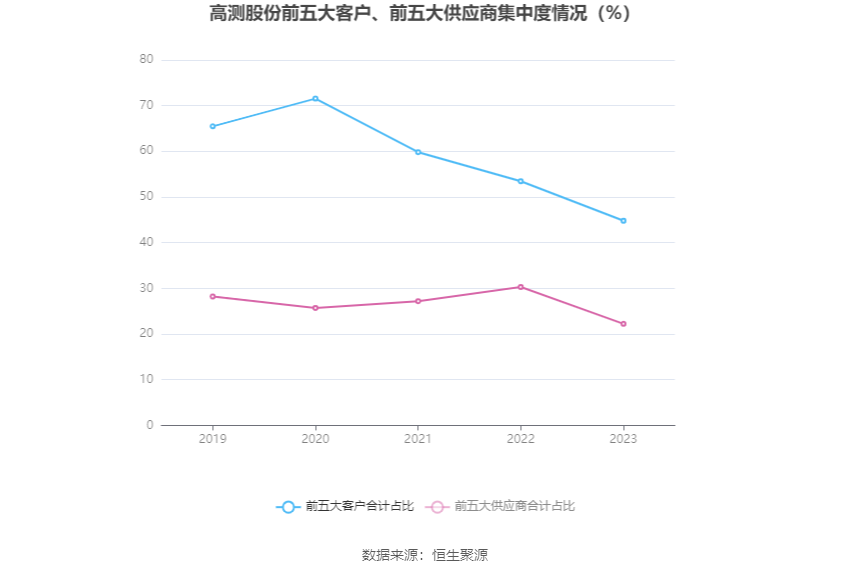

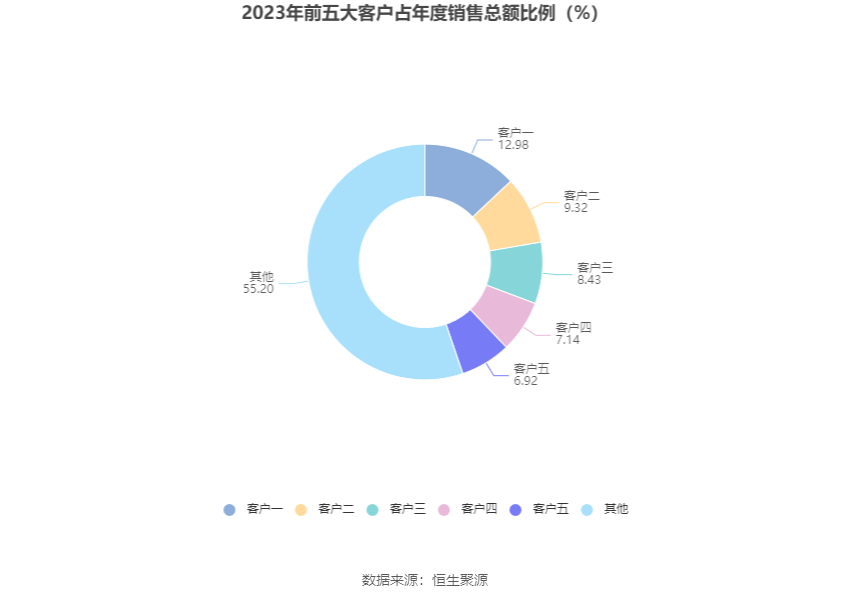

报告期内,公司前五大客户合计销售金额27.70亿元,占总销售金额比例为44.80%,公司前五名供应商合计采购金额9.71亿元,占年度采购总额比例为22.24%。

数据显示,2023年公司加权平均净资产收益率为46.16%,较上年同期下降3.35个百分点;公司2023年投入资本回报率为40.97%,较上年同期下降0.99个百分点。

2023年,公司经营活动现金流净额为11.94亿元,同比增长432.98%,主要系本期业务结构变化,销售回款力度加大所致;筹资活动现金流净额6.17亿元,同比增加1.96亿元,主要系本期收到向特定对象发行股票易尽冬集资金所致;投资活动现金流净额-16.33亿元,上年同期为-6.82亿元,主要系本期银行理财产品投资增加,资本性付款增加所致。

进一步统计发现,2023年公司自由现金流为1.14亿元,上年同期为-2.38亿元。

2023年,公司营业收入现金比为66.81%,净现比为81.71%。

营运能力方面,2023年,公司公司总资产周转率为0.80次,上年同期为0.80次(2022年行业平均值为0.45次,公司位居同行业1/11);固定资产周转率为6.67次,上年同期为5.99次(2022年行业平均值为10.37次,公司位居同行业10/11);公司应收账款周转率、存货周转率分别为3.89次、2.72次。

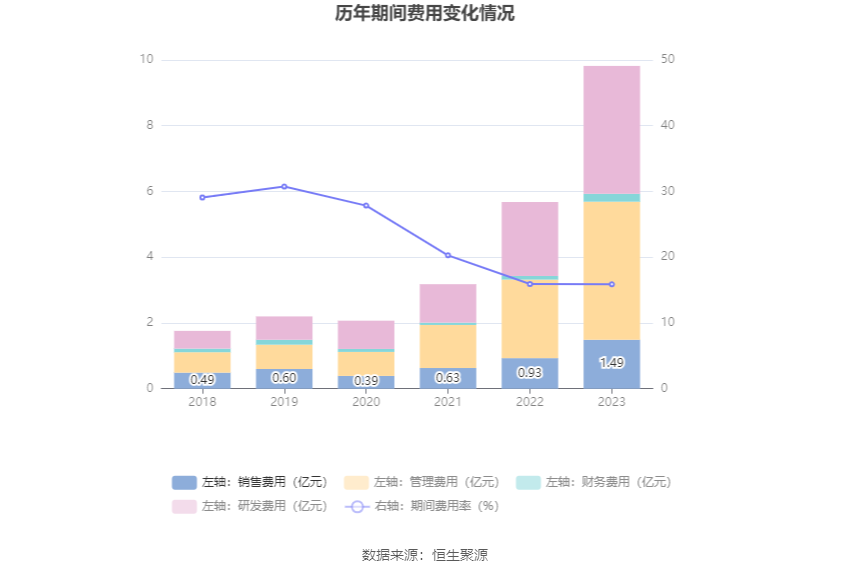

2023年,公司期间费用为9.82亿元,较上年同期增加4.13亿元;但期间费用率为15.88%,较上年同期下降0.04个百分点。其中,销售费用同比增长60.05%,管理费用同比增长75.69%,研发费用同比增长72.61%,财务费用同比增长114.98%。

资产重大变化方面,截至2023年年末,公司交易性金融资产较上年末增加205.82%,占公司总资产比重上升8.29个百分点;应收票据较上年末增加3.27%,占公司总资产比重下降7.05个百分点;固定资产较上年末增加25.35%,占公司总资产比重下降4.03个百分点;在建工程较上年末增加497.82%,占公司总资产比重上升2.71个百分点。

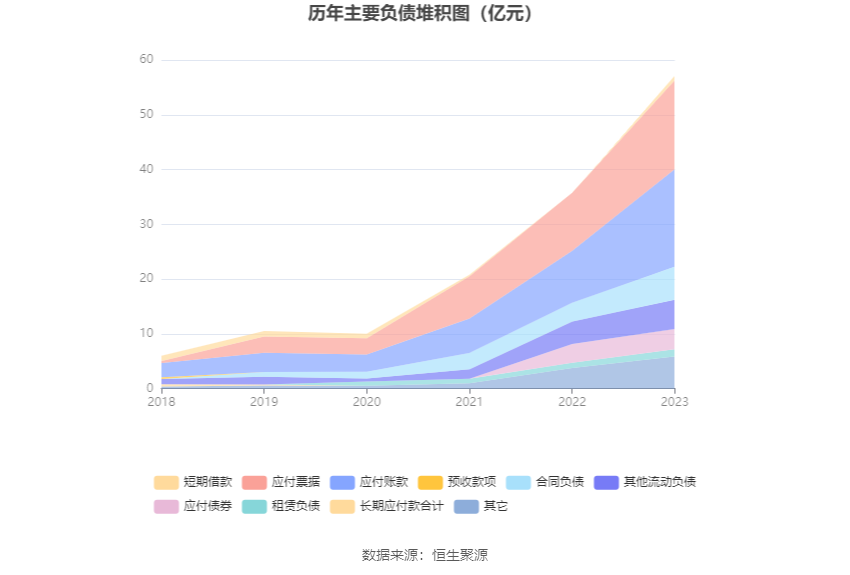

负债重大变化方面,截至2023年年末,公司应付账款较上年末增加88.23%,占公司总资产比重上升1.46个百分点;应付票据较上年末增加52.90%,占公司总资产比重下降2.21个百分点;合同负债较上年末增加77.09%,占公司总资产比重上升0.13个百分点;其他流动负债较上年末增加30.27%,占公司总资产比重下降1.80个百分点。

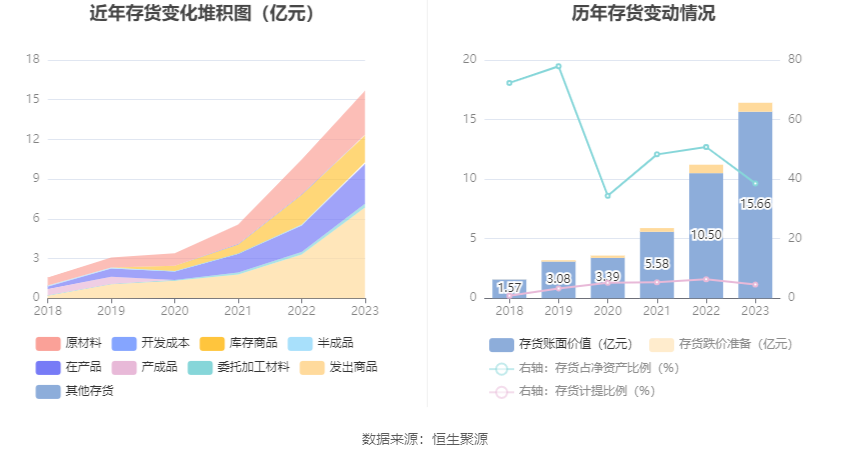

从存货变动来看,截至2023年末,公司存货账面价值为15.66亿元,占净资产的38.56%,较上年末增加5.16亿元。其中,存货跌价准备为7515.35万元,计提比例为4.58%。

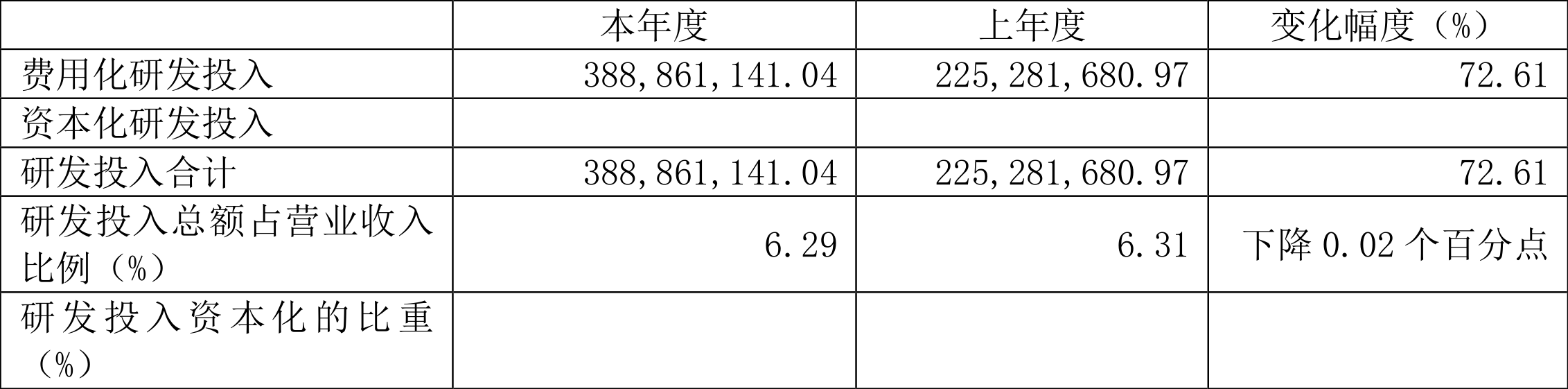

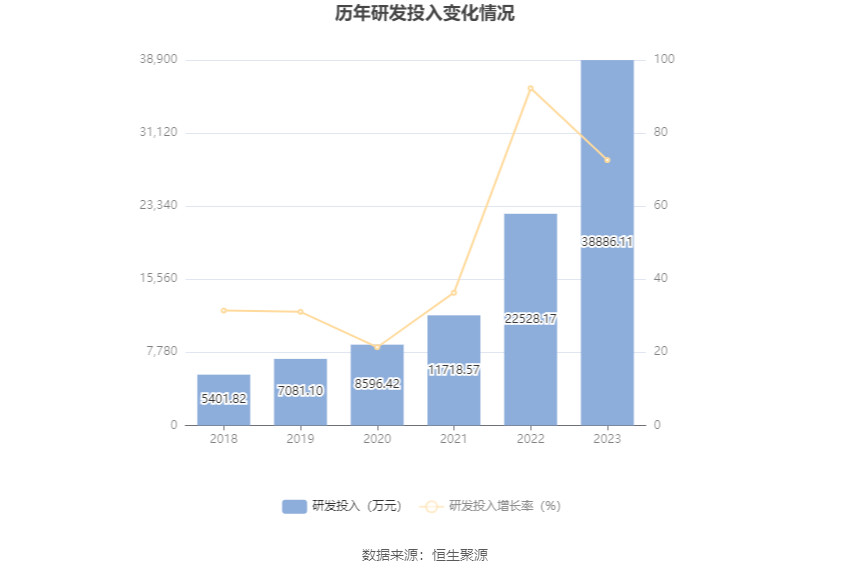

2023年全年,公司研发投入金额为3.89亿元,同比增长72.61%;研发投入占营业收入比例为6.29%,相比上年同期下降0.02个百分点。

在偿债能力方面,公司2023年年末资产负债率为58.46%,相比上年末下降4.93个百分点;有息资产负债率为5.14%,相比上年末下降1.42个百分点。

2023年,公司流动比率为1.54,速动比率为1.23。

年报显示,2023年年末公司十大流通股东中,新进股东为睿远成长价值混合型证券投资基金,取代了三季度末的前海开源公用事业行业股票型证券投资基金。在具体持股比例上,香港中央结算有限公司持股有所上升,张顼、红线资本管理(深圳)有限公司-潍坊善美股权投资基金合伙企业(有限合伙)、广发基金管理有限公司-社保基金四二零组合、王东雪、胡振宇、广发制造业精选混合型证券投资基金持股有所下降。

筹码集中度方面,截至2023年年末,公司股东总户数为1.54万户,较三季度末增长了1380户,增幅9.87%;户均持股市值由三季度末的111.34万元下降至86.04万元,降幅为22.72%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。