一季度业绩爆表,连拉2个20cm涨停!铁科轨道:高铁基建投资晴雨表

铁路固定资产投资一季度创纪录。

作者|塔山

编辑 |小白

雅万高铁,连接印尼首都雅加达和旅游名城万隆,是“一带一路”建设和中-印尼两国务实合作的标志性项目,也是中国高铁首次全系统、全要素、全产业链在海外建设的“第一单”。

(来源:央视)

2023年3月31日,雅万高铁全线铺轨完成。

2023年4月17日,雅万高铁项目拨通了首个GSM-R网络电话,这标志着该项目无线通信系统调试工作取得关键突破。

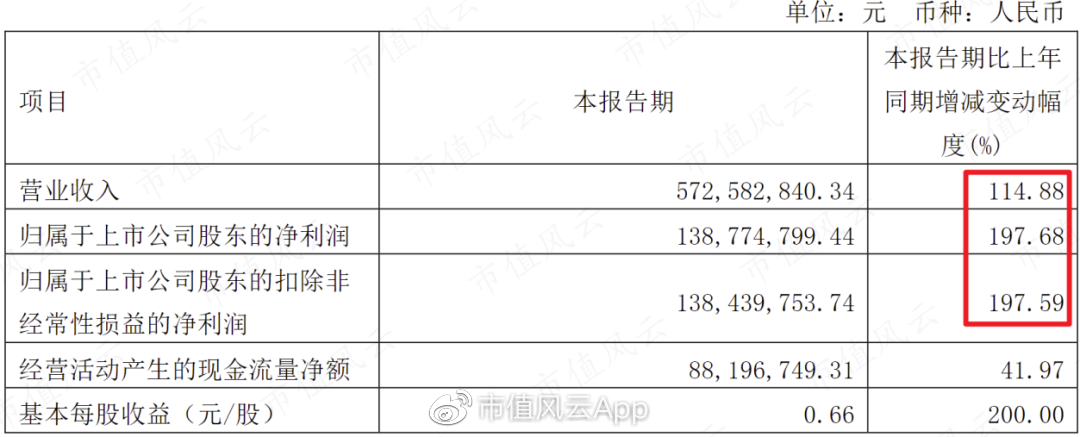

作为雅万高铁项目的产品供应商,铁科轨道(688569.SH,下称公司)近期发布了2023年第一季度财报。

业绩可以说相当亮眼:营收同比增长114.9%,扣非归母净利润同比增长197.6%。

(来源:上市公司公告20230419)

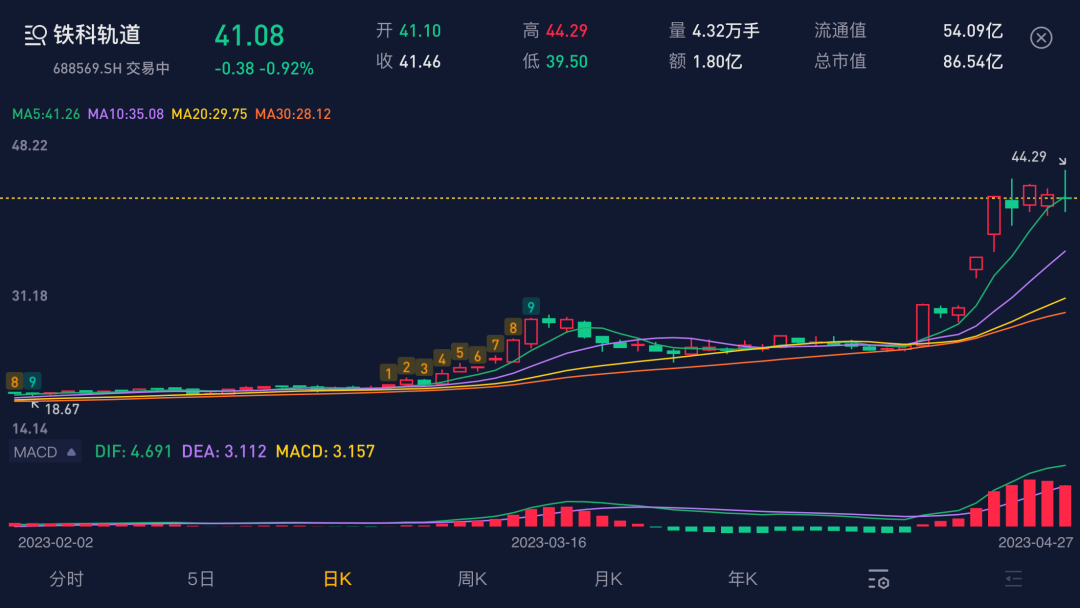

一季报发布后,公司股价连续拉出两个20cm“大长腿”。

(来源:

注册制时代必备的市值风云APP)

背靠“铁总”,关联方贡献大

铁科轨道成立于2006年,2020年在科创板上市。

公司控股股东为中国铁道科学研究院集团有限公司(铁科院),铁科院直接及间接持有上市公司股权比例为37.5%。

(来源:2022年报)

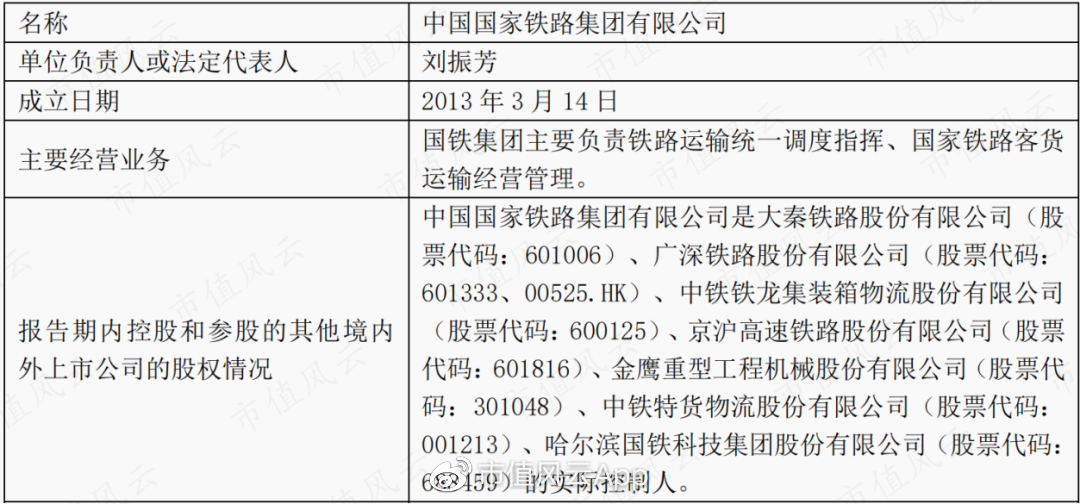

铁科轨道的实际控制人为中国国家铁路集团有限公司(国铁集团),国铁集团前身为中国铁路总公司(铁总)。

(来源:2022年报)

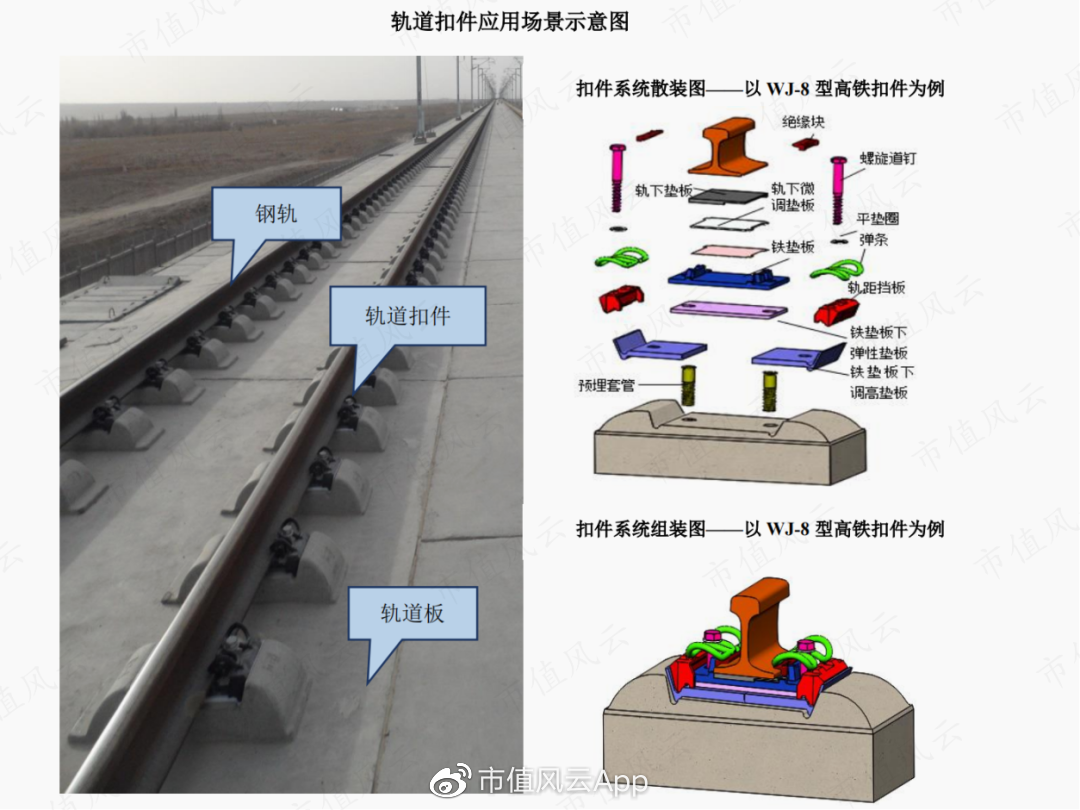

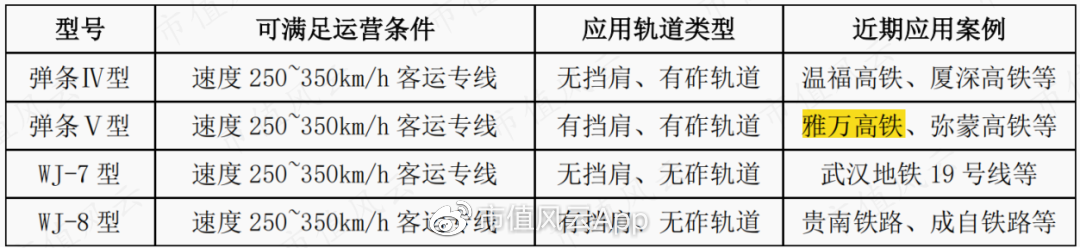

公司产品主要为高铁扣件、高铁特殊调整扣件、铁路桥梁支座、预应力钢丝及工程材料等,其中高铁扣件为核心产品。

可别小看了这个不起眼的扣件,在高速铁路普遍使用的无砟轨道上,扣件系统是影响轨道弹性和调整能力的最主要因素,直接关系到列车的减振性能。

(来源:招股书)

公司高铁扣件产品应用于国家高速铁路、地方城际铁路、城市轨道交通等领域,目前高铁是主要应用领域。

供应的线路包括商合杭铁路、太焦铁路、徐盐铁路、郑济铁路、蒙华铁路等。其中就包括开篇提到的雅万高铁。

雅万高铁项目已于2020年4月24日签署全线路扣件供应合同。

(来源:招股书)

公司主要通过参与客户招投标的形式获取订单。

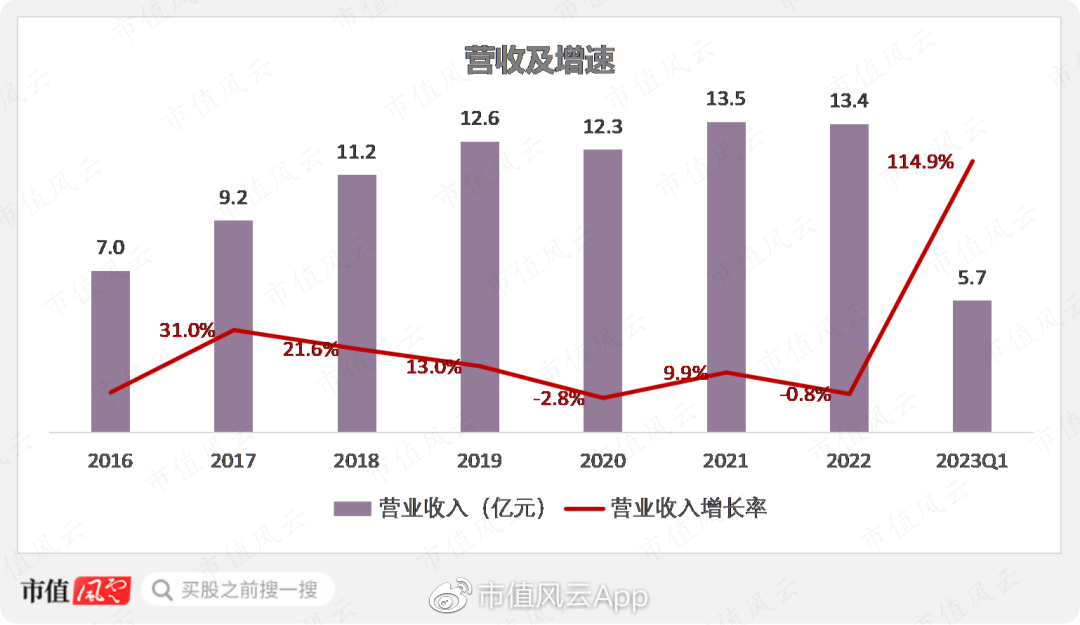

2022年营收为13.4亿元。近几年轨道扣件贡献了主要营收和毛利润。

(来源:2022年报)

由于我国铁路行业的特殊性,现阶段国家路网干线铁路由国铁集团主导实施,部分线路由所在地政府等实施主体主导实施。

轨道扣件系统等产品的主要客户大部分属于公司实控人国铁集团控制的企业。

这也就导致公司关联销售金额及占比均较高。

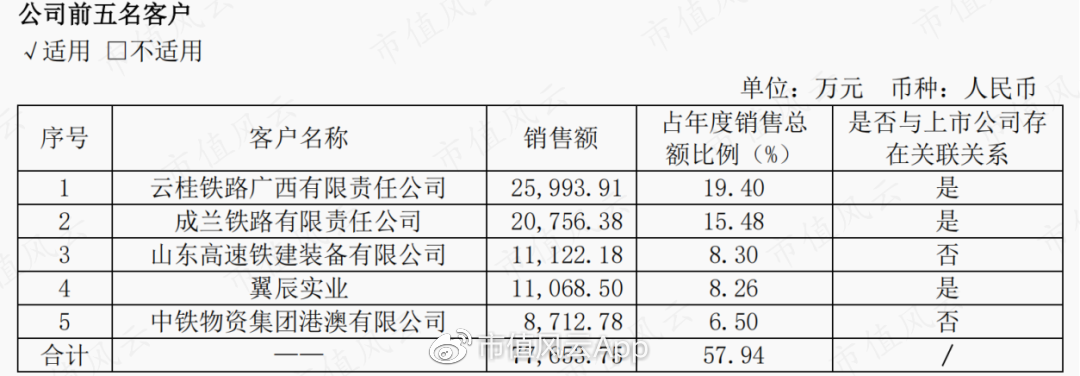

2022年,公司前五名客户销售额为7.77亿元,占年度销售总额57.94%;前五名客户销售额中关联方销售额为5.78亿元,占年度销售总额43.14%。

从整体上看,2022年通过关联方采购、接受劳务金额为1亿元;向关联方销售商品、提供劳务金额为8.7亿元,占营收比重为65%。

(来源:2022年报)

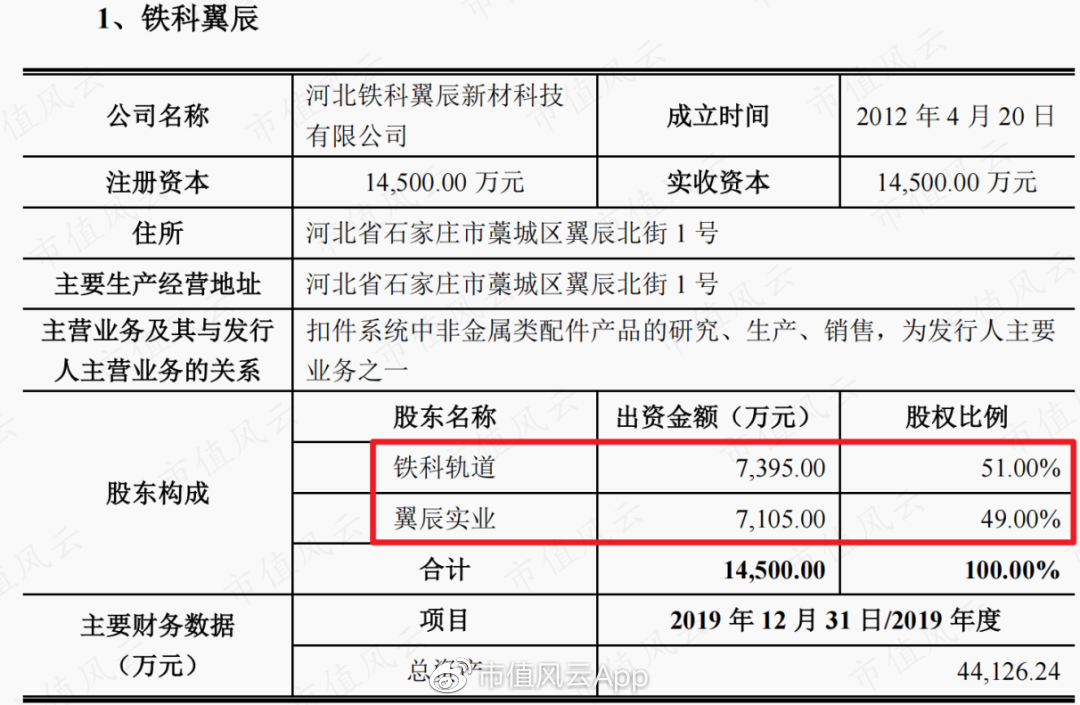

2022年,公司第一大供应商为晋亿实业(601002.SH),第三大供应商为翼辰实业(1596.HK),公司主要向其采购铁垫板、螺旋道钉等。两者均为铁科轨道的竞争对手。

另外,翼辰实业还是第四大客户,同时也是公司的关联方。

(来源:2022年报)

(来源:招股书)

核心技术依赖症?不担心

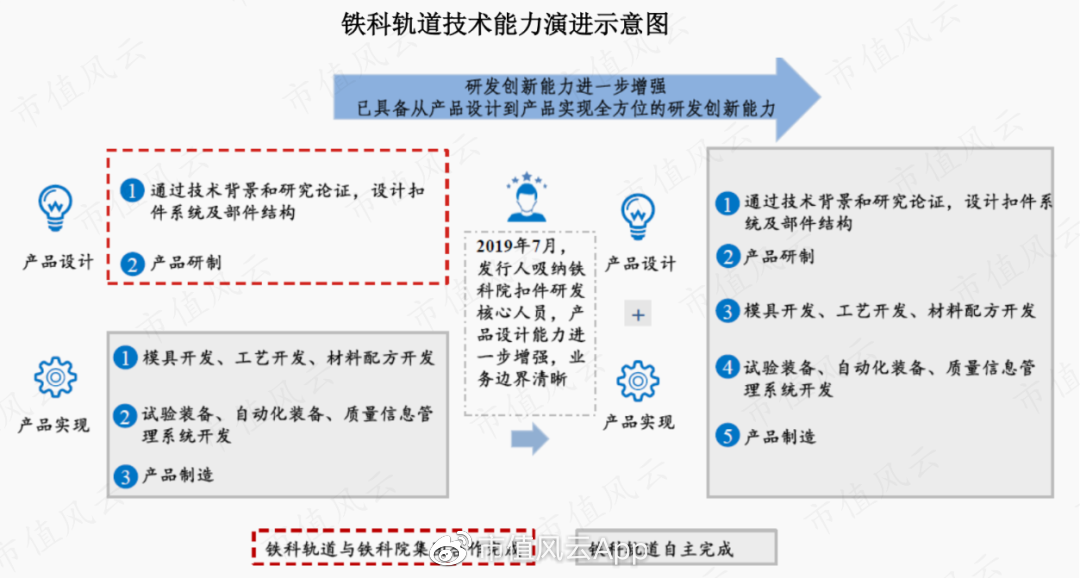

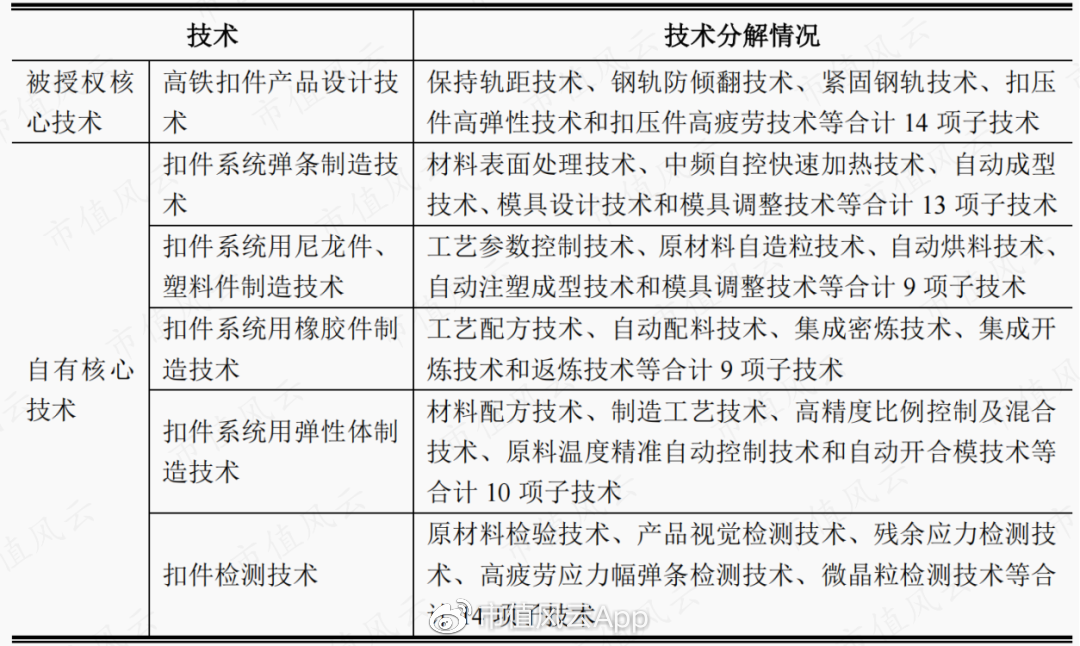

高铁扣件核心技术包括产品设计技术和产品实现技术(扣件制造及检测技术),前者由公司与铁科院合作完成。

(来源:招股书)

换句话说,高铁扣件产品设计技术还得靠铁科院铁建所授权。

(来源:招股书)

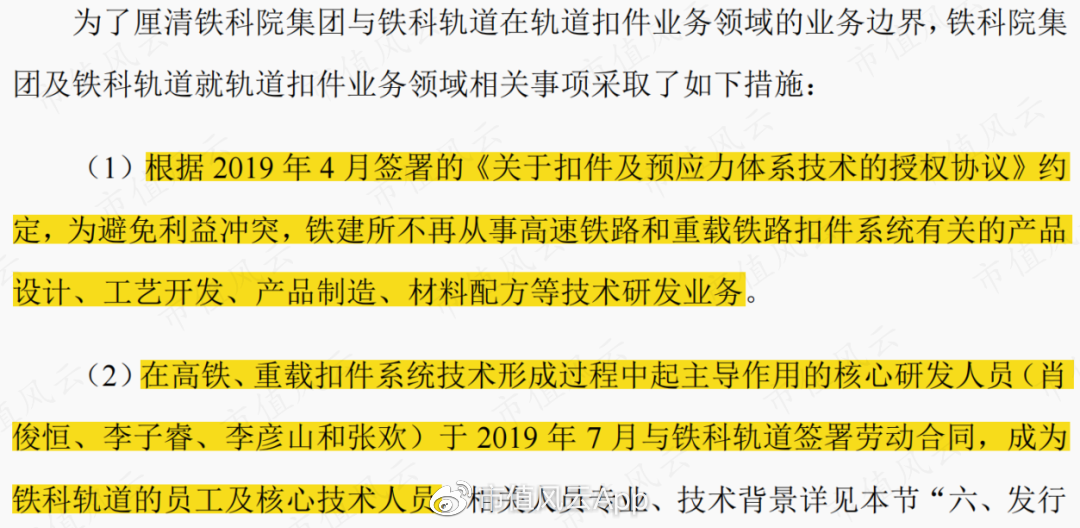

为避免利益冲突,控股股东铁科院于2019年与公司就业务划分、人员等方面进行了一系列安排以保证公司的独立性。

(来源:招股书)

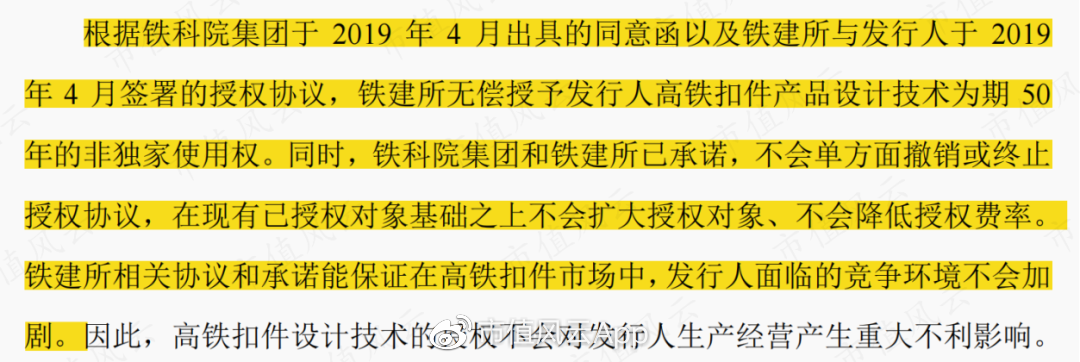

根据相关授权协议,铁建所无偿授予公司高铁扣件产品设计技术为期50年的非独家使用权。

同时,铁科院和铁建所承诺,不会单方面撤销或终止授权协议,在现有已授权对象基础之上不会扩大授权对象、不会降低授权费率。

(来源:招股书)

2020年7月,铁建所与公司签署《共有协议》,将重载扣件及高铁特殊调整扣件产品设计技术由无偿授权变更为共有。

简单总结一下:铁科院对公司无偿授予技术使用权,对其他企业有偿授予技术使用权,同时公司与铁科院共有高铁特殊调整扣件以及重载扣件技术。

其中,公司是国内市场上唯一掌握高铁特殊调整扣件技术的扣件系统集成商,不过该产品目前销售额不高。

自2006年授权开始至今,铁科院对公司以外的其他扣件系统集成商一直按照相关产品销售额的2.5%收取授权费,该授权费率已执行十余年。

(来源:招股书)

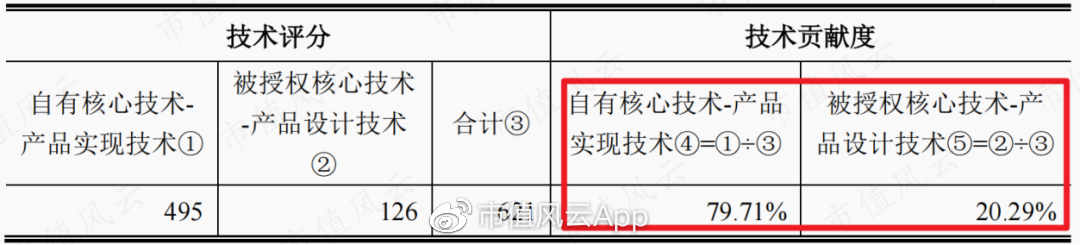

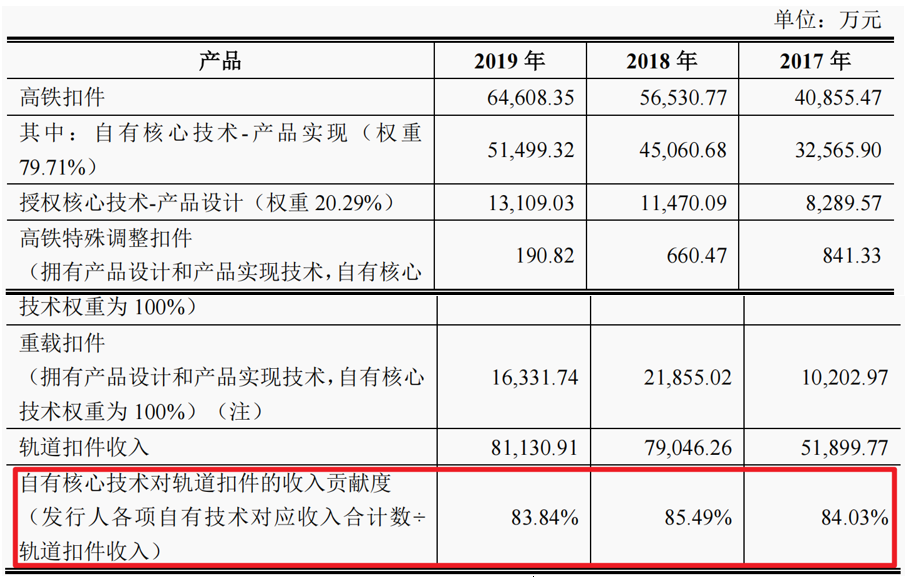

如果将高铁扣件核心技术进行分解,公司自有核心技术-产品实现技术在高铁扣件产品中的技术贡献度为79.71%,高于产品设计技术20.29%的贡献度。

(来源:招股书)

2017年至2019年,公司自有核心技术对轨道扣件的收入贡献度均超过80%。

(来源:招股书)

风云君认为,虽然从收入贡献度层面来看,自有的产品实现技术贡献度较高,但从重要性来讲,产品设计技术是基础,关系到企业的长远发展。

不管是有偿还是无偿授权,核心技术的自主可控是关键,人无我有才更香。

大概公司也意识到了这一点。

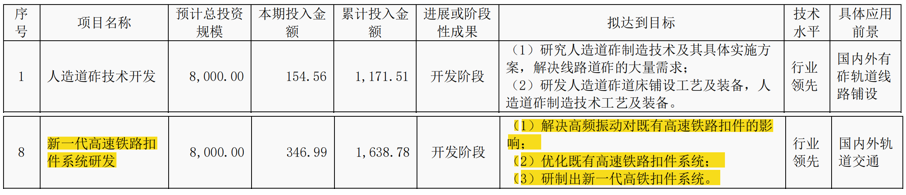

2022年公司在研项目有87个,其中投资规模较大的两个项目中就包括新一代高铁扣件系统的研发项目。

(来源:2022年报)

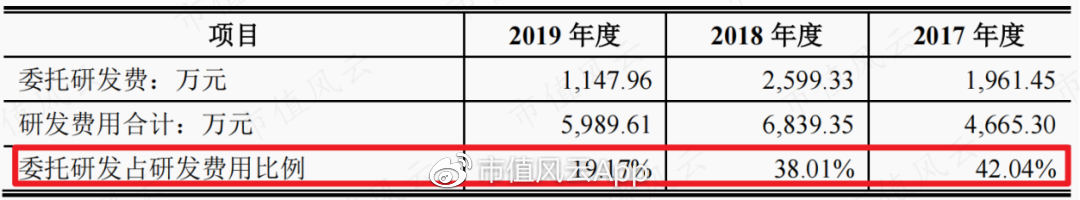

上市之前,公司通过委托研发的形式与铁建所开展合作研发,委托研发占研发费用比重较高。

(来源:招股书)

近几年委外研发费用金额及占比均较低,说明研发方面主要为自主研发。

(来源:2022年报)

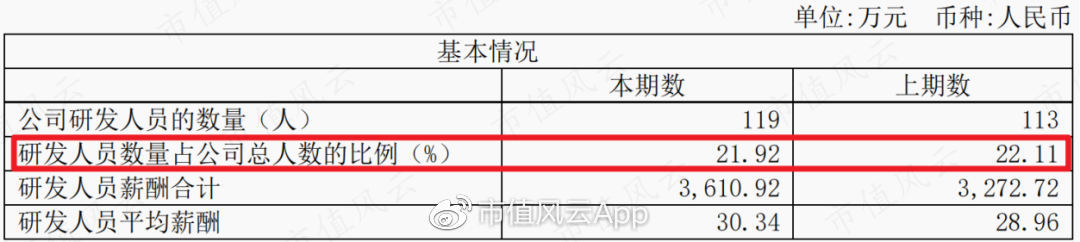

近几年研发人员数量占比基本都在20%左右。

(来源:2022年报)

公司历史上研发投入均按费用化处理。近两年研发费用有一定增长。

(制图:市值风云APP)

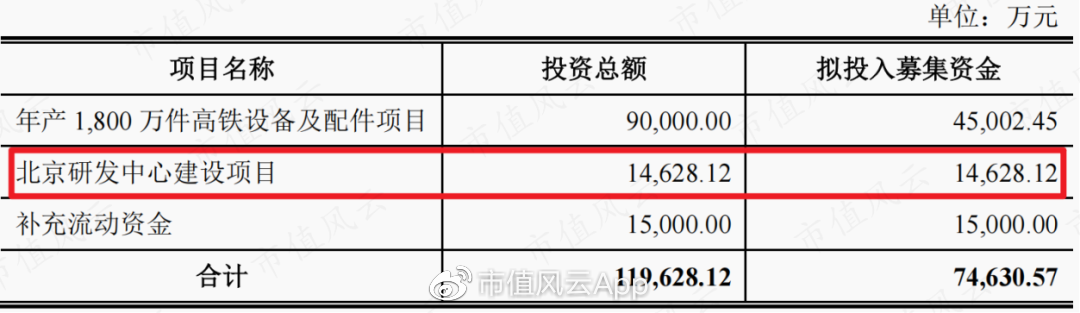

截至2022年末,IPO募投项目—北京研发中心建设项目已达到预计可使用状态。

(来源:招股书)

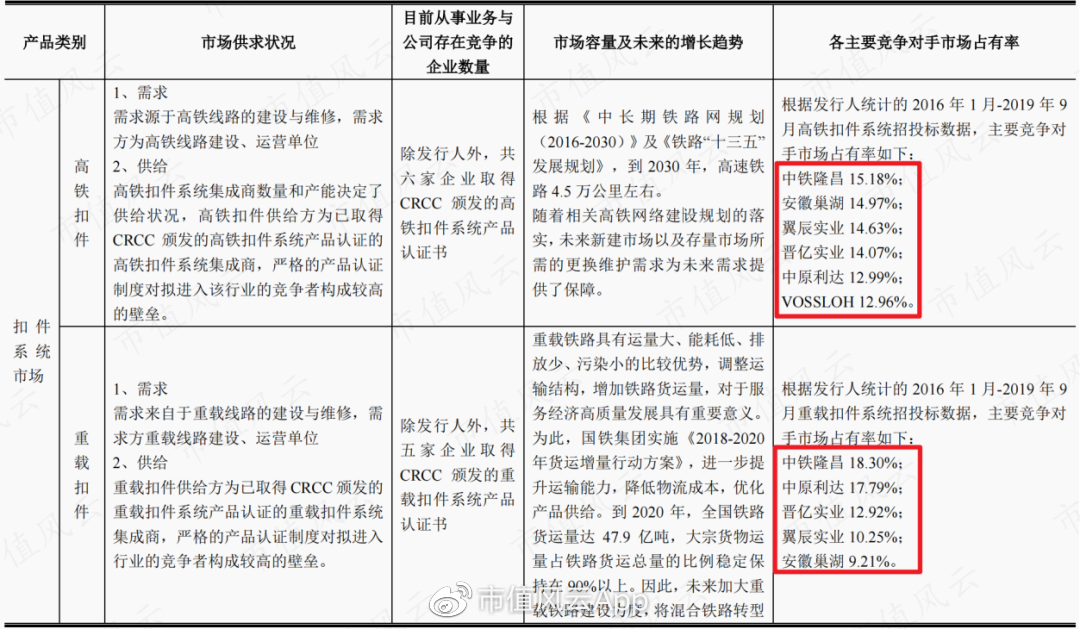

除了产品技术之外,严格的产品认证制度也构成了行业准入壁垒。

根据《铁路产品认证管理办法》,对于直接关系铁路运输安全的铁路专用产品,国家采取强制性产品认证和自愿性产品认证相结合的方式进行认证。

铁路产品的强制性产品认证由国家质量监督检验检疫总局负责,自愿性产品认证由中铁检验认证中心负责。

据披露,共有七家企业(铁科轨道、安徽巢湖、福斯罗中国、晋亿实业、翼辰实业、中铁隆昌、中原利达)取得了中铁检验认证中心颁发的高速铁路扣件系统认证证书。

共有六家企业(铁科轨道、安徽巢湖、晋亿实业、翼辰实业、中铁隆昌、中原利达)取得了中铁检验认证中心颁发的重载铁路扣件系统认证证书。

这些企业也基本都是公司的竞争对手。

据此前披露的数据,公司在高铁扣件系统领域,市占率为15.19%,领先同行但优势并不明显;在重载扣件系统领域,市占率为13.92%,处于行业中部位置。

整体而言,在扣件领域,公司第一大竞争对手为中国铁建(601186.SH)旗下的中铁隆昌。

(来源:招股书)

一季度业绩爆表,和海外有关?

经过多年发展,中国高铁已经成为举世瞩目、惠及大众的国家名片。

(来源:网络)

2010年至2022年,全国高铁累计运营里程从8358公里增长到了4.2万公里,年均增长约2804公里。

根据《新时代交通强国铁路先行规划纲要》,到2035年,全国铁路网达到20万公里左右,其中高铁7万公里左右。

按照纲要推算,2022年至2035年,高铁运营里程年均增长约2154公里。

很明显,年均增长里程较之前有所下滑。这也就意味着从长周期来看,未来高铁总运营里程的增长或将趋缓。

新增里程方面,2022年全国铁路投产新线4100公里,其中高铁2082公里;2023年预计投产新线3000公里以上,其中高铁2500公里。

从历史年度高铁投产新线里程来看,似乎存在一定的周期性,即五年一轮周期,2014年和2019年分别达到阶段峰值。

(制图:市值风云APP)

公司高铁扣件销量走势基本跟高铁投产新线里程一致,不过销量提前一年见顶。

(制图:市值风云APP)

公司业绩跟高铁投产新线里程变动情况基本一致。营收于2019年达到阶段顶部,之后增长有所放缓。

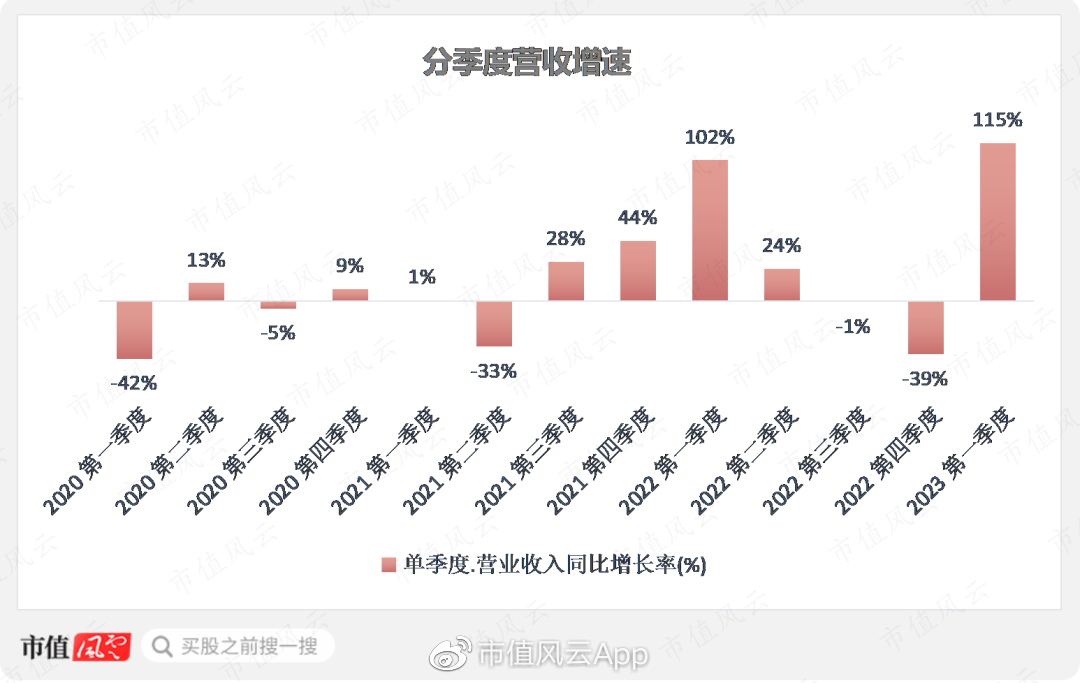

不过,2023年一季度营收出现明显增长,增速达115%。

(制图:市值风云APP)

分季度来看的话,2022年一季度同样增长明显,营收增速达102%。不过,2022年全年属于高开低走。

从营收金额来看,2019年第一季度营收为2.25亿元,2023年一季度营收为5.73亿元,已经大幅超过疫情前水平。

(制图:市值风云APP)

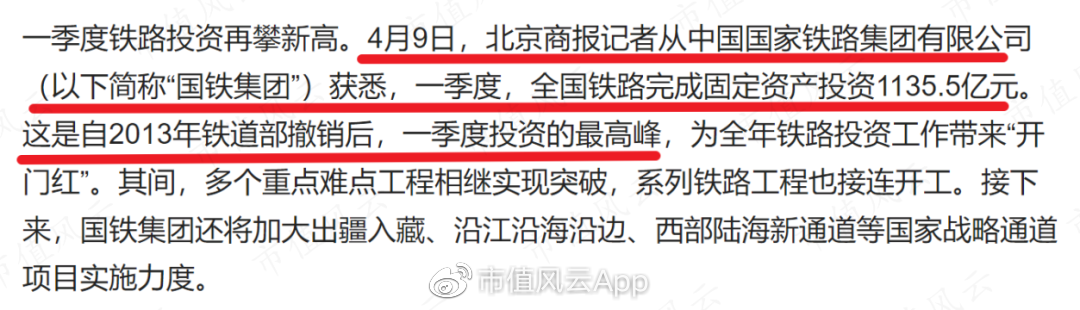

公司一季度业绩爆表的背后,有行业整体的因素。

据《北京商报》报道,2023年一季度全国铁路固定资产投资完成1135.5亿元,同比增长6.6%,创下历史同期最高纪录。

(来源:北京商报)

另外,公司在手订单较为充足。

截至2022年底,在手未执行订单金额为24.9亿元,接近2022年全年营收的两倍。

(制图:市值风云APP)

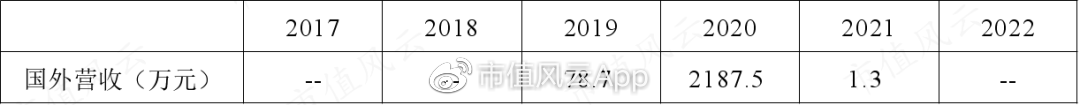

随着“一带一路”战略的推进,海外市场也同样值得期待,不过目前海外业务营收金额还较低。

(制表:市值风云APP)

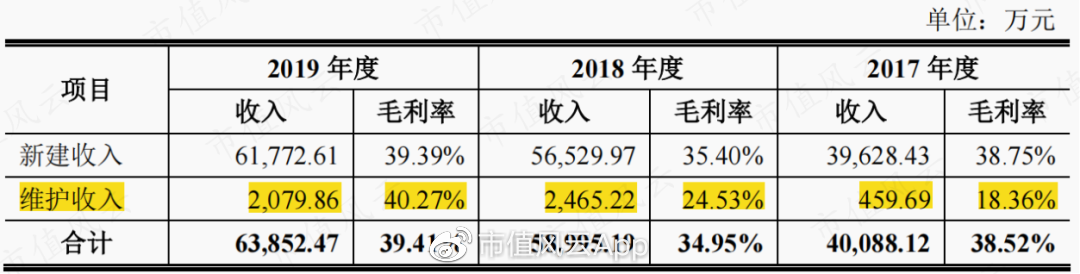

除了增量市场之外,存量市场还存在保养更新需求。

高铁扣件生命周期大致为10-20年。自2008年8月中国大陆第一条设计时速350公里的高铁铁路—京津城际铁路开通运营以来,截至目前,运营时长已经超过十年。

参考2017年至2019年数据,维护收入有所增长,但占比也较低。

(来源:招股书)

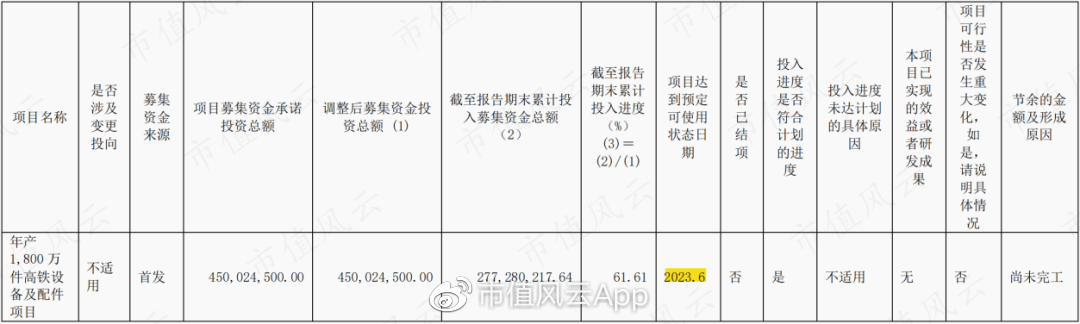

目前,募投项目中的年产1800万件高铁设备及配件项目房建工程已完成,还处在设备调试阶段。

(来源:2022年报)

铁科天津募投项目达产后,弹条、螺栓年产量为1800万个,折合900万套。

公司目前生产的产品已基本覆盖了扣件系统的核心部件弹条以及非金属部件,但扣件系统的重要零部件螺栓主要通过外部采购。

该募投项目的投产,将使公司具备螺栓生产能力。

(来源:招股书)

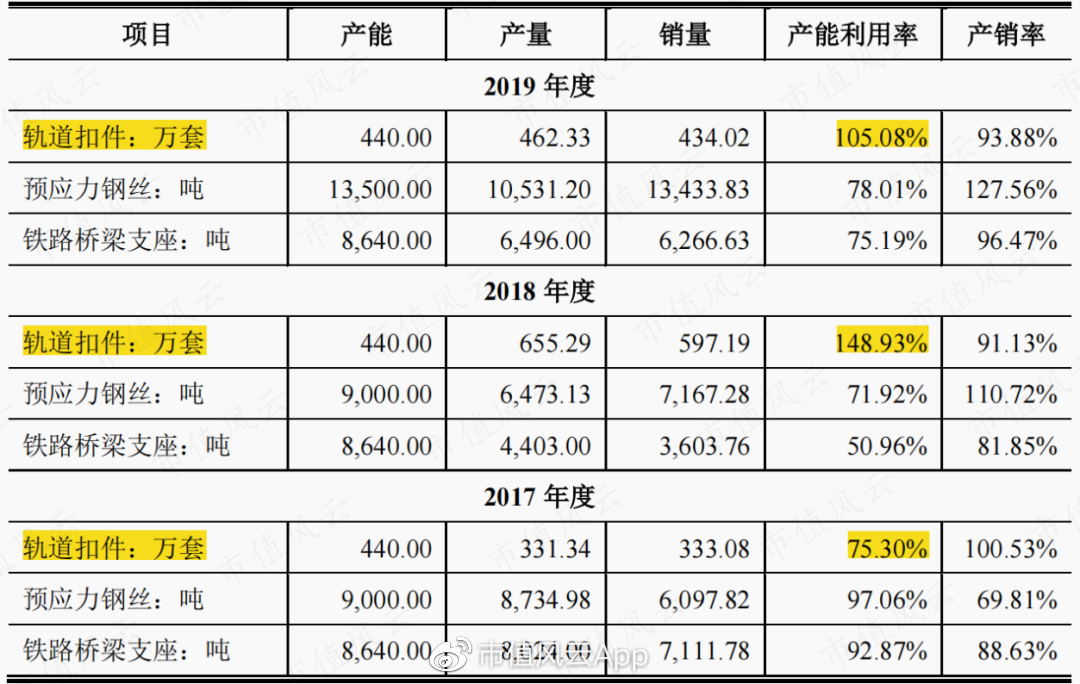

公司2022年扣件产能为440万套/年,产能利用率为92.93%。历史上景气年份产能存在不足。

(来源:招股书)

应收账款高企,盈利能力改善

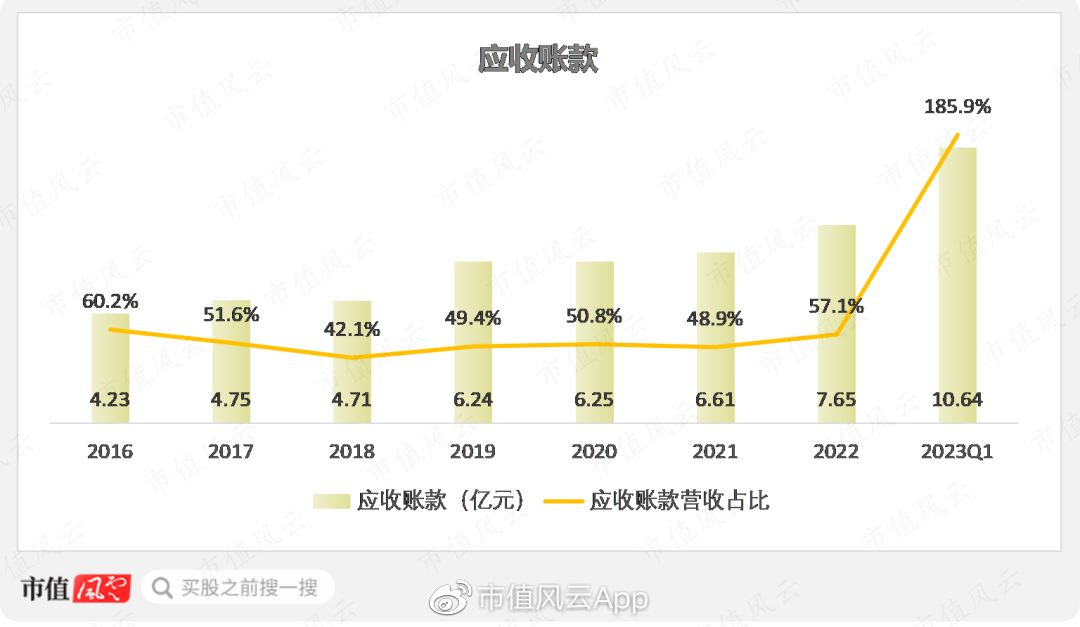

由于公司客户主要为铁路建设单位、施工单位等大型国有企业,其付款流程较长,导致应收账款金额及营收占比均较高。

(制图:市值风云APP)

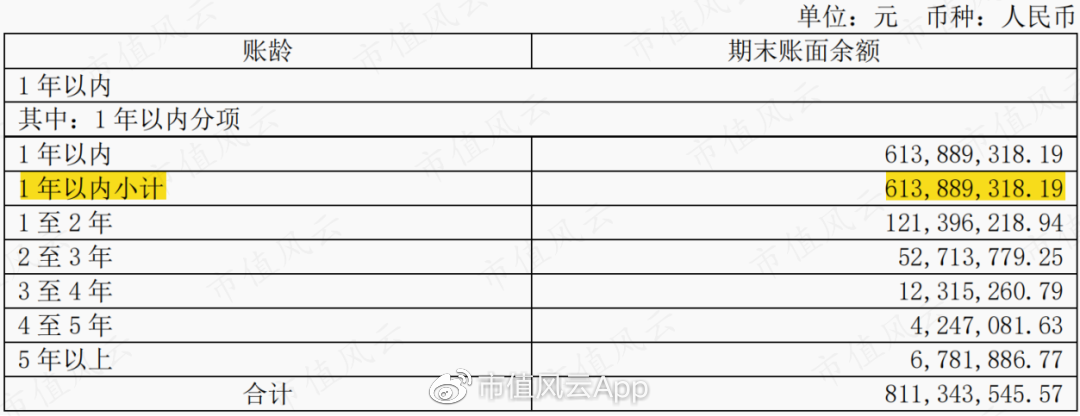

不过应收账款大部分为一年以内。

(来源:2022年报)

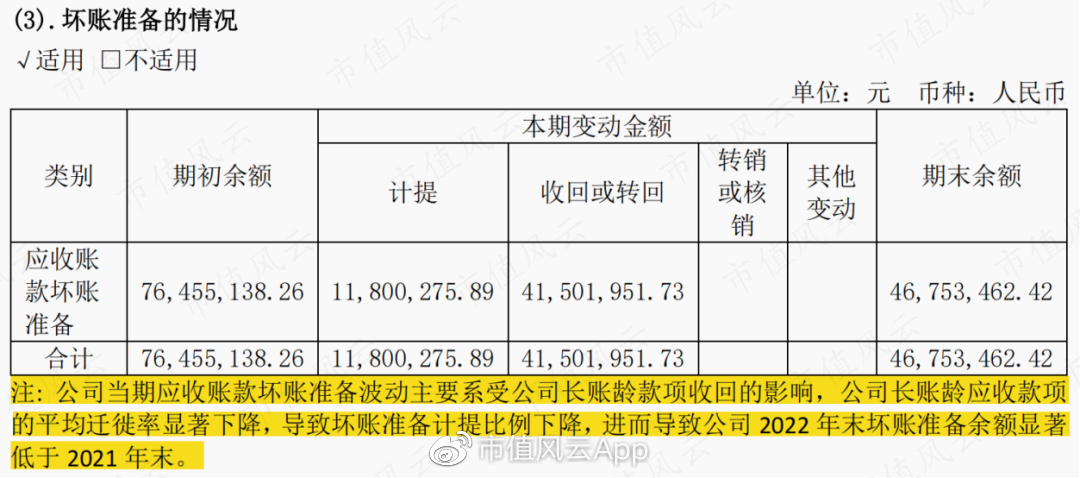

公司历史上坏账损失金额均不高。不过,近几年坏账准备计提比例出现了明显变动,其中2022年整体计提比例下降较大。

(制表:市值风云APP)

按照公司的说法:长账龄应收款项的平均迁徙率显著下降,导致坏账准备计提比例下降。

2022年公司加大了销售回款催收力度,信用减值损失大额转回,这也部分提振了当期利润表现。

(来源:2022年报)

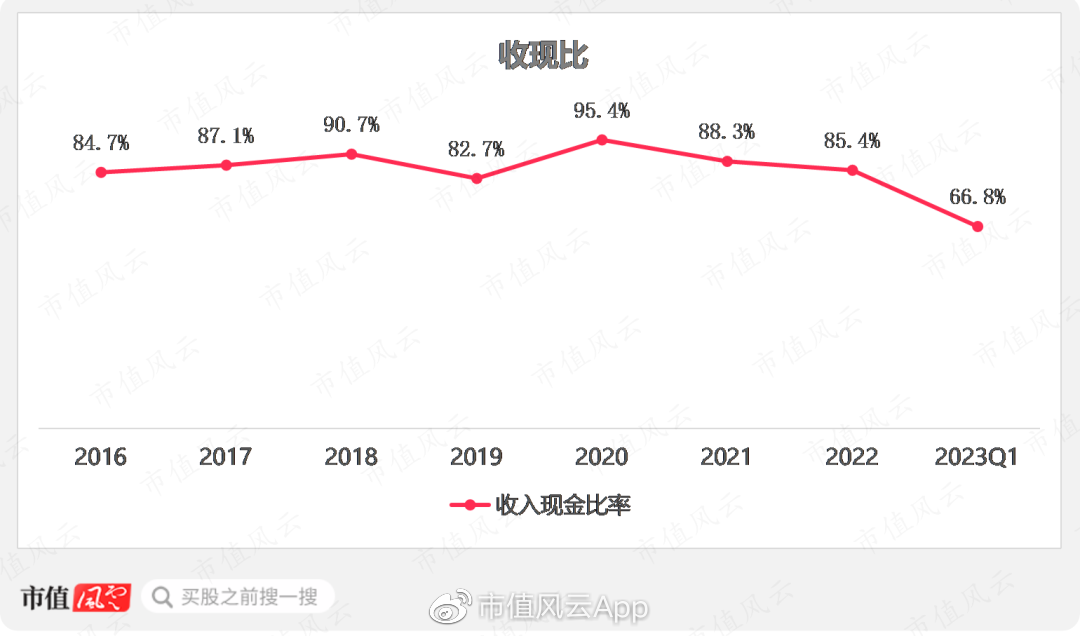

受应收账款金额及营收占比较高影响,公司收入质量整体不高。

(制图:市值风云APP)

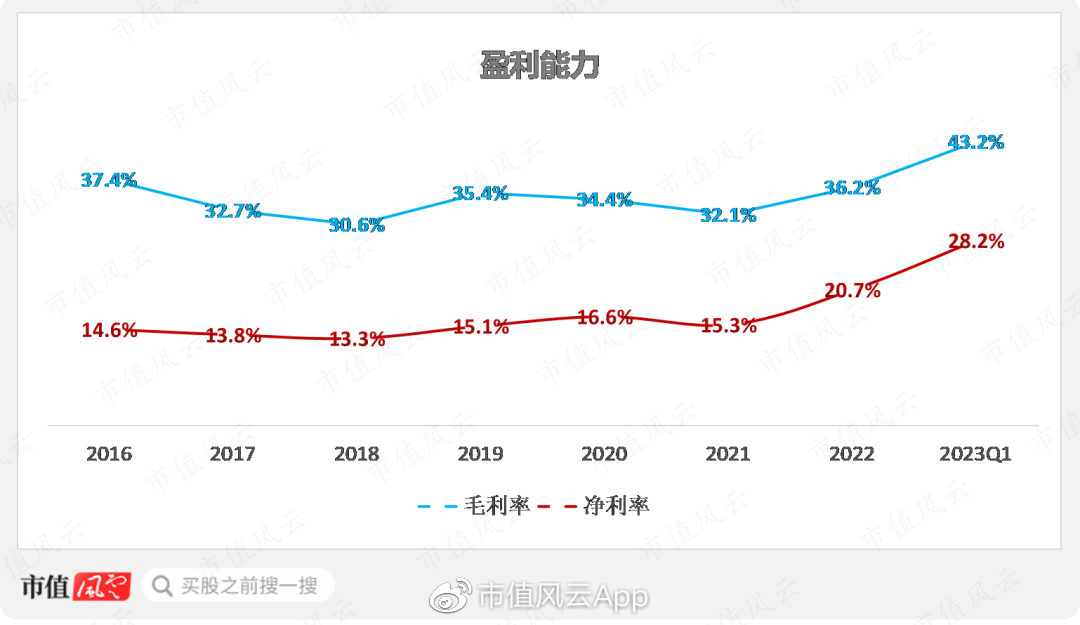

2022年,钢材等原材料价格出现明显回调,另外产品结构也有所调整,综合导致2022年及2023年一季度毛利率大幅提升。

2023年一季度净利率达到28.2%,盈利能力整体处在历史较高水平。

(制图:市值风云APP)

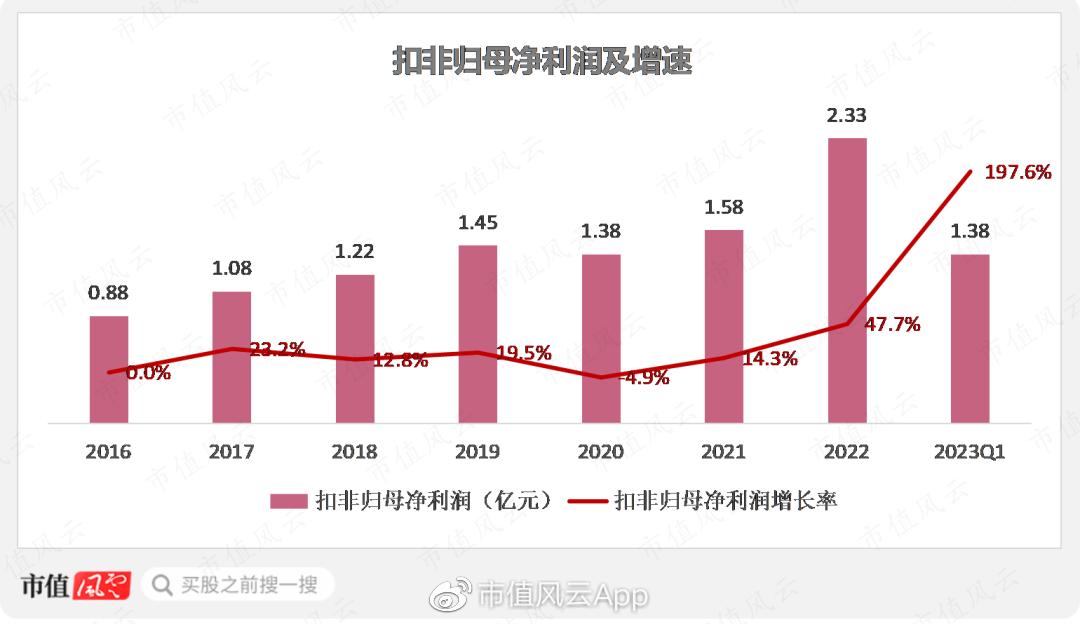

对应的,2022年扣非归母净利润同比增长47.7%,2023年一季度同比增长197.6%。

(制图:市值风云APP)

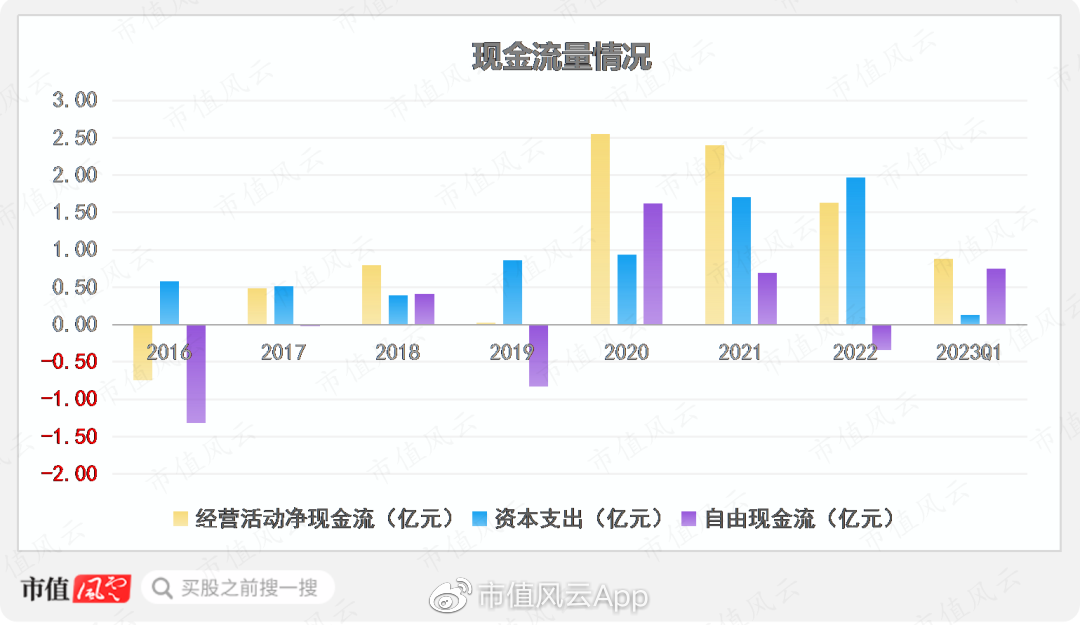

上市以来,现金流情况出现明显改善。

(制图:市值风云APP)

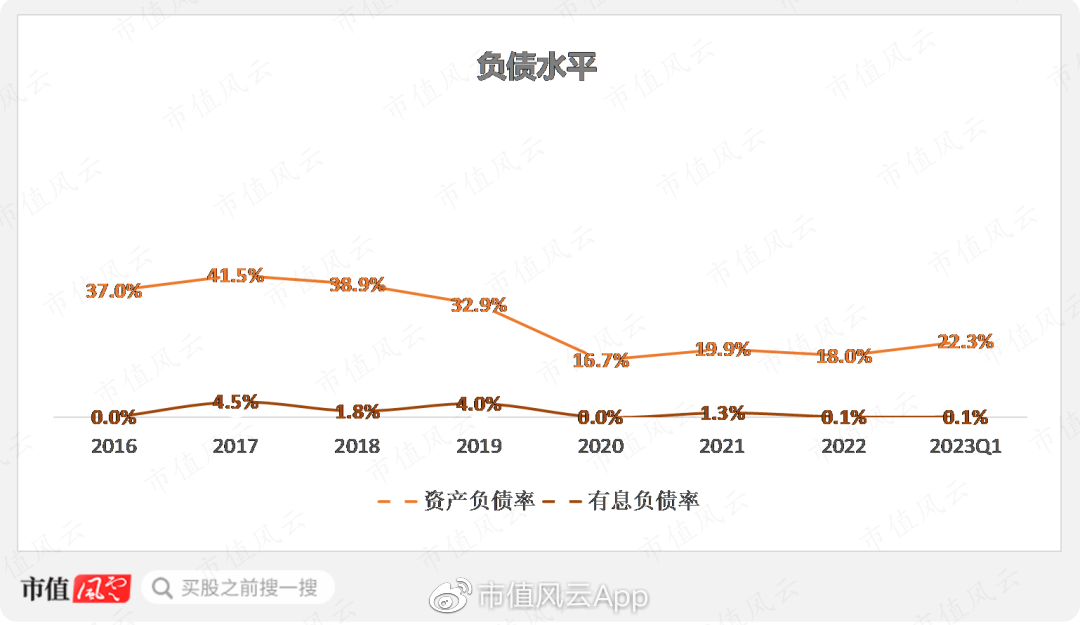

负债水平较低,有息负债基本可以忽略不计。

(制图:市值风云APP)

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究