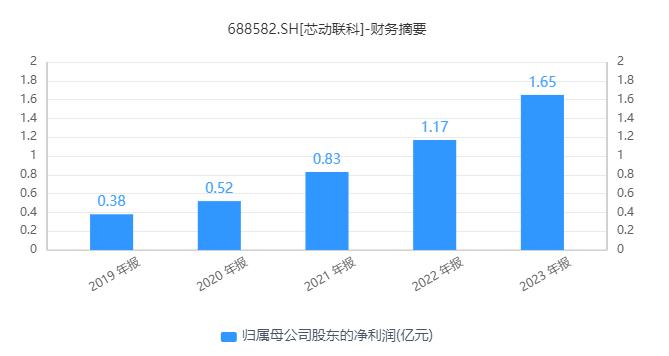

芯动联科:2023年实现净利润1.65亿元 较去年同期增超40%

近日,国内领先的高性能MEMS传感器企业——芯动联科(证券代码:688582.SH)对外披露了2023年年度报告,给资本市场交出了一份有关2023年运营的“优异答卷”。

据公司年报数据显示,2023年,芯动联科实现营业收入3.17亿元,较去年同期增长近40%;归属于上市公司股东的净利润为1.65亿元,同比增长亦达41.8%。对于业绩增长,芯动联科在年报中称,报告期内公司产品经下游用户陆续验证导入,进入试产及量产阶段的项目逐渐增加,故而销售收入实现放量增长。

对此,有市场人士称,芯动联科近几年业绩增幅颇为亮眼,在当下的大环境中其实是较为难得的,这也一定程度上说明了在技术优势下,公司产品保持着强劲的市场竞争力。随着国产替代浪潮的袭来,作为本土MEMS惯性传感器领域龙头,芯动联科后续盈利增长空间依旧值得期待。

近年业绩快速增长

毛利率维持在80%以上

据了解,芯动联科一直专注于自主研发高性能 MEMS 惯性传感器,公司主要产品为高性能MEMS惯性传感器,包括MEMS陀螺仪和MEMS加速度计。其中,高性能MEMS陀螺仪具有小型化、高集成、低成本的优势,有力推动了 MEMS陀螺仪在高性能惯性领域的广泛应用。目前,经过多年的探索和发展,公司高性能MEMS惯性传感器的核心性能指标已达到国际先进水平。

而纵览芯动联科近年的财务数据,可以看出公司正处于良好发展期。公开信息显示,2021年至2023年,公司营业收入由1.66亿元稳步增至3.17亿元,CAGR超38%;归母净利润由0.8亿元增至1.65亿元,CAGR达44%,业绩保持快速增长。

难得的是,公司近五年的毛利率也较为稳定,一直维持在80%以上,展现出其优异的盈利能力。

连年稳定的盈利增长,离不开公司技术沉淀下形成的产品优势。回望2023年,作为芯片设计企业,芯动联科在业务增长的情况下持续保持研发的高投入。公司2023年年报显示,报告期内,芯动联科研发费用为8020万元,较 2022 年同期增长 43.85%,占收入比重也进一步提升至25.29%,同时研发人员人数也较 2022 年末大幅增长了56%。

研发创新,是赢得未来的制胜之道,亦是厚植优势的关键之招。在研发上的投入,也为芯动联科结下了硕果。截至2023年12月末,芯动联科已取得发明专利23项、实用新型专利22项,集成电路布图设计3个。值得一提的是,公司已在 MEMS 惯性传感器领域形成了自主的专利体系和技术闭环。

有民生证券分析师认为,芯动联科是国内高性能 MEMS 惯性传感器领军企业,其核心人员技术实力强,产品性能比肩国际龙头。凭借在技术、价格方面的优势,伴随后续营收规模、品牌效应、客户拓展等方面持续突破,公司有望充分受益国产替代趋势,获得长足成长。

产品打破海外垄断

国产替代大势下增长潜力待释放

MEMS 传感器是用来检测物理、化学或生物现象的器件,其基本原理是通过微传感元件和传输单元将输入的信号转换并导出另一种可监测的信号,是使用最广泛的MEMS产品,主要应用于消费电子、汽车电子、工业控制等领域。

芯动联科深耕的惯性传感器则是MEMS产品的主要类型。在全球及中国市场,MEMS 惯性传感器产业集中度均较高,国际巨头长期占据主导地位。在此背景下,芯动联科作为国内为数不多能够实现高性能MEMS陀螺仪稳定规模量产的公司,成功打破了海外垄断,实现国产替代。

芯动联科表示,目前,公司一方面持续加大研发投入,不断提升现有产品陀螺仪和加速度计的产品性质。另一方面,不断拓宽公司研发产品的种类,在研项目涵盖压力传感器、车规级适用于L3+自动驾驶的高性能MEMSIMU、汽车级功能安全6轴MEMSIMU,并推进公司研发项目尽快量产。

展望未来,工业物联网、车联网、智能城市、智能家居等新产业领域都将成为MEMS传感器行业广阔的应用空间,尤其是自动驾驶汽车需要多种高精度、高可靠性的传感器,将创造巨大的行业空间,引领MEMS传感器的下一次应用浪潮。而目前,芯动联科显现出来的潜力已足够令人期待,有望实现后发先至,并产生可观的商业化价值。在国产替代大势之下,距离芯动联科“成为高性能 MEMS 传感器行业领导者”的目标,或许已为期不远。

免责声明:本文仅供参考,不构成投资建议。

广告