双元科技上市首日破发跌18.7% 超募10亿民生证券保荐

中国经济网北京6月8日讯今日,浙江双元科技股份有限公司(股票简称:双元科技,股票代码:688623.SH)在上交所科创板上市。该股开盘破发报120.00元,最低至101.00元,截至收盘报102.39元,跌幅18.66%,成交额5.63亿元,振幅15.09%,换手率39.83%,总市值60.56亿元。

双元科技是生产过程质量检测及控制解决方案提供商,专注于为企业提供在线自动化检测及闭环控制系统和机器视觉智能检测系统。

本次发行前,凯毕特持有公司2,318.8406万股股份,持股比例为39.21%,为公司控股股东。公司实际控制人为郑建。本次发行前,郑建直接持有公司16.30%的表决权,通过凯毕特持有公司52.28%的表决权,通过丰泉汇投资持有公司11.76%的表决权,郑建直接和间接合计持有公司80.34%的表决权。

2022年11月30日,双元科技首发获上海证券交易所科创板上市委员会2022年第100次审议会议通过。上市委现场问询问题为:

1.请发行人代表:(1)说明为比亚迪等新能源电池领域主要客户提供的主要产品应用场景、销售收入大幅增长的可持续性;(2)结合新能源电池领域主要客户的回款政策和实际回款情况,说明发行人进一步拓展新能源电池领域客户是否面临持续加大的资金压力和产能压力,该等情形是否可能导致发行人难以在其他下游领域拓展业务,进而对发行人的持续经营造成潜在不利影响。请保荐代表人发表明确意见。

2.请发行人代表说明:(1)研发费用率较低的原因及合理性;(2)发行人在线测控系统和机器视觉智能检测系统两大产品的技术相关性和研发协同性;(3)包括芯片、传感器和β放射源在内的核心元器件及原材料的供应是否可能受到国际贸易环境变化的影响,发行人为应对该等影响而计划或已经采取的措施。请保荐代表人发表明确意见。

3.请发行人代表说明:发行人为避免出现与主要股东及董监高人员相关的潜在同业竞争情形,已经或计划在法律上和技术上制定的相应应对措施。请保荐代表人发表明确意见。

双元科技本次发行数量为1,478.5700万股,无老股转让,发行价格为125.88元/股。公司本次发行募集资金总额186,122.39万元,扣除发行费用后募集资金净额为166,635.87万元。

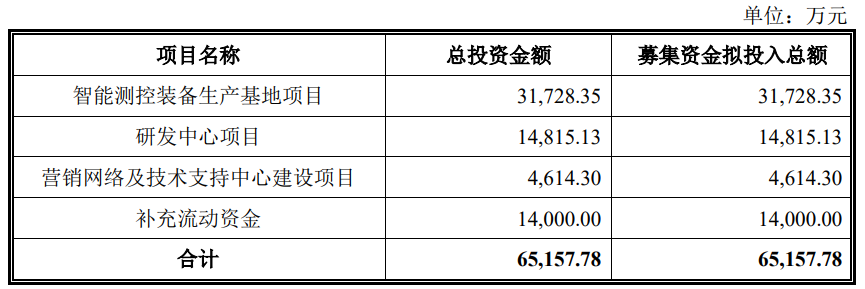

双元科技实际募资净额比原拟募资多101,478.09万元。公司2023年6月2日披露的招股说明书显示,公司拟募集资金65,157.78万元,用于智能测控装备生产基地项目、研发中心项目、营销网络及技术支持中心建设项目、补充流动资金。

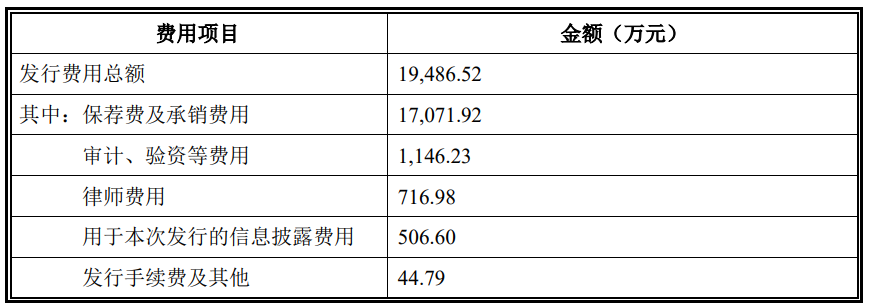

双元科技本次发行的保荐机构为民生证券股份有限公司,保荐代表人为王艺霖、袁莉敏。本次公司公开发行新股的发行费用总额为19,486.52万元,其中民生证券股份有限公司获得保荐费及承销费用17,071.92万元。

双元科技本次发行的战略配售为保荐人相关子公司跟投,跟投机构为民生证券投资有限公司。根据《业务实施细则》,民生证券投资有限公司跟投数量47.6644万股,为本次发行数量的3.22%,获配金额为59,999,946.72元。民生证券投资有限公司承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起24个月。

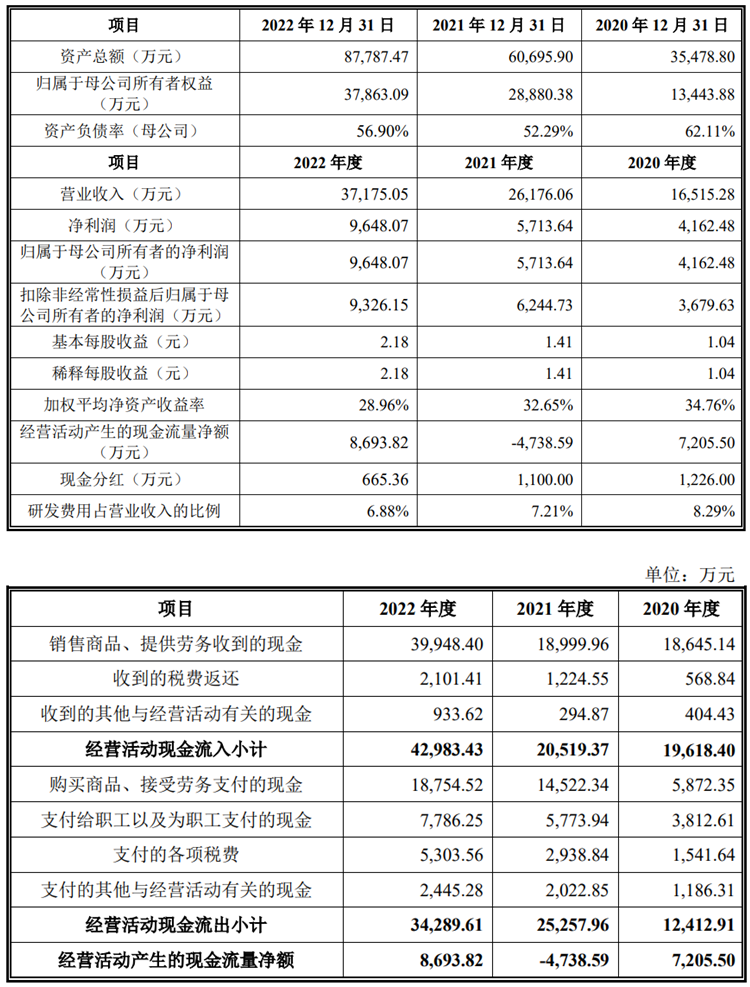

2020年至2022年,双元科技的营业收入分别为16,515.28万元、26,176.06万元和37,175.05万元;净利润/归属于母公司所有者的净利润分别为4,162.48万元、5,713.64万元、9,648.07万元;扣除非经常性损益后归属于母公司所有者的净利润分别为3,679.63万元、6,244.73万元、9,326.15万元。

上述同期,公司销售商品、提供劳务收到的现金分别为18,645.14万元、18,999.96万元、39,948.40万元;经营活动产生的现金流量净额分别为7,205.50万元、-4,738.59万元、8,693.82万元。

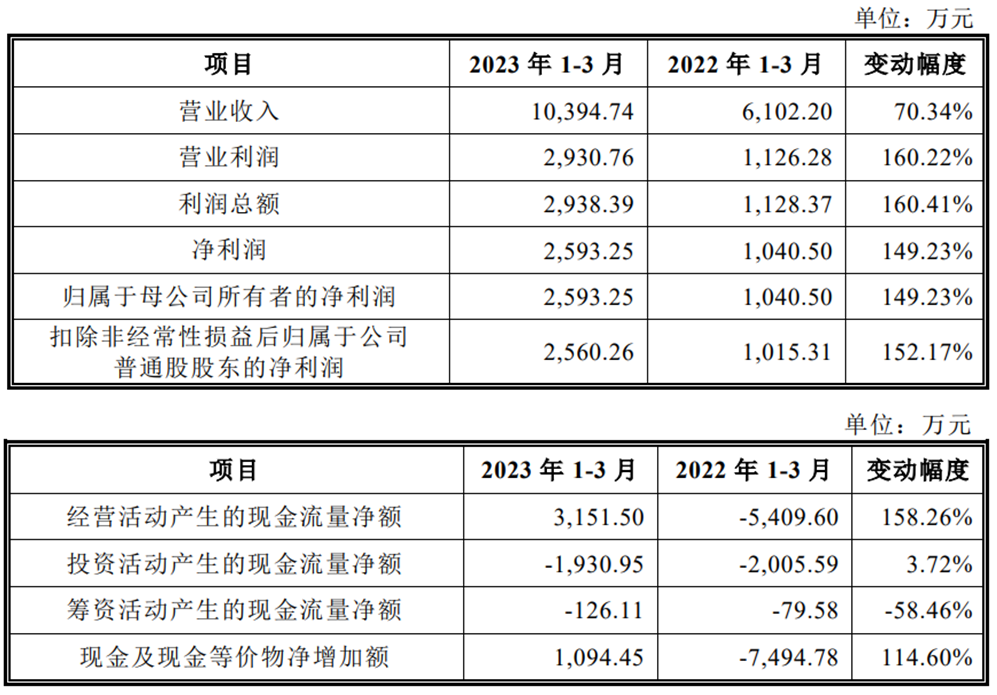

2023年1-3月,双元科技经审阅的营业收入为10,394.74万元,较上年同期增长70.34%;净利润/归属于母公司所有者的净利润为2,593.25万元,较上年同期增长149.23%;扣除非经常性损益后归属于公司普通股股东的净利润为2,560.26万元,较上年同期增长152.17%;经营活动产生的现金流量净额为3,151.50万元,上年同期为-5,409.60万元。

2023年1-6月,双元科技营业收入预计为22,621.36万元至24,593.39万元,较上年同期增长28.45%至39.65%;公司归属于公司普通股股东的净利润预计为6,018.66万元至6,686.19万元,较上年同期增长72.46%至91.59%;公司扣除非经常性损益后归属于公司普通股股东的净利润预计为5,806.16万元至6,473.69万元,较上年同期增长75.46%至95.63%。