芯碁微装实控人一致行动人拟减持 上市2募资共12.58亿

中国经济网北京11月6日讯芯碁微装(688630.SH)昨晚披露了关于持股5%以上股东及其一致行动人减持股份计划公告。

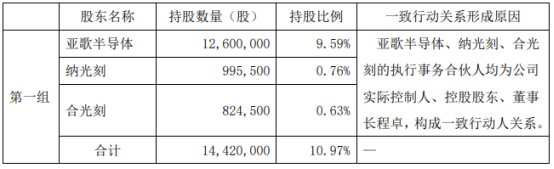

据芯碁微装公告,截至公告披露日,合肥亚歌半导体科技合伙企业(有限合伙)(以下简称“亚歌半导体”)、合肥纳光刻企业管理咨询合伙企业(有限合伙)(以下简称“纳光刻”)、合肥合光刻企业管理咨询合伙企业(有限合伙)(以下简称“合光刻”)分别持有芯碁微装12,600,000股、995,500股、824,500股,分别占公司总股本的9.59%、0.76%、0.63%。亚歌半导体、纳光刻、合光刻的执行事务合伙人均为公司实际控制人、控股股东、董事长程卓,构成一致行动人关系,合计持有公司14,420,000股,占公司总股本的10.97%。上述股份为公司首次公开发行前取得的股份,已于2024年4月1日解除限售并上市流通。

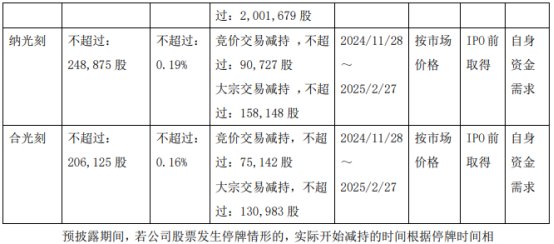

基于自身资金需求,股东亚歌半导体、纳光刻、合光刻拟减持公司股份合计不超过3,605,000股,即不超过公司总股本的2.74%。其中,通过集中竞价方式减持公司股份合计不超过1,314,190股,即不超过公司总股本的1.00%;通过大宗交易方式减持公司股份合计不超过2,290,810股,即不超过公司总股本的1.74%。减持期限为自公告披露之日起15个交易日后的3个月内实施。若减持期间公司发生派发红利、送股、资本公积金转增股本或配股等股本除权除息事项的,减持股份数量进行相应调整,并在相关公告中予以说明。

公司控股股东、实际控制人及董监高承诺不参与本次减持计划,在本次减持计划实施期间,不以任何形式减持持有的公司股份。

2021年4月1日,芯碁微装在上交所科创板上市,发行数量为3020.24万股,发行价格为15.23元/股,保荐机构为海通证券股份有限公司,保荐代表人为于军杰、林剑辉。芯碁微装募集资金总额为4.60亿元,扣除发行费用后,募集资金净额为4.16亿元。

芯碁微装最终募集资金净额比原计划少5708.17万元。芯碁微装2021年3月29日披露的招股说明书显示,公司拟募集资金4.73亿元,其中,2.08亿元用于高端PCB激光直接成像(LDI)设备升级迭代项目,9380.00万元用于晶圆级封装(WLP)直写光刻设备产业化项目,1.08亿元用于平板显示(FPD)光刻设备研发项目,6355.00万元用于微纳制造技术研发中心建设项目。

芯碁微装的上市发行费用合计为4362.50万元,其中保荐机构海通证券股份有限公司获得保荐承销费用3037.63万元,容诚会计师事务所(特殊普通合伙)获得审计验资费用559.43万元,北京德恒律师事务所获得律师费用305.66万元。

芯碁微装2023年8月8日披露的2022年度向特定对象发行A股股票上市公告书显示,根据容诚会计师事务所(特殊普通合伙)2023年7月26日出具的《验资报告》(容诚验字[2023]230Z0198号),截至2023年7月25日止,芯碁微装本次向特定对象发行股票总数量为10,497,245股,发行价格为75.99元/股,实际募集资金总额为人民币797,685,647.55元,扣除本次发行费用(不含税)人民币8,322,726.38元后,实际募集资金净额为人民币789,362,921.17元,其中:新增股本人民币10,497,245.00元,资本公积人民币778,865,676.17元。芯碁微装本次定增的保荐机构(主承销商)是海通证券海通证券,保荐代表人:林剑辉、周磊。

芯碁微装IPO及定增合计募资12.58亿元。