“中邮名将”国晓雯清仓卸任,谁挑“公募第一股”大梁?

作者 | 姚悦

编辑| 付影

来源 | 独角金融

“公募第一股”再失一位“名将”!

近日,中邮基金(834344.NQ)公告称,基金经理国晓雯“清仓”卸任两只产品。而据《中国基金报》消息,“国晓雯大概率将从中邮基金离职”。

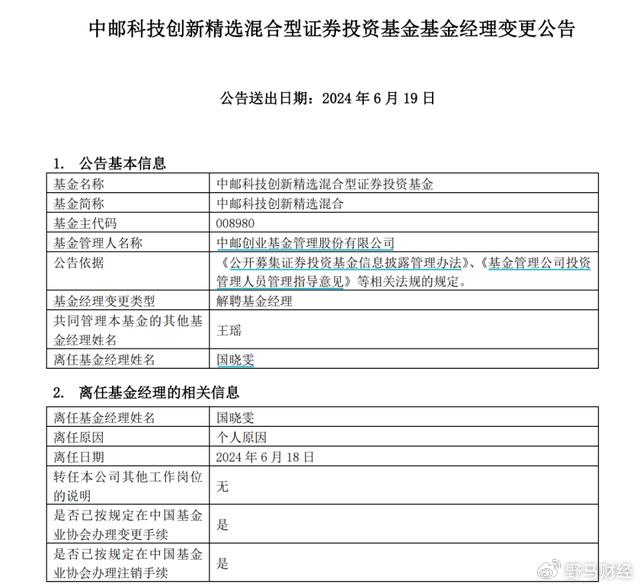

图源:中邮基金公告

国晓雯是一名投资“名将”,自2017年管理中邮核心主题起,投资管理年限已超7年,其不仅管理规模一度突破百亿元,还曾在中邮基金“缔造”过两只“翻倍基”。

国晓雯“清仓”卸任,至少意味着中邮基金“前线”已失去一位“能打”的基金经理。而与此同时,中邮基金也面临着规模和业绩压力,尤其2023年还因违规被暂停发新6个月。尽管当年规模仍有所增长,但中邮基金占比93.87%的“绝对营收支柱”——管理费收入却同比下降8.74%。

谈及明星经理,中邮基金曾经拥有多位被市场追捧的基金经理,例如"满仓一哥"彭旭、“刀锋战士”任泽松。包括后来在广发基金成名的“公募冠军”刘格菘,在中邮基金的出道成绩也不错。在这些基金经理的加持下,“公募第一股”也拥有过绝对高光时刻。而随着昔日明星经理们的离开,中邮基金的规模和业绩也不复从前。

中邮基金将如何应对当前的规模和业绩挑战?谁又能挑起“公募第一股”的大梁?

1

国晓雯“清仓”卸任

据中邮基金6月19日公告显示,因个人原因,国晓雯卸任了两只产品——中邮未来新蓝筹、中邮科技创新精选混合的基金经理,目前已没有任何在管产品,也没有转任其他岗位。

另据《中国基金报》消息,国晓雯大概率将从中邮基金离职。有业内人士透露,国晓雯未来仍可能继续留在公募基金行业,可能考虑将更多的精力放在研究领域。但目前尚未定论。

上述两只基金此前均为国晓雯与另一名基金经理共管。因此,当前中邮未来新蓝筹由白鹏继续管理,该基金经理投资管理年限近3年,截至6月24日总回报-47.43%;中邮科技创新精选混合由王瑶继续管理,该基金经理投资管理年限超2年,截至6月24日总回报-24.64%。

事实上,这次已经是国晓雯今年以来第三次集中卸任所管产品。5月31日,国晓雯离任中邮新思路灵活配置混合、中邮稳健添利;6月6日,国晓雯又离任中邮兴荣价值一年持有、中邮研究精选。

值得一提的是,国晓雯在中邮基金历任基金中,有两只产品的任职回报实现“翻倍”:一只为中邮新思路任职回报114.26%,回报排名77/1337,这只产品在2017年6月就由国晓雯管理,也是上述国晓雯离任产品中管理时间最长的一只;另一只是中邮信息产业,任职回报103.83%,回报排名581/1603。

据Wind数据显示,截至6月18日,国晓雯总回报48.6%。

管理规模方面,据Wind数据显示,截至2020年二季度末,国晓雯管理的6只产品总规模首超100亿元,截至当年年底,管理规模达112.22亿元。不过,2021年三季度后,国晓雯管理规模未再破百亿。

除了管理规模没能再创新高,国晓雯的业绩近几年也有所下降。以其管理时间最长的中邮新思路为例(2017年6月27任职至2024年5月31日离任),年度回报方面,最高2019年达71.67%,同类排名55/1671,而2020-2023年,年度回报分别为69.08%、20.8%、-30.46、-11.57%,同类排名325/1772、357/1876、1831/2037、1288/2173。

不过,受资本市场震荡,近年来公募机构的业绩和规模普遍难与前几年比肩。

据《中国基金报》报道,国晓雯从北京大学毕业后,先是进入中国人寿资产管理公司从事宏观策略和部分消费品的研究工作,2014年加入中邮基金,最初主要是负责TMT和消费小组的研究工作,2017年正式管理产品成为基金经理。

2

2023年规模增长50元,

管理费少收4500万元

中邮基金是一家在北京市注册的股份有限公司,前身为中邮创业基金管理有限公司,2015年在公募基金中率先完成股份制改造,并于同年11月在新三板挂牌,成为目前公募市场唯一一家登陆资本市场的公募公司。

作为“公募第一股”,中邮基金挂牌新三板后,也随即交出了亮眼的成绩单。规模方面,据Wind数据显示,截至2015年底,中邮基金管理规模从2014年的372.44亿元增长至789.3亿元,同比增长111.93%;业绩方面,据财报显示,2015年,中邮基金营业收入10.12亿元,同比增长94.77%;归母净利润3.27亿元,同比增长101.35%。

然而,“出道即巅峰”的中邮基金,此后无论是规模还是业绩都不复当年。

2015年后的几年里,中邮基金的管理规模整体走低,最低至2018年底的298.75亿元,之后虽有所回升,但一直未再破700亿元,近三年徘徊在600亿元上下。据Wind数据显示,截至2024年一季度末,中邮基金的管理规模为556.86亿元,排名第76位;而2015年末,其以789.3亿元的管理规模,排名第29位。

2023年,中邮基金规模、业绩增长更遇挑战。

当年,9月28日,中邮基金发布公告称,收到北京证监局《行政监管措施决定书》(下称:决定书),公司暂停受理公募基金产品注册六个月的行政监管措施。

据《决定书》显示,中邮基金涉及3项违规违法事实——公司治理、合规内控和人员管理等制度不完善且未能有效执行;基金交易、股票入库、基金销售等制度不完善且未能有效执行;公司对境内外子公司管控存在问题。

“金融界”则对此评论称,尽管去年(2023年)来不少基金公司也曾收到罚单,但一般不会叫停新产品发行,这种情况并不多见。

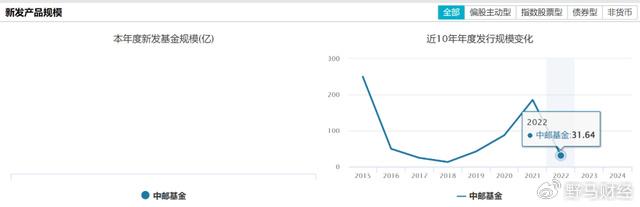

实际中,中邮基金从2023年至今都没有发一个新产品。

尽管2023年中邮基金的管理规模仍增长了50.15亿元,但管理费收入却在下降——据财报显示,2023年,中邮基金管理费收入从2022年的5.13亿元降至4.68亿元,减少0.45亿元,同比减少8.74%。需要指出的的是,中邮基金营业收入主要来自于管理费收入,2023年管理费收入的营收占比为93.87%。

据Wind数据显示,截至2023年末,中邮基金偏股主动型产品总规模152.25亿元,同比减少44.93亿元;指数型股票总规模0.57亿元,同比减少0.59亿元;债券型产品总规模365.97亿元,同比增长79.39亿元。

由此可见,2023年的规模增长,依仗的是债券型产品拉动,而且债券产品整体规大幅高于偏股主动及指数股票型产品。

值得注意的是,权益类产品的管理费率整体高于固收类。据自媒体“尺度财经”2024年1月报道,基金行业费率调整后,主动权益类基金的管理费率降至不超过1.2%;固收类产品的管理费率普遍降至0.3%左右。

由于管理费收入下降,2023年,中邮基金营业收入同比下降8.66%,为4.69亿元。不过,当年规模净利润仍实现同比增长12.71%,为7127.97万元。

中邮基金上述业绩,与其2015年10.12亿元的营业收入,3.27亿元的归母净利润相比,形成不小差距。

值得注意的是,当前,中邮基金原股东中国邮政集团有限公司已经将其持有的28.61%股权,转让给中邮证券有限责任公司。股权变更完成后,中邮基金前三大股东分别为,首创证券股份有限公司、中邮证券有限责任公司、株式会社三井住友银行,分别持股46.37%、28.61%、23.68%。

3

谁挑“公募第一股”大梁?

之所以能够成为“公募第一股”,离不开中邮基金早期一批“打天下”的明星经理。包括“满仓一哥”彭旭、“刀锋战士”任泽松,以及和任泽松并称“中邮三剑客”的邓立新、许进财。

值得一提的是,后来在广发基金成名的2019年公募冠军刘格菘,出道于中邮基金成绩也不错,当时管理的中邮核心成长,任职回报16.02%。

2007年,彭旭取得了191.51%的收益,屈居王亚伟之下,排名2/121。当年,彭旭管理的中邮核心成长基金成立,首日认购资金超过150亿元规模上限,最终创下了600亿元销售纪录。

彭旭离职的2012年,任泽松担任中邮战略新兴产业基金基金经理,2013年中邮战略新兴产业以80.38%的涨幅夺得年度冠军,任泽松随即被称为“80后公募一哥”。而且,2014年,中邮新兴产业以57.29%位居主动股票型基金第15位,打破了冠军魔咒。

不过,早期中邮基金的知名基金经理风格都比较激进,喜欢重仓押注看好的股票。而这种风格,一方面助力管理规模迅速增长,但另一方面也会埋下隐患。

像任泽松管理的中邮战略性新兴产业基金一度持有乐视网,并在乐视网股价飙升期获得很好的收益,但此后却又接连踩雷乐视网,以及尔康制药、宣亚国际等,造成巨额亏损。作为“中邮三剑客”之首的任泽松,也在2018年黯然退出了中邮基金,转入私募领域。

此外,中邮基金还多次出现“老鼠仓”事件。

2014年初,厉建超主动投案。判决结果显示,其管理中邮核心优选基金期间,就利用职务之便,获取内幕信息以外的其他未公开信息,使用10个证券账户交易,累计趋同交易金额9.15亿元,累计趋同交易获利1682.8万元。最后,厉建超被判处有期徒刑三年六个月,并处罚金1700万元。这也成为了全国首例以“情节特别严重”定罪的老鼠仓判例。

2017年5月,邓立新接受相关部门调查。开庭信息显示,其单独或伙同孙某鸿、王某一起操纵上海、北京两地的12个股票账户,先于、同期或稍晚于中邮旗下的两只基金买卖相同股票,涉及成交金额34.7亿元,非法获利5507万元。作为“中邮三剑客”中的邓立新,也就此陨落公募。

“中邮三剑客”中的许进财也于2018年10月离职,至此“中邮三剑客”也已经成为历史。

同在2018年,中邮基金进行了彻底的投研体系改革,权益投资转向稳健的策略,以绝对收益为投资目标,追求基金资产的中长期稳健成长。

如今,中邮基金谁挑“大梁”?

据Wind数据显示,中邮基金当前拥有21名基金经理。

以总回报排名来看,基金经理曹思的总回报最高,为139.48%;其次是陈梁总回报为63.65%、以及吴尚总回报为40%。

此外,总回报为正的基金经理还有张悦、张屹岩、江刘玮、郭志红、姚艺、衣瑛杰。

以当前在管产品中的最高任职回报排名看,梁雪丹管理的成泉尊享5期,任职回报为78.1%,回报排名24/4082;武志骁管理的中邮纯债恒利A,任职回报为22.33%,回报排名31/440;闫宜乘管理的中邮纯债优选一年A,任职回报为19.18%,回报排名41/491;张悦管理的中邮定期开放A,任职回报为17.39%,回报排名142/1668。

此外,当前在管产品中的最高任职回报为正的还有陈梁、衣瑛杰、张屹岩、郭志红、姚艺、江刘玮、金振振、曹思。

值得一提的是,上述提到的基金经理江刘玮、金振振、闫宜乘正在管理国晓雯年内离任的产品——江刘玮在管中邮研究精选、中邮兴荣价值一年持有;金振振在管中邮新思路;闫宜乘在管中邮稳健添利。

你认为如果国晓雯离职会对中邮基金造成什么影响?你还关注中邮基金哪位基金经理?欢迎留言评论。