京仪装备上市在即:实现半导体专用温控设备及工艺废气处理设备的国产突围

中国半导体行业正经历着前所未有的变革与蜕变,而半导体设备是实现国产技术突破的功臣之一。

笔者关注到,半导体设备细分领域领导者——京仪装备即将迎来一个新的里程碑:公司即将于科创板上市。

半导体设备细分赛道领导者

从最早的电子管计算机发展到如今的14纳米、7纳米乃至3纳米、2纳米器件,微观器件的基本单元面积已经缩小了超过一万亿倍。在这样微小的芯片(集成电路)上完成最终的制造过程需要进行成百上千个工艺步骤。这要求进行极其精细的微观加工,这是半导体制造最困难的地方。

这是一项高度复杂而技术密集的任务,有人把这比喻为在纳米维度上造高楼大厦。而要在微观尺度上精确地加工,半导体设备扮演关键角色。制程越先进,设备投资额占比越高。新建晶圆厂中半导体设备支出占比通常为70%-80%。根据日本半导体制造装置协会的数据,全球半导体设备的市场规模从2005年329亿美元增加到2022年1076亿美元,17年复合增速为7.22%;中国半导体设备市场规模从2005年13亿美元增加到2022年283亿美元,17年复合增速为19.87%,由此可见中国半导体设备市场空间广阔,且长期高速成长。

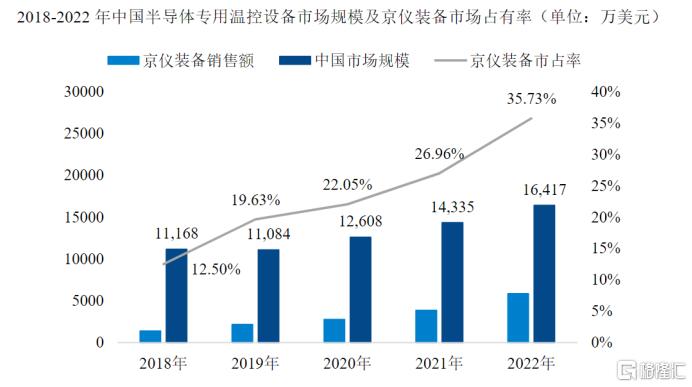

值得一提的是,微小的温度波动、生产环境中产生的废气都可能对最终产品的性能产生深远的影响,专用温控设备,以及专用工艺废气处理设备是必不可少的半导体设备。根据QYResearch,2018年至2022年全球半导体专用温控设备市场空间由5.08亿美元增长至6.98亿美元,同期国内半导体专用温控设备市场空间由1.12亿美元增长至1.64亿美元;国内半导体专用工艺废气处理设备市场仍处快速增速的阶段,市场规模增长了近100%。

尽管押宝该细分赛道的国内玩家并不少,但产品稳定性和一致性与国外巨头仍存在差距。在此间,京仪装备脱颖而出,成为国内唯一一家实现半导体专用温控设备规模装机应用的设备制造商,以及目前国内极少数实现半导体专用工艺废气处理设备规模装机应用的设备制造商。根据QY Research数据,半导体专用温控设备国内市场以及半导体专用工艺废气处理设备国内市场的CR6和CR8均超过90,在两个市场中公司皆是位居市占率前六及前八的唯一国内厂商,成功地打破了国外厂商垄断地位。

行业领先地位,是以技术优势铸就的。公司的半导体专用温控设备运用制冷控制技术、精密控温技术和节能技术等,在满足高低温瞬间切换和大功率制冷负载使用需求的同时,可提升温控精度和节能效果,温控范围覆盖-70℃到120℃,空载与运行状态下控温误差仅为±0.05℃和±0.5℃,可满足多种半导体制造设备的定制要求。公司的半导体专用工艺废气处理设备运用能量源控制技术、热流控制技术、工艺除尘技术、系统设计算法及原理,形成不同类型的工艺废气处理设备,以应对不同工艺废气的处理要求。

中国半导体产业结构日渐优化,产业链逐步完善,形成相互促进、共同发展的局面。京仪装备公司已经成为国产半导体产业链上不可或缺的一环,为中国半导体行业全球地位的提升注入了新的活力。

成长弹性正在释放

从宏观行业的角度看,行业发展潜力较大、公司的竞争实力较强;从微观的角度看,产品落地的可确定性,以及成长的可持续性得到相关财务数据的验证。

2020年-2022年,公司的营业收入从3.49亿元增长至6.64亿元,年平均复合增长率高达42.17%;其中半导体专用温控设备产品的收入从1.92亿元增长至3.17亿元,半导体专用工艺废气处理设备的收入从1.05亿元增长至2.27亿元,均取得较快成长。

这几年间,公司覆盖的客户范围由早期的大连英特尔、中芯国际等,扩展至长江存储、中芯国际、华虹集团、大连英特尔、广州粤芯、长鑫科技等行业知名半导体制造企业。其半导体专用温控设备产品用于90nm到14nm逻辑芯片以及64层到192层3D NAND等存储芯片制造中若干关键步骤的大规模量产;其半导体专用工艺废气处理设备产品主要用于90nm到28nm逻辑芯片以及64层到192层3D NAND等存储芯片制造中若干关键步骤的大规模量产。相应地,公司在半导体专用温控设备市场的市场占有率快速提升,从2018年的12.50%上升至2022年的35.73%;公司在国内半导体专用工艺废气处理设备的市场占有率也由2018年3.12%增长至2022年15.57%,四年内市占率提升12.45%。

同时,公司净利润经历了从亏损到目前一年近一个亿的盈利转变。尤其是在近两年,即2020年到2022年,公司的净利润增长了14倍,彰显出其高速的成长势头。2023年1-9月公司实现归母净利润1.17亿元,同比增长23.84%。

由于半导体设备的研发投入较大,因此规模效应是其盈利弹性快速释放的关键。根据招股书,京仪装备2020年的毛利率为29.56%,与全球市占率第一的SMC公司同期48.15%的毛利率相比,二者差距较大。但在2022年,京仪装备的毛利率已经较大幅度地提升至39.09%,SMC公司的毛利率提升幅度却不到3个百分点,二者差距大大缩小;京仪装备的毛利率已超过前三玩家的平均水平。随着公司产品型号不断迭代升级、生产经营规模不断扩张,公司的收入水平与盈利水平还有望继续提升。

随着完成上市进程,公司有望迈向新征程。本次上市公司拟募集资金9.06亿元,计划用于集成电路制造专用高精密控制装备研发生产(安徽)基地项目、补充流动资金。在充足的资金支持下,公司有望能够顺利扩张产能建设、加强原有的市场地位,并在行业中迈向更高的发展高度。