海优新材近1年1期均亏损 2021年上市两募资共21.6亿元

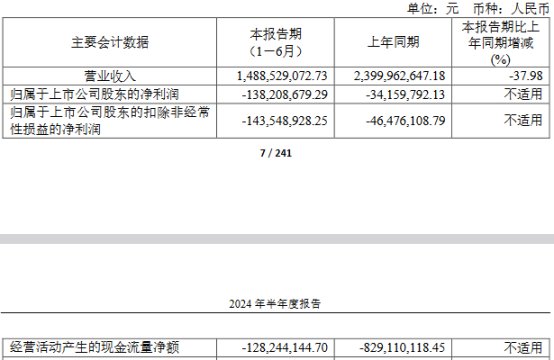

中国经济网北京9月4日讯海优新材(688680.SH)8月30日晚间披露2024年半年度报告。今年上半年,公司实现营业收入14.89亿元,同比下降37.98%;归属于上市公司股东的净利润-1.38亿元,上年同期为-3415.98万元;归属于上市公司股东的扣除非经常性损益的净利润-1.44亿元,上年同期为-4647.61万元;经营活动产生的现金流量净额为-1.28亿元,上年同期为-8.29亿元。

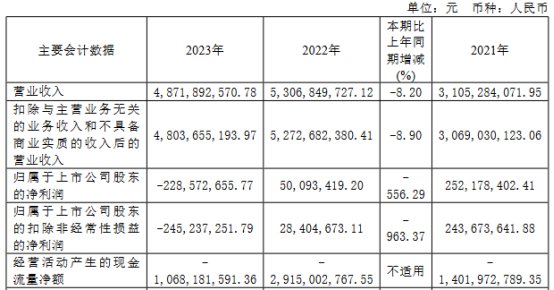

2023年,公司实现营业收入48.72亿元,同比下降8.20%;归属于上市公司股东的净利润-2.29亿元,上年同期为5009.34万元;归属于上市公司股东的扣除非经常性损益的净利润-2.45亿元,上年同期为2840.47万元;经营活动产生的现金流量净额-10.68亿元,上年同期为-29.15亿元。

海优新材于2021年1月22日在上交所科创板上市,发行数量为2101万股,发行价格为69.94元/股,保荐机构为海通证券股份有限公司,保荐代表人为何思远、顾峥。目前该股处于破发状态。

海优新材募集资金总额为14.69亿元,扣除发行费用后,募集资金净额为13.47亿元。海优新材最终募集资金净额较原计划多7.47亿元。海优新材于2021年1月19日披露的招股说明书显示,公司拟募集资金6.00亿元,分别用于年产1.7亿平米高分子特种膜技术改造项目、补充流动资金及偿还银行贷款。

海优新材上市发行费用为1.23亿元,其中保荐机构海通证券获得承销保荐费1.04亿元。

2024年8月31日,公司披露的《2024年半年度募集资金存放与使用情况的专项报告》显示,根据中国证券监督管理委员会《关于同意上海海优威新材料股份有限公司向不特定对象发行可转换公司债券注册的批复》(证监许可[2022]1014号),公司获准向社会向不特定对象发行可转换公司债券694万张,每张面值100元,按面值发行,募集资金总额69,400.00万元,扣除承销及保荐费用等与发行有关的费用共计人民币260.28万元后,实际募集资金净额为人民币69,139.72万元,上述资金已全部到位。容诚会计师事务所(特殊普通合伙)对公司此次向不特定对象发行可转换公司债券的资金到位情况进行了审验,并于2022年6月29日出具了《验资报告》(容诚验字[2022]350Z0004号)。

海优新材2021年IPO及2022年发行可转债合计募资21.63亿元。