纽威数控 | 2025年中报点评:业绩短期承压,研发投入持续加码

(来源:先进制造新视角)

投资评级:增持(维持)

1营收增长稳健,归母净利润短期承压

2025H1公司实现营收12.78亿元,同比+9.99%;实现归母净利润1.30亿元,同比-10.17%;实现扣非归母净利润1.11亿元,同比-12.12%。公司营收增长主要系公司积极开拓国内外市场,订单承接增长所致。

分产品看:大型加工中心实现收入5.28亿元,同比-0.49%,立式数控机床实现收入4.27亿元,同比+16.73%,卧式数控机床实现收入2.90亿元,同比+14.40%。立式数控机床和卧式数控机床收入增长显著,主要系公司在高端数控机床的持续研发与技术升级。

单Q2看,公司实现营业收入7.09亿元,同比+15.53%;归母净利润0.69亿元,同比-8.67%,扣非归母净利润0.62亿元,同比-6.46%。

2毛利率有所下降,费用率小幅下降

2025H1公司毛利率为20.26%,同比-5.06pct,单Q2毛利率为19.58%,同比-5.17pct,盈利能力短期承压。公司25H1毛利率下降主要系四期投产、市场竞争加剧和会计准则变更所致。分产品看,大型加工中心/立式数控机床/卧式数控机床毛利率分别为19.50%/18.17%/23.92%,同比分别-5.68pct/-4.52pct/-4.79pct。2025H1和Q2公司销售净利率分别为10.17%和9.68%,同比-2.28pct和-2.57pct。

2025H1公司期间费用率为10.9%,同比-2.3pct,小幅下降,主要系销售费用率下降。其中销售/管理/研发费用率分别为4.1%/1.5%/5.0%,同比分别-2.4pct/-0.1pct/+0.1pct;财务费用率为0.3%,基本稳定。

3持续加码研发提升产品竞争力,五期项目投资建设打开成长空间

1)公司研发投入持续加码:25H1公司研发费用0.65亿元,同比+12.55%,公司持续加研发投入。截至2025年6月30日,公司累计获得发明专利30件,实用新型专利211件,外观设计专利28件,软件著作权43件。公司保持高强度研发投入,提升产品竞争力,推动核心零部件国产化。

2)投资建设五期高端智能数控装备项目:根据公司2025年4月公告,公司计划自筹投资8.5亿元建设纽威数控五期高端智能数控装备项目。项目计划建设约4.75万平方米生产厂房及配套设施,用于数控立车、数控磨床、专机等高端智能数控装备生产,预计2027年6月建成投产。公司持续投资建设产能,打开长期成长空间。

盈利预测与投资评级

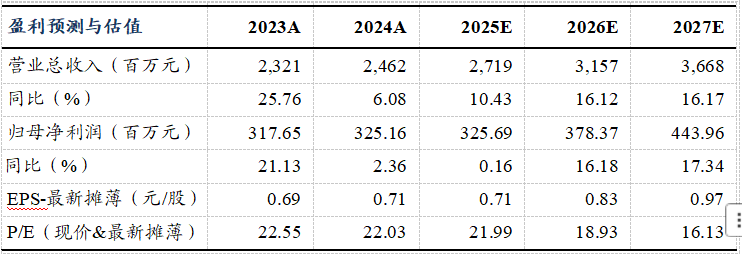

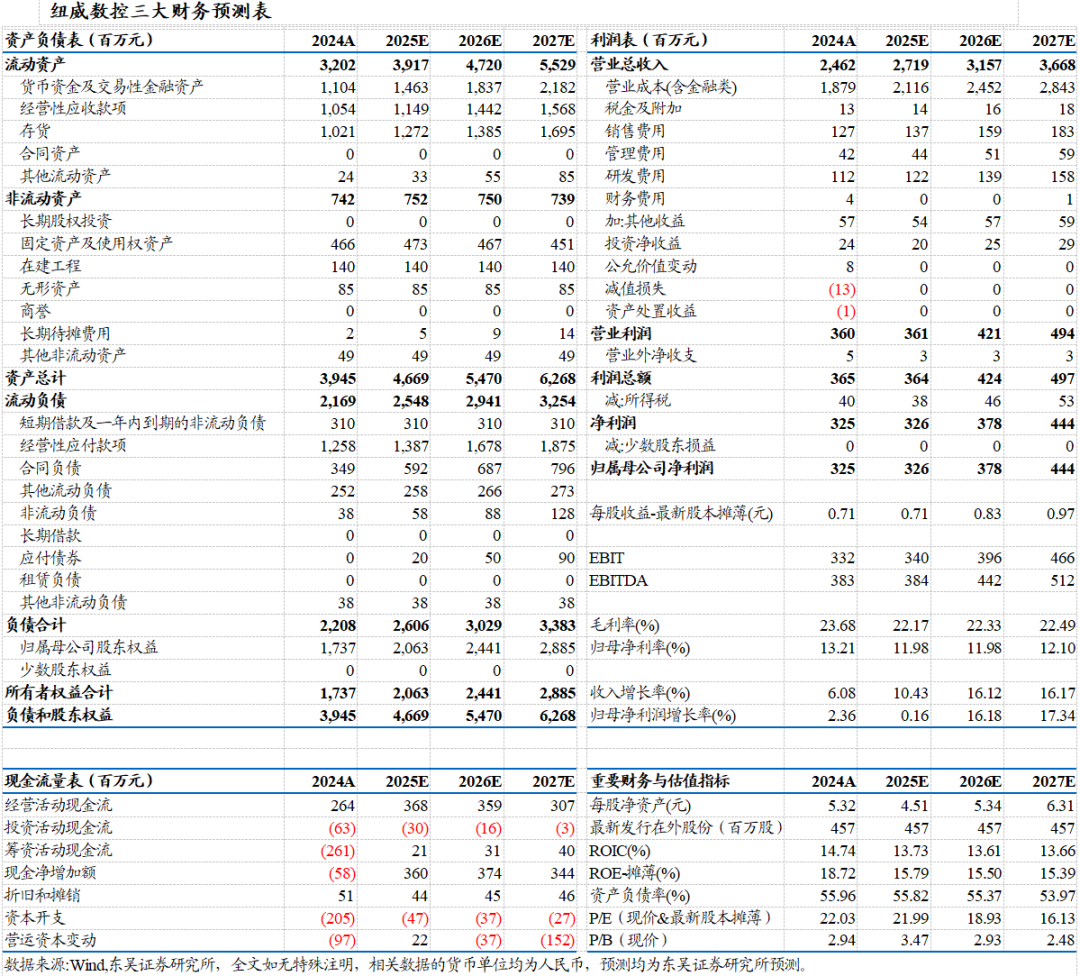

考虑到当前公司利润阶段性承压,我们调整公司2025-2027年归母净利润预测为3.26(原值3.60)/3.78(原值4.20)/4.44(原值4.92)亿元,当前股价对应动态PE分别为22/19/16倍,公司持续加码研发投入提升产品力,投资建设五期产能打开成长空间,维持公司“增持”评级。

风险提示

制造业复苏不及预期,机床行业需求不及预期,产能建设进度不及预期

东吴机械团队

东吴机械研究团队荣誉

2024年 新财富最佳分析师 机械行业 第四名

2024年 Wind金牌分析师 机械行业 第一名

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年 新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业 年度超额收益率 第一名

2016年 新财富最佳分析师 机械行业 第四名