【中原计算机】中控技术(688777)半年报分析:海外收入实现高增长,提质增效效果明显

投资要点:

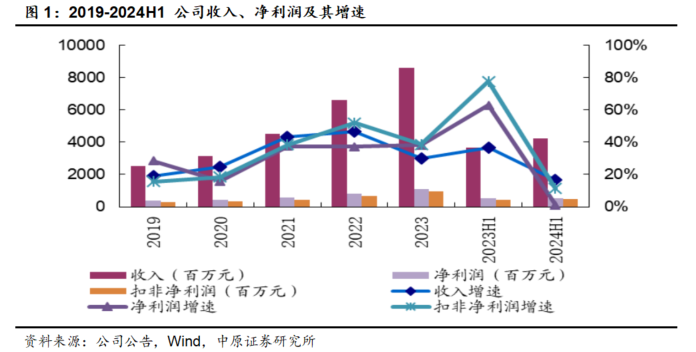

公司发布2024年中报,2024年上半年公司收入42.52亿元,同比增长16.78%,较上年同期下滑了19.76PCT,受到经济总体状况的影响增速放缓;归母净利润5.17亿元,较上年同期增长1.16%;公司扣非净利润4.72亿元,同比增长11.41%。

剔除GDR资金汇兑损益影响后,公司净利润为5.19亿元,同比增长达到了49.80%。下半年来看,由于GDR资金汇兑损益在2023Q3、Q4对业绩都产生了负面影响,因而我们判断Q3、Q4公司从财务报表净利润层面就能看到盈利能力的改善。

分项收入来看,上半年公司仪器仪表业务增长72.18%,油气行业增长了117.32%,海外业务收入3.43亿,同比大幅增长188.32%,同时海外合同额5亿,同比增长63.82%。

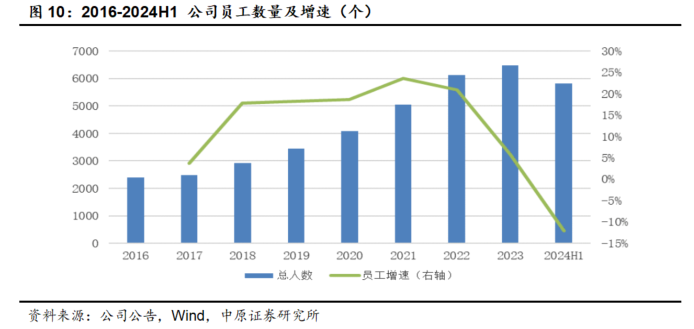

上半年,公司毛利率33.23%,较上年提升了0.76 PCT,同时还在6月剥离了集成子公司,下半年收入质量有望进一步提升。上半年销售费用率、管理费用率、研发费用率分别较上年同期下滑了1.20、1.12、0.72 PCT,2024年上半年公司员工数量下滑了12%,将进一步缓解后续的费用压力。

新产品发布方面,2024年6月公司重磅发布了全球首款通用控制系统UCS和流程工业领域首款AI大模型产品TPT,公司入股的浙江人形机器人在2024年8月又发布了首个具有精确技能作业能力的人形机器人“领航者2号NAVIAI”。

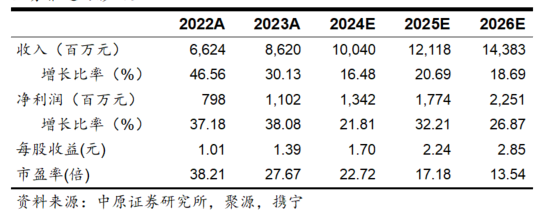

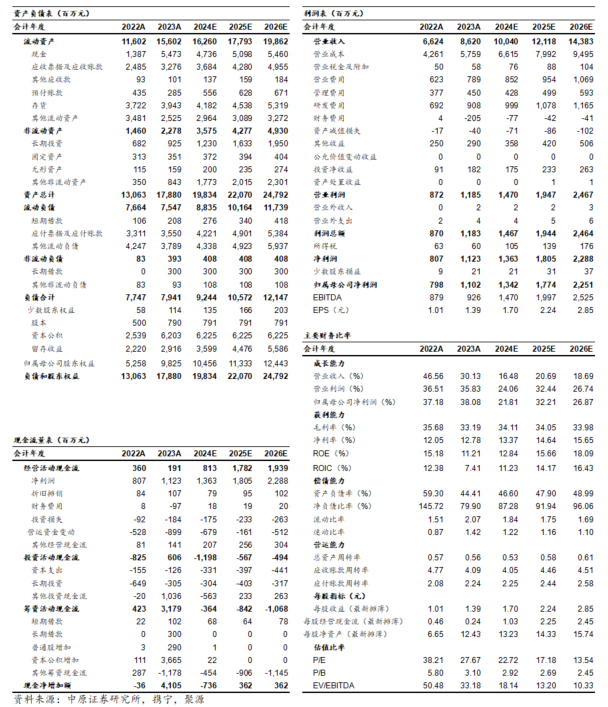

维持对公司“买入”的投资评级。预计24-26年公司EPS分别为1.70元、2.24元、2.85元,按8月23日收盘价38.56元计算,对应PE为22.72倍、17.18倍、13.54倍。

风险提示:经济形势对下游客户信息化进度的影响;国际形势对海外业务推进的影响。

1.上半年整体业绩分析

1.1.Q2收入增速下滑,但剔除汇兑损益后盈利能力提升明显

公司发布2024年中报,2024年上半年公司收入42.52亿元,同比增长16.78%,较上年同期下滑了19.76PCT,受到经济总体状况的影响增速放缓;归母净利润5.17亿元,较上年同期增长1.16%;公司扣非净利润4.72亿元,同比增长11.41%。

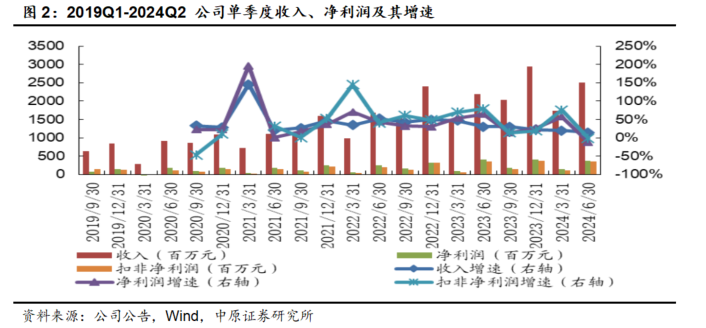

单季度数据来看,2024Q2公司收入25.14亿元,同比增长14.49%,较Q1下降了5.76PCT,单季度表现走弱。Q2实现净利润3.71亿元,同比下滑11.26%,较Q1下降了68.65 PCT。扣非净利润3.54亿元,同比下滑0.80%。

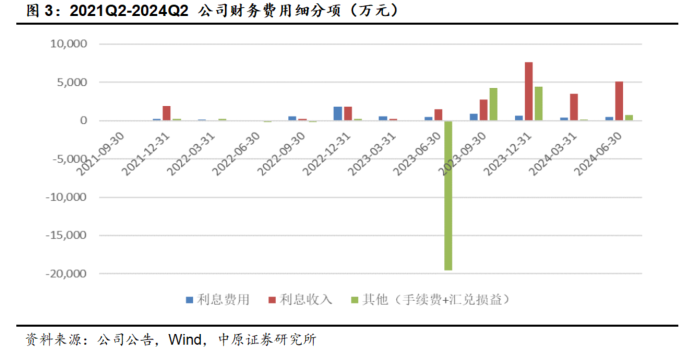

2023年4月公司在GDR发行完成以后, 2季度汇兑损益对其业绩产生了较大影响。2023上半年公司GDR汇兑收益金额为16392.79万元(扣除所得税),而2024年上半年为284.17万元。剔除GDR资金汇兑损益影响后,公司净利润为5.19亿元,同比增长达到了49.80%。下半年来看,由于GDR资金汇兑损益在2023Q3、Q4对业绩都产生了负面影响,因而我们判断Q3、Q4公司从财务报表净利润层面就能看到盈利能力的改善。

1.2. 分项数据:石化化工行业保持了良好的成长性,海外业务表现突出

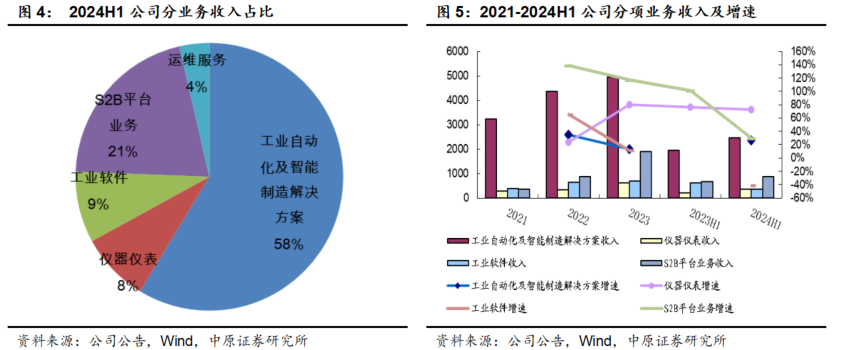

分业务来看,2024上半年,公司最为核心工业自动化业务实现收入24.73亿元,占比58%,同比增长26.22%,表现好于预期;仪器仪表业务表现最优,上半年收入3.53亿元,占比8%,同比增长72.18%;工业软件业务上半年收入3.63亿元,同比下滑41.08%,但是从公司披露的另一个工业软件的统计口径(工业软件及控制系统+软件+其他)来看,上半年实现收入11.10亿元,同比增长3.23%(公司从推荐工业软件拓展到推广整体解决方案,因而业务体现形式发生了变化),仍然保持了规模的稳定;公司的S2B平台业务上半年实现收入8.76亿元,同比增速仍然高达29.61%。

从行业表现来看,上半年公司在占比最高的石化和化工行业保持了较高的增速,分别增长了26.95%和26.03%,对业绩稳定性起到了积极的贡献。此外,公司在油气和医药食品行业保持了较高的景气度,分别增长了117.32%和29.23%。下半年来看,公司有望在煤炭、白酒、油气行业保持较高的景气度。

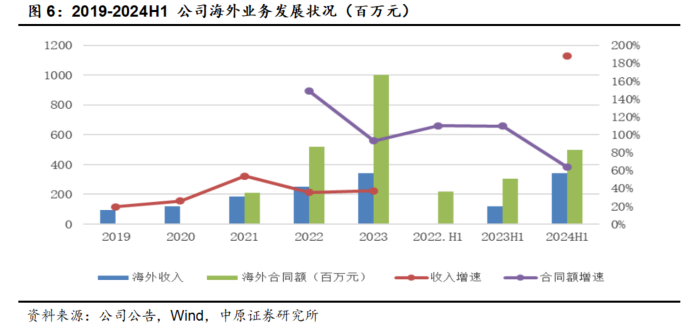

在海外业务方面,公司上半年取得了3.43亿收入,同比大幅增长188.32%,同时海外合同额5亿,同比增长63.82%,这意味着海外业务全年仍将是公司业务重要的增长点。

1.3. 毛利率及费用:下半年费用压力有望进一步降低

上半年,公司毛利率33.23%,较上年提升了0.76 PCT。随着新产品的发布、业务能力的提升、业务形式的主动调整等多方面因素的共同作用,公司自主产品和S2B业务的毛利率都获得了提升。

2024年6月12日,公司公告出售中控系统工程100%的股权。中控系统工程主要从事集成业务,2023年收入和净利润分别为5.36亿元和362万元,2024年1-5月的收入和净利润分别为1.35亿元和-2907万元。在其被剥离以后,公司毛利率和盈利能力有望进一步提升。

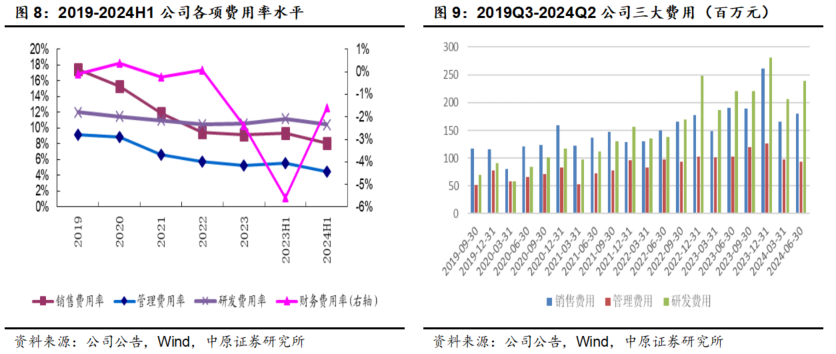

上半年数字化转型和减员增效的效果明显。2024H1公司销售费用率、管理费用率、研发费用率分别达到8.11%、4.48%、10.45%,分别较上年同期下滑了1.20、1.12、0.72 PCT。从单季度数据来看,2024Q2公司销售费用、管理费用、研发费用增速分别为-5.90%、-8.47%、8.25%,分别较Q1下降了17.47、3.97、2.28 PCT,费用压力持续减弱。

继2023年公司人员增长放缓以后,2024年上半年公司员工数量下滑了12%,将在很大程度上缓解后续的费用压力。

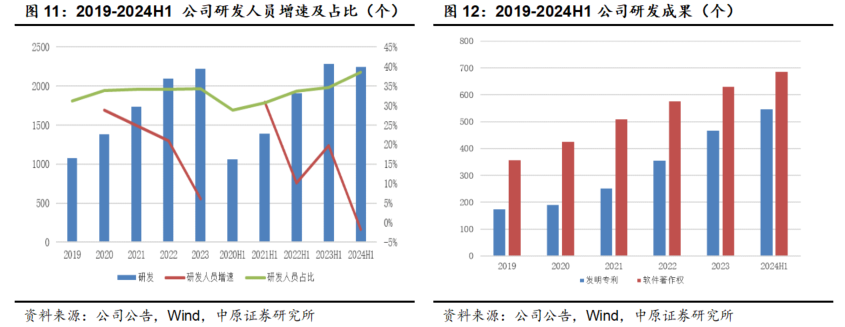

上半年公司研发人员2242人,占员工总体比例从年初的34.28%提升到了38.60%,还处于持续增长的趋势中,通过资源不断向研发进行倾斜,产品的含科量也在持续提升。

2024年8月19日,公司发布了2024年的股权激励计划,考核目标为2024、2025、2026年净利润增速分别不低于20%、40%、60%,预计在2024-2027年分别产生687.41万、2406.39万、1198.75万、498.84万的股权支付成本,对费用的影响相对有限(2023年公司研发、管理、销售费用总计21.47亿元)。

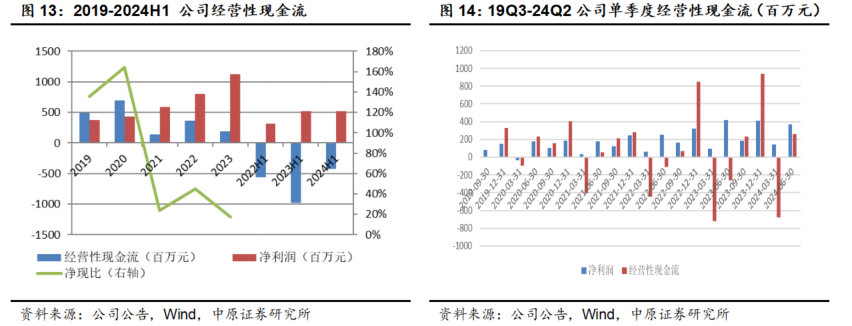

1.4.现金流改善迹象明显

2024H1公司经营活动现金流量净额为-4.20万元,较上年同期减少了5.63亿元,改善明显。由于业务的季节性和奖金发放的因素,公司上半年经营性现金流普遍为负值。但是通过业务的调整、销售合同及采购合同条款的优化,我们从2024Q2经营性现金流已经看到了明显的转正迹象,而且经营性现金流额度超过了历年2季度水平(2020年以来)。

2.2024年行业景气度下滑

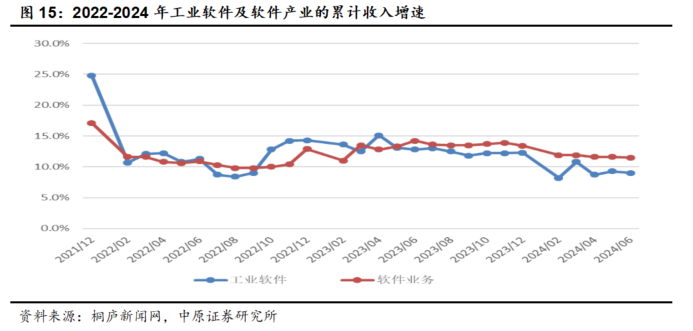

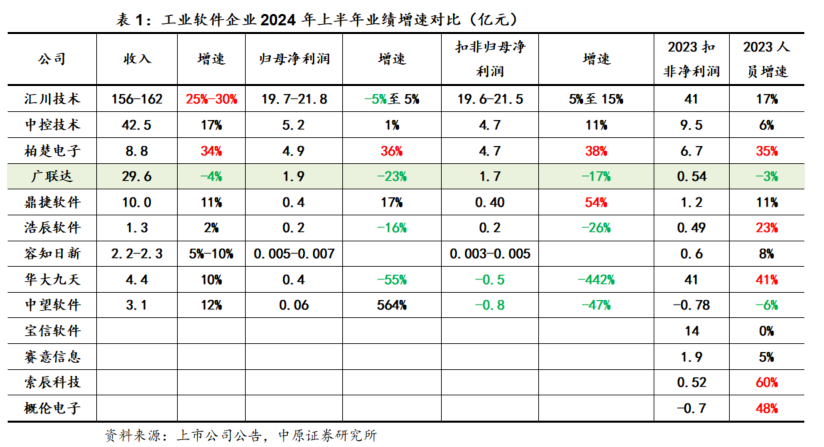

受到上游景气度的影响,行业走弱迹象明显。根据工信部数据,2024年上半年,我国工业软件增速9%,低于上年同期2.7 PCT,低于软件行业增速6.7 PCT。

从已披露2024年中报的工业软件领域上市公司财报来看,工业软件赛道景气度下滑较为明显,保持20%以上收入增速的企业数量明显减少,公司表现优于大部分同行。

2024年4月9日,工信部联合发改委、财政部、央行、税务局、市监局、金融监管总局共同发布了《推动工业领域设备更新实施方案》(以下简称《方案》),来推动工业领域大规模的设备更新,也利好于相关数字化解决方案的软硬件推广和实施。

此外,由于工业领域数字化对于减员增效有积极的推动作用,也会成为下游客户采购的重要驱动因素,因而公司作为行业内的头部厂商,也获得在优势行业由于下游的增速的需求。

3.公司新产品概况

2024年6月,公司重磅发布了全球首款通用控制系统UCS和流程工业领域首款AI大模型产品TPT。

(1)UCS以软件定义、全数字化、云原生,颠覆了传统DCS的技术架构。可节省 90%的机柜空间,80%的线缆成本,50%的改造周期,并深度融合了工业AI技术

(2)公司通过4大数据基座,包括设备基座(PRIDE)、运行基座(OMC)、质量基座(Q-Lab)和模拟基座(APEX),形成了较强的行业数据的积累,并在此基础上融合训练出TPT,具有有“多能力”、“跨场景”和“跨装置”三大典型特征,目前已经在氯碱、石化、热点等典型装置上进行试点应用。

在机器人领域,2024年1月26日,公司公告以1448.28万元增资浙江人形机器人,并获得其44.4%的股权;2024年8月19日,公司再向浙江人形机器人进行增资28551.93万元,从而持有了其38.8531%的股权。浙江人形机器人在2024年3月发布了首款全域自研人形机器人整机“领航者1号”,具备双足行走、适应多种地形移动的人形机器人产品,可完成擦桌子、斟茶倒水等简单动作。2024年8月浙江人形机器人又发布了首个具有精确技能作业能力的人形机器人“领航者2号NAVIAI”。

4.投资建议

维持对公司“买入”的投资评级。公司作为国内流程工业自动化领域龙头,全力打造的“1+2+N”新模式放眼未来智能工厂建设,海外拓展取得持续突破,同时在AI领域的研究成果也在加速落地。预计24-26年公司EPS分别为1.70元、2.24元、2.85元,按8月23日收盘价38.56元计算,对应PE为22.72倍、17.18倍、13.54倍。

5.风险提示

经济形势对下游客户信息化进度的影响;国际形势对海外业务推进的影响。

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: