【山证计算机】中控技术(688777.SH):海外市场及优势行业拉动公司收入高速增长

8月19日,公司发布2024年半年报,其中,2024年上半年公司实现收入42.52亿元,同比增长16.78%;上半年实现归母净利润5.17亿元,同比增长1.16%,实现扣非净利润4.72亿元,同比增长11.41%。24Q2公司实现收入25.14亿元,同比增长14.49%,环比增长44.59%;24Q2实现归母净利润3.71亿元,同比减少11.26%,环比增长155.25%,实现扣非净利润3.54亿元,同比减少0.80%,环比增长198.28%。

石化和化工等优势行业上半年保持高速增长。分产品看,受益于国家推进控制系统设备更新,工业自动化及智能制造相关产品整体景气度较好,2024上半年公司控制系统(控制系统及控制系统+仪表)实现收入17.25亿元,同比增长17.65%,工业软件(工业软件及控制系统+软件+其他)实现收入11.10亿元,同比增长3.23%,仪器仪表实现收入3.53亿元,同比增长72.18%。分行业看,公司优势行业石化和化工的需求持续增长,2024上半年石化和化工行业收入分别增长26.95%和26.03%,同时公司深挖油气、白酒等重点新兴行业的结构性需求增长机会,2024上半年油气和制药食品行业收入分别增长117.32%和29.23%。同时,随着公司持续建设数字化运营能力,公司运营管理效率不断提升,上半年公司销售、管理、研发费用率分别同比降低1.20%、1.12%、0.72%,2024上半年剔除GDR汇兑损益后公司实现归母净利润5.19亿元,同比增长49.80%。

全球本地化运营能力持续提升,海外市场成为公司重要增长点。2024上半年公司海外业务收入达到3.43亿元,同比增长188.22%,占公司主营业务收入达8.11%,海外业务成为公司主要增长点。公司当前重点布局东南亚、中东、中亚、欧洲、美洲、日本等地区,目前海外团队已有近300人,并在新加坡、沙特阿拉伯、哈萨克斯坦等国家设立了6家子公司,公司的海外本地化运营能力持续提升。2024上半年,公司新签海外合同5亿元,同比增长63.82%,公司与沙特阿美Aramco、德国巴斯夫BASF、印度尼西亚国家石油公司Pertamina、泰国Indorama、马来西亚石油公司Petronas等国际高端客户的合作日益深化,成功中标Pertamina的液化天然气(LNG)罐区储罐项目并获得沙特阿美Central Warehouse的AMR智能机器人项目。

2024年6月公司重磅发布首款通用控制系统UCS产品Nyx和流程工业首款时序大模型TPT。其中,Nyx采用公司在全球率先提出的“云-网-端”极简网络架构,可大幅降低成本,包括机柜室空间减少90%、线缆成本下降80%,并缩短50%的建设周期,同时,Nyx融合AI技术,提供组态自动生成、AI融合PID等功能,实现数据预测和自适应控制。目前,Nyx已开启大规模应用。TPT将模拟和预测能力融于一体,同时具备跨装置和高可靠的特点,目前公司基于TPT打造的工业应用已经在氯碱、热电、石化等装置上取得了突破性应用,相较于传统控制,TPT实现系统自控率达到95%以上,氮氧化合物含量下降5%,吨蒸汽煤耗能耗下降3.1%以上。

【投资建议】

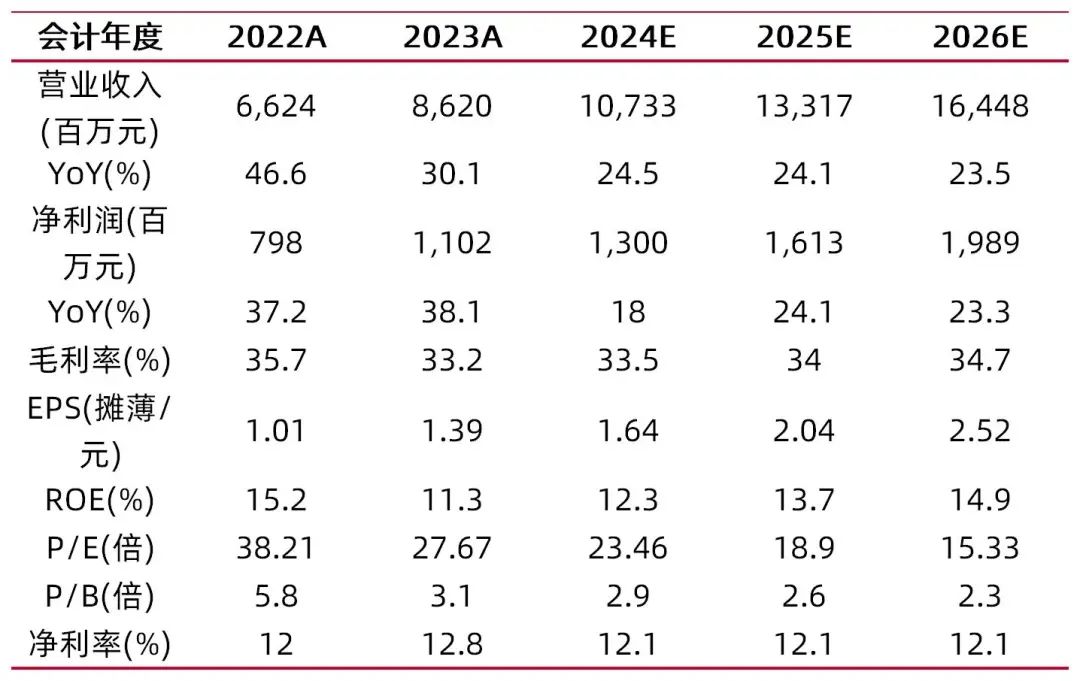

公司作为国内流程工业制造领军者,快速开拓海外市场,有望带来业绩的持续增长。预计公司2024-2026年EPS分别为1.64\2.04\2.52,对应公司8月23日收盘价38.56元,2024-2026年PE分别为23.46\18.90\15.33,首次覆盖,给予“买入-A”评级。

【投资建议】

研发进展不及预期。公司研发方向为“面向流程工业的工业3.0+4.0”智能制造解决方案,需要软硬件并行开发,具备较高的研发难度,若公司研发进度不及预期,产品迭代可能无法满足客户及市场需求,将对公司的市场份额和经营产生不利影响。

核心人才流失风险。公司业务的持续发展需要一批稳定的技术及管理人才,若未来核心人才大量流失,将对公司技术研发及业务发展产生不利影响。

市场竞争加剧风险。在工业自动化行业中,大型跨国企业和本土企业的集中度较高,且呈现进一步集中的趋势。公司面临着跨国厂商和本土厂商的双重竞争压力,若未来跨国厂商和本土厂商采用低价等方式加剧市场竞争,将对公司业绩产生不利影响。

海外市场经营风险。目前海外业务已成为公司重要的收入组成部分,而由于全球经济政治形势复杂多变,在不同国家开展业务可能会涉及一系列特定风险,例如政治风险、金融风险、主权风险等,这都可能对公司在当地的经营造成不确定性影响。

财务数据与估值

资料来源:最闻,山西证券研究所

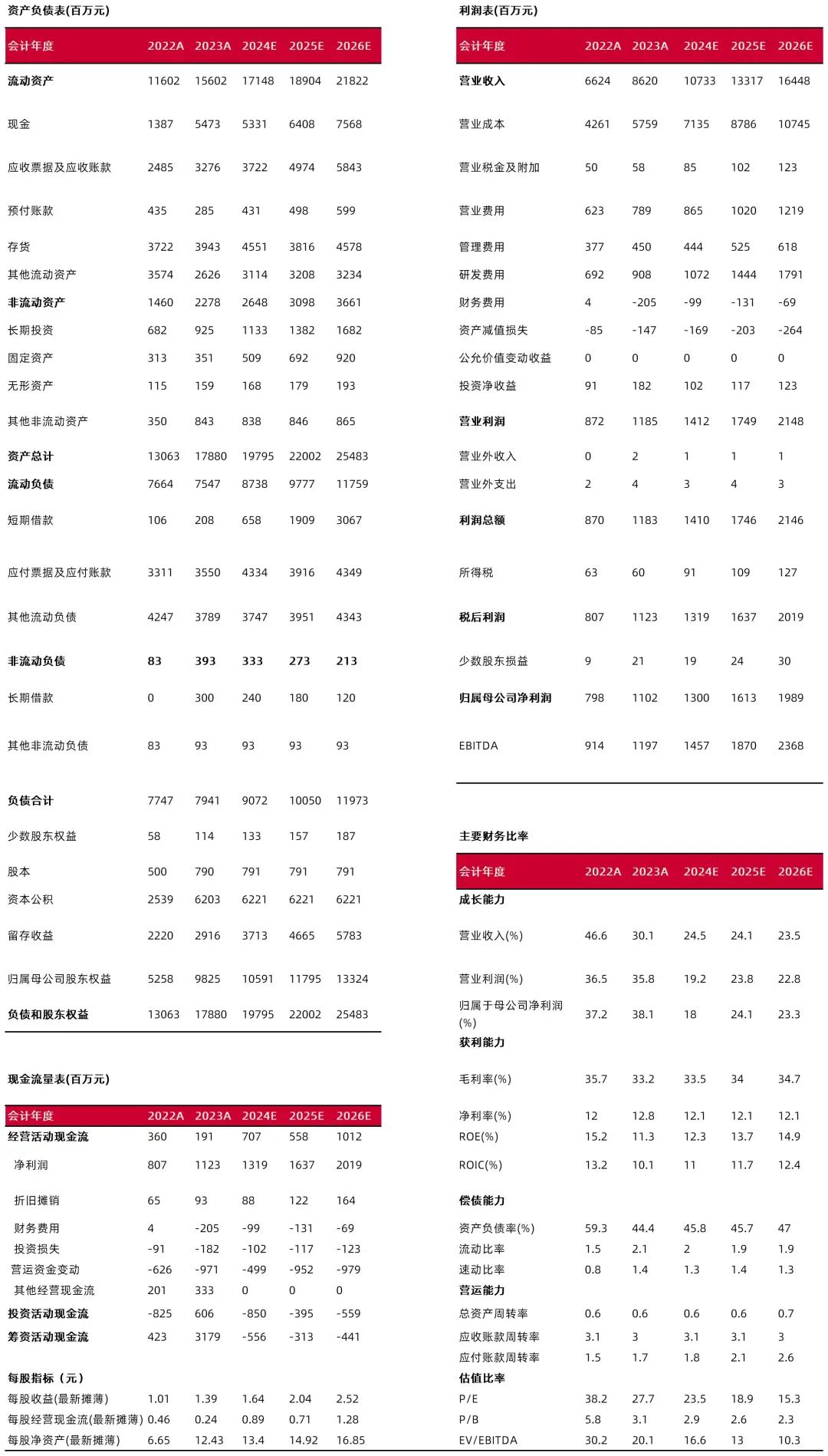

资料来源:最闻,山西证券研究所财务报表预测和估值数据汇总

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所研报分析师:方闻千

执业登记编码:S0760524050001

报告发布日期:2024年8月26日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。