2023年净利降超5成,厦钨新能 “两高”技术潜力待显

中国汽车动力电池产业创新联盟数据显示,2022年我国三元电池装机量占比为37.5%,2023年降至32.6%。

受下游市场需求放缓、产业链去库存等因素影响,正极材料企业2023年业绩普遍承压。

厦钨新能(688778.SH)1月16日发布年度业绩快报,2023年实现营收172.29亿元,同比下降40.08%;实现归母净利润5.31亿元,同比下滑52.64%。

动力锂电池三元材料市场需求增速不及预期以及产品价格下降是造成厦钨新能2023年业绩下滑的主要原因。展望后市,机构分析认为,若下游需求回暖,电池企业或考虑增加原料库存,从而推动正极材料采购回暖和价格止跌。厦钨新能拥有高镍三元、高电压三元材料等先进产品技术储备,行业回暖后有助公司逐渐扭转业绩颓势。

三元材料量价齐跌

新能源汽车浪潮推动下,厦钨新能的三元材料(正极材料的种类之一)业务已成为与钴酸锂业务营收占比相当的主营业务。2021和2022年,该公司三元材料业务营收占比分别为25.85%、47.49%。

但动力市场在行业去库存的大环境背景下,三元材料需求放缓。业绩快报公告显示,公司三元材料销量为3.70 万吨,同比下降 20.27%。

2023年三元材料需求主要受三方面的影响:一是随着基数扩大,2023年国内新能源汽车销量增速和渗透率呈放缓态势;二是电池企业产能此前投放速度较快,库存高企,企业去库意愿强烈,业内预计可能要到2024年下半年(电池)才会降到比较好的库存水平;再加上三元电池成本高于磷酸铁锂电池,导致需求量较为低迷,市场规模占比逐渐缩小。

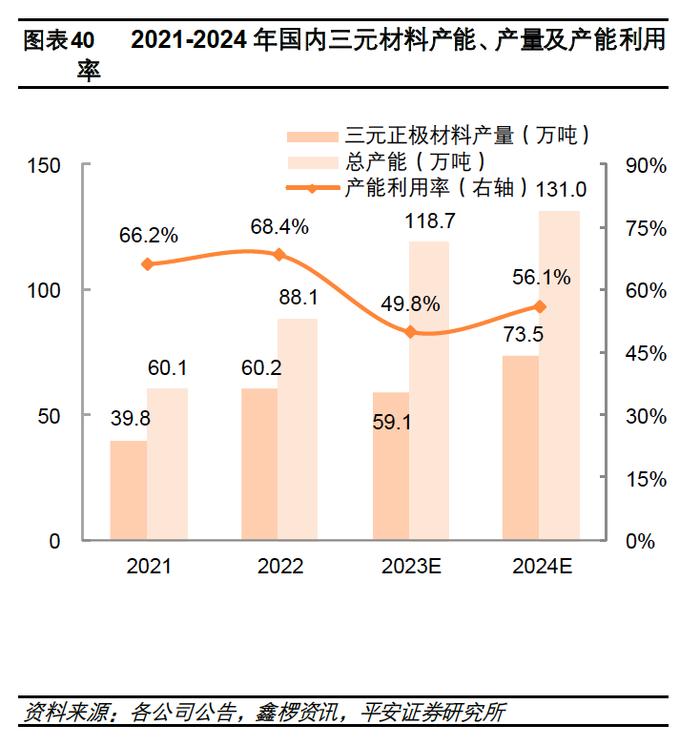

中国汽车动力电池产业创新联盟数据显示,2022年我国三元电池装机量占比为37.5%,2023年降至32.6%。平安证券则预计,2023年三元正极材料行业产量和产能利用率均出现负增长,分别较2022年下降1.83%、27.19%。

价格方面,鑫椤锂电数据显示,三元材料5系(动力型)的均价从2022年12月30日的33.75万元/吨降至2024年1月17日的12.2万元/吨,降幅高达63.85%;6系(常规622型)和8系(811型)的均价也分别下滑63.51%、60.13%。

“(三元材料)价格应该会继续降。”有行业研究人员对第一财经表示,老企业挺价,新企业血拼,企业还在卷。

“两高”产品进度领先

当前厦钨新能在三元材料的高电压化、高镍化等细分方向均有先进的产品实现产业化,在业内进度领先。公司表示,将通过不断改进高电压三元材料、高镍三元材料等产品的综合性能,逐步提升在三元材料细分领域的行业主流企业地位。

高电压三元材料在满足长续航里程、高安全性需求的前提下,降低了镍、钴用量,产品性价比与安全性能有所提升,市场对于高电压三元材料的接受度正在逐步提高。

厦钨新能新一代Ni6系4.45V材料通过降低镍含量提升电压进一步降低材料成本,并兼顾低温功率和高温存储,最新款高电压Ni7系三元材料已成功运用于4.45V高电压动力锂电池,其能量密度与Ni9系超高镍材料持平。

根据信达证券测算,Ni6系高电压产品、Ni8系产品成本分别为24.29万元/吨、29.22万元/吨,单吨材料成本降低16.9%;二者度电成本为330元/kWh、395元/kWh,度电材料成本降低16.4%。

高镍三元材料具有能量密度高、续航长的性能优势,且有较为可观的降本空间,在三元材料市场中的份额持续提升。财通证券数据显示,8系高镍三元正极材料市场占比已从2019年的10.8%攀升至2023年前三季度的53.70%。

目前,高镍系列的主流产品正由Ni8系逐步向超高镍(Ni90及以上)系列产品演化。截至2023年上半年,厦钨新能Ni9系三元超高镍材料通过多家电池客户测试,进入到海外车厂体系认证,已实现百吨级交付。

成本方面,据华经产业研究数据,随着后续高镍工艺成熟,预计2023-2024年高镍三元成本将低于5/6系三元,2027-2028年成本将低于磷酸铁锂电池,最终理论成本比磷酸铁锂电池低10-15%。

整体来看,高镍三元技术附加值较高,利润也相对较高。对于高镍三元材料和普通三元材料的利润差,有业内人士对第一财经表示,海外会高10个点左右,国内可能3个点左右。