连续两年持续亏损,倍轻松高成本压力仍存

4月25日,“智能按摩设备第一股”倍轻松公布2023年年报和2024年第一季度业绩。

蔡淑敏摄

蔡淑敏摄过去一年,倍轻松实现营收12.75亿元,同比增长42.3%,但净利润依然为负,归属于母公司股东的扣除非经常性损益后的净利润为-5599.34万元。相比之下,2020年净利润为-1.24亿元,2021年为9186.19万元。

从营收来看,得益于新品上市,尤其是肩部、头皮爆品的销量增长,以及抖音等新渠道的放量驱动成长,倍轻松的业绩有明显扭转。不过,公司长期存在的“重营销、轻研发”并未有所改变,销售费用不仅居高不下,还超过了营收的同比增幅。

2024年一季度,倍轻松实现扭亏。不过,该公司在年报中表示,如果未来市场经济持续下行,直营门店经营情况无法持续修复,产品推新效果不佳,新渠道收入增长不如预期,销售费用率持续增高,较高毛利率无法持续等情况发生,公司仍存在业绩亏损的风险。

截至今日收盘,倍轻松报32.25元/股,跌2.57%。

销售费用再增

长期以来,倍轻松以毛利率超过苹果而著称。2023年,倍轻松的销售毛利率为59.32%,今年第一季度提升至62.78%。其中,国内地区毛利率为59.98%,同比上年增加了9.85个百分点,国外地区毛利率47.61%,销往国外客户的主要是ODM产品。

从倍轻松线上官方旗舰店销售的产品来看,产品布局和价格分部均比较全面,按摩仪产品包括眼部、颈部、头皮+头部、肩部、腰背和其他,价格覆盖几十元的产品配件,数百元至上千元的各类按摩仪,以及两三千元档位的肩颈和头部按摩器。

从财报来看,倍轻松2023年收入增长主要得益于多款爆品的销量拉动,肩部产品收入同比增长438.85%,头皮+头部产品收入同比增长49.30%;腰背新品拉动收入同比增长30.95%;同时由于爆品销售量增长,颈部和其他产品的市场份额受到一定的影响,颈部产品收入同比下降26.88%,其他品类收入同比下降17%。

不过,按摩仪器产品长期以来也被质疑是“智商税”,部分产品买来价格不低,但“买完就吃灰”,屡次登上二手平台的“无用商品榜单”,真正有多少科技含量和效果则很难说清。

倍轻松在年报中披露,报告期内,公司及子公司新增申请发明专利29项,新增获得发明专利授权5项;新增申请实用新型专利80项,新增获得实用新型授权专利18项;新增申请外观设计专利23项,新增获得外观设计专利授权9项。

但从实际的成本和支出来看,倍轻松“重营销、轻研发”的帽子暂时还摘不了。2023年,倍轻松研发投入5850.63万元,同比上一年的5732.82万元增加了2.06%;研发投入总额占营业收入比例为4.59%,同比2022年减少了1.81个百分点;研发人员数量114人,与上一年相比变动不大。

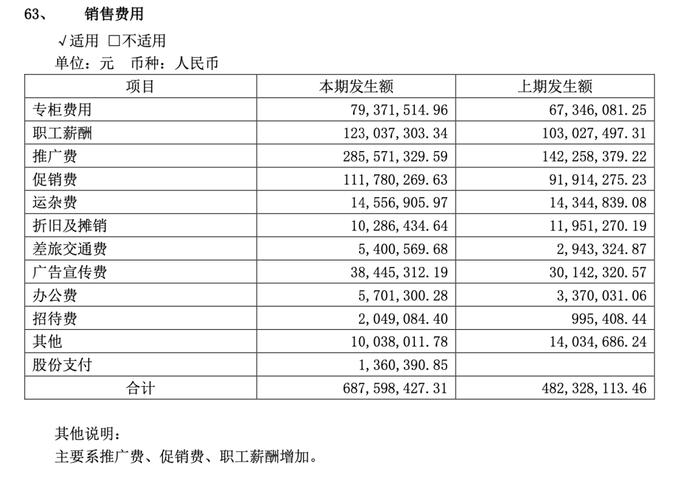

相比仅增加了100多万元的研发投入,2023年,倍轻松销售费用高达6.88亿元,相比2022年的4.82亿元增加了超2亿元,同比增加了42.56%,销售费用占营业收入的比例高达近54%。倍轻松对此解释称,主要系推广费、促销费、职工薪酬增加所致。

具体来看,2023年,倍轻松销售费用中有1.23亿花在职工薪酬上,比上一年增加了约2000万,而同年研发人员的薪酬为3486.96万元,相比上一年的3614.81有所减少。此外,推广费约2.86亿元,相比上一年的1.42亿翻倍。去年9月,倍轻松宣布流量明星易烊千玺担任其全球品牌代言人,上一位代言人同样是流量明星肖战。财报显示,2023年倍轻松广告宣传费3844.53万元,增加了约830万元。

从合并利润表来看,2023年,倍轻松的营业总成本为13.29亿元,相比上一年的10.38亿元多出了近3个亿,高企的销售费用下,倍轻松成本端的压力也在增加。

发力渠道转型

长期以来,在经销模式上,倍轻松主要以直营为主,门店设在一二线重要城市的机场、高铁站和中高端商场,这也被外界视为倍轻松亏损的主要原因之一。

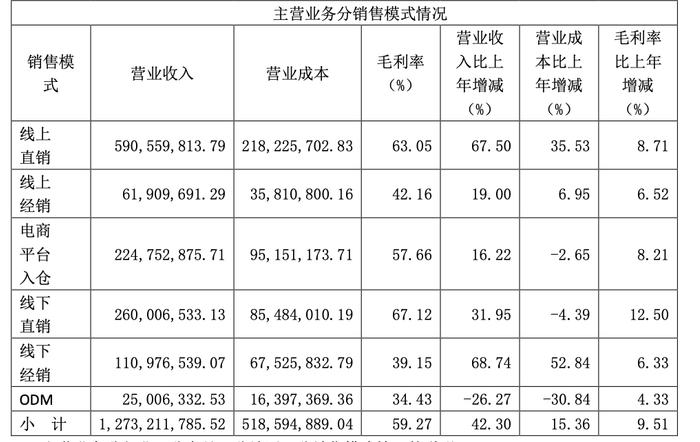

倍轻松在2023年的年报中提到,营收增长也得益于新渠道销售爆发性增长。其中,抖音是该公司2023年重点发力的线上渠道。从财报来看,2023年线上直销营收为5.91亿元,同比增长67.50%,倍轻松称主要原因是抖音平台的销售增长。

作为一款全球知名的短视频平台,抖音拥有庞大的用户基础和活跃度,使得抖音电商成为越来越多品牌重视的销售渠道。倍轻松此前在接受投资者调研时称,公司自2021年开始探索抖音渠道,持续研究抖音渠道的运营模式,并在2023年加大了抖音渠道的资源投入,深化布局抖音渠道。公司围绕“单爆品”策略,推出符合抖音客群的使用习惯及价位段的产品,并通过流量投放、短视频、直播等方式进行热度助推,维持并推高产品热度,持续为公司提供收入增量。

另外,开放经销加盟也是倍轻松近两年的一个突破口。财报数据显示,截至2023年12月31日,倍轻松共设有143家线下直营门店,经销门店数共有44家。而在2022年底,倍轻松线下直营门店数量为163家,线下经销门店数量为30家,据此计算,过去一年倍轻松直营门店减少了20家。

值得关注的是,倍轻松上市募集资金的主要用途之一便与开拓线下门店有关,其曾在招股书中表示,“未来三年内,计划在全国19个重点省市的机场、高铁站及高端商场建设248家直营门店”。目前来看,在渠道转型之下,倍轻松离248家直营门店的目标渐行渐远。

从财报也能明显看来,倍轻松过去一年线下经销的营收同比增长68.74%,是所有渠道中同比增幅最大的,对此公司解释称,主要原因是免税渠道、加盟业务和新增山姆渠道带来的增长。

家电行业分析师梁振鹏曾向记者表示,开放加盟有利于倍轻松开发市场盲区,特别是对二三级乃至下沉市场的渗透开发,以提高国内倍轻松品牌认知率,并降低了运营成本。但弊端也显而易见,加盟店缺乏团队精神,不便于统一运营管理,产品价格体系也容易出现混乱。

与直营体系相比,经销体系也会影响产品的毛利率,财报数据显示,2023年,倍轻松线上经销毛利率42.16%,线下经销毛利率39.15%,与直销渠道超过60%的毛利率相比有明显的差距,不过从营收贡献来看,目前倍轻松仍主要依赖直销。