百亿基金经理四季度调仓曝光,中芯国际成香饽饽?

张坤四季度加仓药明生物420万股,减持招商银行2000万股

截至2023年12月末,张坤在管基金产品规模为654.74亿元,较上季度末的763.54亿元下滑了108.80亿元,但依旧是公募主动权益市场在管规模第一名,从旗下所管产品重仓股持股变化来看,前十大重仓股名单没有发生变化,仅是持股数量有了相应变化。张坤去年四季度最大的动作就是大幅减持招商银行至2000万股至1.12亿股,加仓药明生物420万股。

在四季报里,张坤分享了自己对优质公司的看法:

经过四季度的下跌后,组合中部分优质公司的股东回报(分红+回购注销)水平已经接近或超过了一些传统意义上的高分红公司。这在一定程度上暗示了,市场或许不再认可这些公司的长期成长性,甚至认为会出现“价值陷阱”,但张坤认为这些公司的竞争壁垒依然坚固,具备长期成长性。

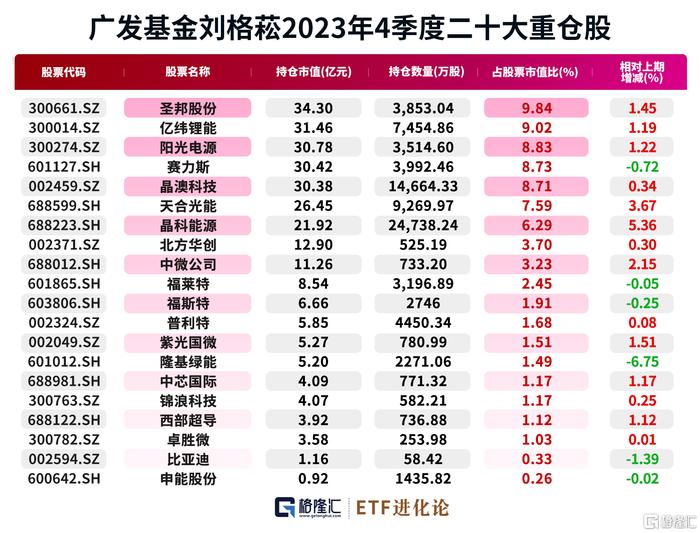

广发基金刘格菘2024年对光伏板块乐观,新进中芯国际、紫光国微和西部超导

截至2023年12月末,广发基金经理刘格菘在管产品合计规模为376.47亿元,相比上季度的394.95亿元缩水略微缩水18.48亿元。从旗下所管产品重仓股持股变化来看,退出前二十大重仓股的个股有荣盛石化、国联股份、南网电源,取而代之的是中芯国际、紫光国微和西部超导,大幅加仓晶科能源、天合光能和中微公司。

展望2024年,刘格菘认为在组件价格快速下降过程中,行业出清的速度可能会加快,电池技术领先的一体化龙头公司的成本也在快速下降,对新技术下龙头公司2024年的盈利并不悲观,加上行业估值水平已经处于历史较低百分位,这个位置对光伏产业链保持乐观。

前公募冠军基金经理:新进平煤股份、安井食品和宁波银行

2022年主动权益类基金冠军经理黄海最新管理规模为34.43亿元,去年四季度重点配置以能源类个股为代表的高股息题材,其中广汇能源、山煤国际是加仓幅度较大的标的,新买入平煤股份、安井食品和宁波银行,大幅减持山西焦煤和潞安环能。

黄海在四季报中指出,持仓会继续坚守红利资产,但另一方面也会高度关注优质消费/金融和科技股的长期投资价值。展望2024年上半年,黄海认为市场在寻底筑底之后必然迎来转折之机,当下市场预期虽然低迷,但他们看到的是风险因素不断得到释放,优秀龙头公司的估值优势越发凸显,将积极把握市场超跌的投资机会。

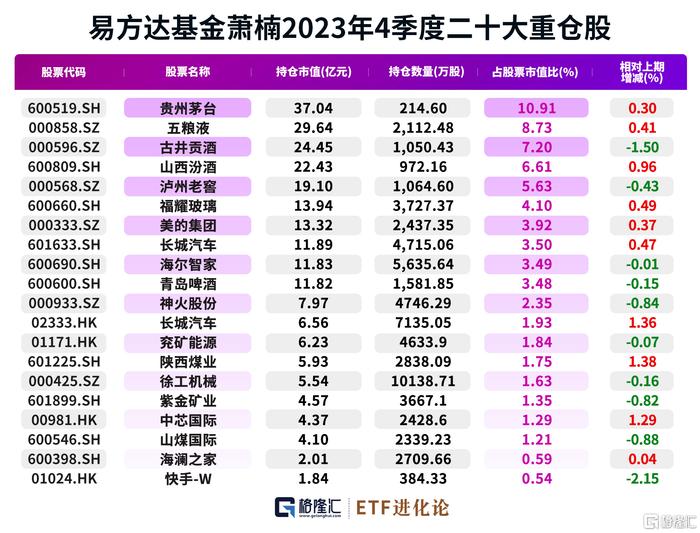

易方达基金萧楠四季度新进中芯国际、大幅加仓长城汽车、陕西煤业,减持快手1396万股

易方达基金经理萧楠最新管理规模为379.85亿元,相比上季度的430.2亿元缩水50.35亿元。从旗下所管产品重仓股持股变化来看,萧楠在去年三季度大幅加仓的快手四季度被大幅减持1396万股,大幅加仓长城汽车4589.45万股、陕西煤业2074万股,新进中芯国际2428.6万股。

在四季报中,萧楠表示承认当前市场悲观预期的合理性,但也应当对经济运行的复杂性有清醒的认知。坚信经济的周期性、市场的复杂性,以至于他们必须要顶住压力,做出逆向投资。因此,萧楠在四季度选择在悲观情绪中加大对顺周期品类的配置,增持工程机械等行业,同时增持了半导体、船运等产业周期和经济周期错位的品种,对冲顺周期品类的风险暴露。

广发基金傅友兴四季度新进分众传媒、伟星股份,大幅减持岱美股份、迈瑞医疗

广发基金经理傅友兴最新管理规模为201.45亿元,相比上季度213.91亿元小幅缩水12.46亿元。从旗下所管产品重仓股持股变化来看,傅友兴四季度大幅减持岱美股份、迈瑞医疗和欧派家居,新进分众传媒、伟星股份。

傅友兴在四季报中表示市场经历持续的调整后,从估值角度看,目前处于相对低位。后续随着经济的企稳,股市有望逐步回暖,市场的结构性机会将逐步增多。将重点投资于以下几个方向:经营现金流良好、具备高分红意愿和能力的高股息资产,自身竞争优势明显、受益于内循环且有望持续提升市场份额的内需类公司,以及具备产业全球竞争力、可通过国际化扩张实现持续增长的企业。