暴涨533%!江苏半导体“小巨人”上市,中芯国际押注

半导体领域又迎来一个重磅IPO。

12月12日,来自江苏靖江的江苏先锋精密科技股份有限公司(简称“先锋精科”)在科创板上市。

先锋精科(688605.SH)上市首日开盘大涨652.88%;截至下午收盘涨幅回落至533.84%,全天成交量3018.07万股,成交额22.67亿元,换手率79.33%。

公司本次发行价为11.29元/股,对应发行市盈率28.64倍;低于行业最近一个月平均静态市盈率(32.14倍),也低于同行业可比公司静态市盈率平均水平(114.13倍)。

截至12月12日,按收盘价涨幅计,公司排在今年A股新股首日涨幅榜第8,打中新股的股民一签可以赚3万元以上。

先锋精科主要从事半导体设备精密零部件的研产销,当前形势下,半导体产业链国产替代的诉求非常强烈,新股深受资本市场关注,下半年上市的珂玛科技、联芸科技在上市首日也都大涨了3倍多。

不过,由于上市当天股价被炒得过高,大部分公司在后续交易日会迎来漫长的下跌,所以许多股民打中新股后,会在上市首日卖出。

01

60后行业老将创业,深创投、中芯国际押注

回顾先锋精科的成长,创始团队在海内外有近30年的精密制造经验。

公司的创始人游利先生出生于1965年,本科毕业后即加入中国空气动力研究与发展中心,1988年9月至1994年5月期间在该研究中心担任工程师。

中国空气动力研究与发展中心是由钱学森、郭永怀于1968年2月组建,经过40多年的建设,已经为我国唯一的研究领域宽广的国家级空气动力试验研究中心。

此后,游利又加入美西航空、普美航空等企业任职,主要职务是工程部经理和制造部总监。

凭借在研究所和产业内积累的相关技术经验,他于2008年3月创办了靖江先锋(先锋精科前身)。

先锋精科在发展的过程中,吸引了不少知名机构的参与,包括深创投、上海长三角基金、中小企业发展基金、北京集成电路基金、主要客户中微公司等,另外两家重要客户中芯国际和北方华创也通过基金的方式间接投资了公司。

2022年7月,先锋精科最后一轮融资的投后估值为20.8亿元,按今日收盘价计算,最后一轮投资人的账面浮盈也有6倍。

目前,游利是公司的实际控制人,并担任董事长兼总经理。本次发行前,游利先生直接持有公司21.36%的股份,并通过英瑞启、优正合伙、优合合伙及与XUZIMING之间的一致行动关系间接控制公司31.29%的股份,合计控制公司52.64%的股份表决权。

02

专注做刻蚀设备、薄膜沉积设备零部件

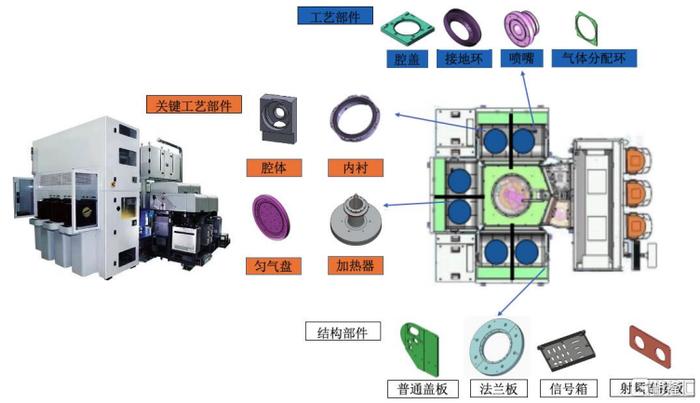

先锋精科自设立时起即确立了专注刻蚀设备、薄膜沉积设备等半导体核心设备中的核心零部件的“双核”产品路线。2024年一季度,先锋精科应用于刻蚀设备和薄膜沉积设备的收入占比达82.04%。

公司是国内半导体刻蚀和薄膜沉积设备细分领域关键零部件的精密制造专家,尤其在刻蚀设备领域,公司是国内少数已量产供应7nm及以下国产刻蚀设备关键零部件的供应商,直接与国际厂商竞争。

在刻蚀领域,公司主要提供以反应腔室、内衬为主的系列核心配套件;在薄膜沉积领域,主要提供加热器、匀气盘等核心零部件及配套产品。

公司主要产品与客户设备的对应关系,来源:招股书

公司主要产品与客户设备的对应关系,来源:招股书半导体制造主要设备中,刻蚀设备和薄膜沉积设备是国际公认的技术难度仅次于光刻设备的两大核心设备,这两大类设备价值量合计约占半导体设备市场的40%。

其中,公司已量产零部件产品对应的2023年度国内细分市场规模约为65.57亿元。

全球半导体设备市场规模,来源招股书

全球半导体设备市场规模,来源招股书据招股书,2023年度,先锋精科已量产应用在刻蚀设备的关键工艺部件在中国境内同类产品的细分市场规模约为7.77亿元,细分市场占比超过15%。

2023年度,公司已量产应用在薄膜沉积设备的关键工艺部件在中国境内同类产品的细分市场规模约为11.20亿元,细分市场占比超过6%。

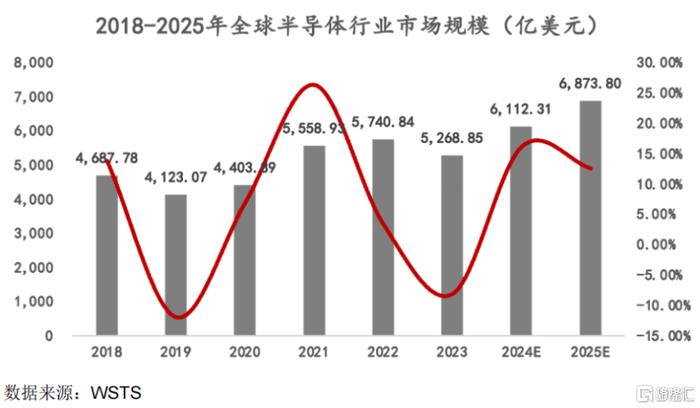

先锋精科所处的半导体设备精密零部件行业是半导体行业上游,半导体行业的整体发展情况会对公司所处行业产生较大影响。

受扩产周期、创新周期等因素的叠加作用,半导体行业具有典型的周期性特点,通常每4-5年完成一轮周期波动,呈螺旋式上升的特点,其中2-3年处于上行通道,3-6个季度处于下行通道。

在经历了2021-2022上半年的较快增长后,2022下半年由于下游消费电子需求疲软,产能紧张时期的供应链库存累积,全球半导体市场进入下行周期,该下行周期在2023年下半年起逐渐复苏。

根据WSTS预测,全球半导体市场在经历周期性低谷后,将于2024年重新进入上升周期。

国产替代一直是半导体领域近几年的核心课题,虽然近几年的国产替代取得一定成效,但是在产业链上游的核心零部件、光刻机等高端设备领域,依然有较大差距。

2023年,公司所处的刻蚀设备、薄膜沉积设备赛道国产替代率在20%左右,未来国产厂家还需要进一步发力先进制程领域。

半导体细分领域国产替代率,数据来源:财通证券研究所

半导体细分领域国产替代率,数据来源:财通证券研究所03

业绩随半导体周期波动,总体呈上升趋势

近几年,国内半导体相关公司的业绩一方面受半导体周期影响,另一方面受益于国产替代的趋势,总体呈现波动向上的趋势,先锋精科也不例外。

2021年、2022年、2023年和2024年1-3月(简称“报告期”),公司的营业收入分别为4.24亿元、4.7亿元、5.58亿元和2.16亿元,2021-2023年复合增长率为14.74%,扣除非经常性损益后归属于母公司所有者的净利润分别为8362.26万元、9895.25万元、7978.54万元和4677.54万元。

值得注意的是,2023年公司的收入有增长,而利润却下降了,主要原因有两点:

一是受半导体强周期性及外部科技封锁叠加影响,2023年国内主要晶圆厂资本开支暂时减少,由此导致直接客户的需求下降,进而导致半导体领域产品产能利用率降低,毛利率下降;

二是低毛利的光伏领域产品占比上升,进一步拉低综合毛利率。

2024年1-9月,公司实现营业收入为8.69亿元,归属于母公司的净利润1.75亿元,均有较大幅增长,主要原因是2023年下半年起下游半导体设备市场重新步入上行周期及国产化进程持续推进影响。

公司主要财务数据,来源招股书

公司主要财务数据,来源招股书先锋精科预计,2024年度将实现营业收入10亿元至11亿元,较2023年度增长79.30%至97.23%;预计实现扣除非经常性损益后归属于母公司股东的净利润为2.05亿元至2.15亿元,较2023年度增长156.94%至169.47%,主要来源于半导体领域核心产品的持续增长。

报告期内,公司研发费用分别为2154.10万元、3097.44万元、3630.90万元和1198.95万元,逐年上升。

公司在国内的主要竞争对手为富创精密、托伦斯等,主要客户是中微公司、北方华创、华海清科、拓荆科技、屹唐股份等国内头部半导体设备厂商。

其中对中微公司和北方华创的销售额占比合计达60%左右,客户集中度较高。

主要原因在于半导体行业技术和资本高度密集,导致下游设备企业、晶圆代工企业呈现数量少、规模大的特征。

上市之后,先锋精科能否继续在国产替代的道路上奋勇前行,让我们拭目以待。