港交所迎来特专科技第一股 晶泰科技上市首日涨9.85%

本报记者 毛艺融

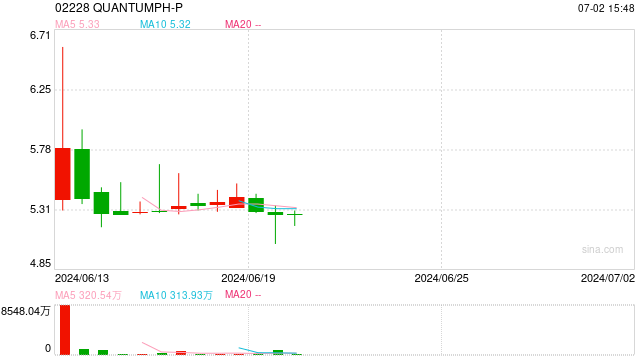

6月13日,QUANTUMPH-P(以下简称“晶泰科技”)在港交所上市,该股为港交所第18C章特专科技制度落地一年多来的首只首发上市新股。截至当日收盘,该股收报5.800港元/股,涨幅9.85%,总市值约197.59亿港元。

仲量联行评估咨询服务部执行董事陈铭杰对《证券日报》记者表示,第18C章的设立,主要为未商业化,或处于商业化初期的科技型创业企业打开上市大门,使它们能够加速推进技术创新和产品开发的步伐。此次首家特专科技公司成功上市,预计未来将有更多公司加入按第18C章规则上市的行列中,有助于科技公司快速登陆港股市场。

首家特专科技公司上市

6月13日,晶泰科技正式在港交所主板挂牌上市,其发行价格为5.28港元/股,首发募资约11.37亿港元,净募10.4亿港元,上市市值约179亿港元,满足未商业化特专科技公司上市时市值达100亿港元的要求。

对于本次IPO募资的用途,晶泰科技表示,将75%用于提升公司的研发及解决方案,15%用于提升公司在国内外的商业化能力,另有10%用于运营资金和一般公司用途。

晶泰科技此次发行备受市场关注,香港公开发售实现103倍超额认购,国际配售部分获得超过两倍超额认购。

第18C章是港交所为特专科技公司专门增设的上市条款,大幅放宽了收入门槛等上市条件,并设置预期市值、研发、第三方投资等要求。同时,第18C章适用于新一代信息技术、先进硬件、先进材料、新能源及节能环保、新食品及农业技术等五大行业的公司。

第18C章要求企业在上市前需获得资深独立投资者“相当数额的投资”。晶泰科技此次IPO满足上市要求,不仅获得了5位领航资深独立投资者和8家全球知名机构基石投资者的支持,还吸引了近80家全球投资机构参与锚定投资,其中不乏来自欧美和中东的知名国际长线、医疗专项基金和对冲基金等。

业内人士认为,晶泰科技的成功上市不仅意味着资本市场对其自身技术路线和商业模式的肯定,同时也有望激发更多创新型企业选择香港上市。

此外,作为AI制药公司,晶泰科技在研发方面投入较大。招股书显示,2021年至2023年期间,公司持续加大研发投入,由约2.13亿元增至约4.81亿元,年复合增长率为50.27%。

晶泰科技联合创始人、董事长温书豪表示,这将鼓舞更多的科技创新公司利用港股第18C章规则上市,共同催生出AI时代的万亿元级企业,为港股市场带来新的活力。

吸引更多高科技企业上市

继晶泰科技后,港交所将迎来第2家特专科技公司。6月12日,黑芝麻智能公告称已通过港交所聆讯。据悉,该公司是领先的车规级智能汽车计算芯片及基于芯片的解决方案供应商,今年3月份曾二次递表,按第18C章路径申请上市,且去年已取得备案通知书。

谈及通过第18C章申报上市企业面临的挑战,陈铭杰表示,关键因素在于港股市场的表现。2023年3月份开始,恒生指数逐步回落,跌至2024年1月份约15300点的低谷,发行人可能会暂停上市,等待市场信心恢复,从而获得更高的估值。自今年2月份以来,恒生指数反弹,可能会使首次公开募股更具吸引力。

第18C章划分了“已商业化公司”与“未商业化公司”。从收益门槛来看,其区分标准在于,申请人上市时经审计的最近一个会计年度由特专科技业务所产生的收入是否达到2.5亿港元。从估值门槛来看,“已商业化公司”至少60亿港元,“未商业化公司”至少100亿港元。

据第18C章上市规则,无论公司是否商业化,对于禁售期均有严格要求,这将有助于公司成功实践商业计划;未商业化公司则在上市后有额外持续责任。

通商律师事务所合伙人沈军表示,第18C章对申请人上市时的估值要求仍然不低,同时对已商业化公司最近一个财政年度收入也有不低的要求,一些特专科技公司在现有市场环境下未必都能达到。

“第18C章规则尽管降低了收入门槛,但提高了市值门槛,这更符合高科技公司的特性,有利于为港股市场筛选和吸引更多高质量的科技公司,预计未来将吸引更多技术含量高、增长前景好但收入规模不大的公司。”一位港股券商投行人士表示。

陈铭杰提醒,特专科技公司在赴港上市的过程中,需要综合考虑法律法规要求、监管机构的指导意见、市场环境、辅导机构选择等多方面因素,以确保上市过程的顺利进行。