到底谁在砸盘?全世界都遗忘了那段历史(TopView数据) 历史TopView赢富数据查询系统: http://chaguwang.cn/topview.html/ 这篇文章的大部分内容,是上周发在《16号内参》的,结合这两天监管对于量化的一些表态,还是发在公众号吧。 现在互联网上的言论,太多抛开事实不谈,只追求流量,只挑拨情绪,最终回旋镖早晚砸到我们自己身上。 从当年认沽权证的消失,到分级B的下线,到前阵子基金实时估算下架,背后都是一些情绪的发泄,结果导致一些无辜的产品背锅,最终导致大家遗憾告别了更多的理财产品、工具。 也许客观的声音没有流量,但没有客观的声音,这个市场只会越来越反智化,越来越极端。 如15年股市大跌,一大堆人跳出来骂股指期货,于是监管限制了股指期货,结果市场反弹没多久,跌得更猛。 原因很简单,有相当数量的空单并不是真做空的,而是一些大型机构不愿意卖出手上的股票,所以开期货空单对冲,套期保值。结果一限制,完蛋,大家只能被动卖股票,砸盘反而更凶了。 不找到市场下跌的根本原因,找一些不相关的来甩锅,最终永远没解决问题。

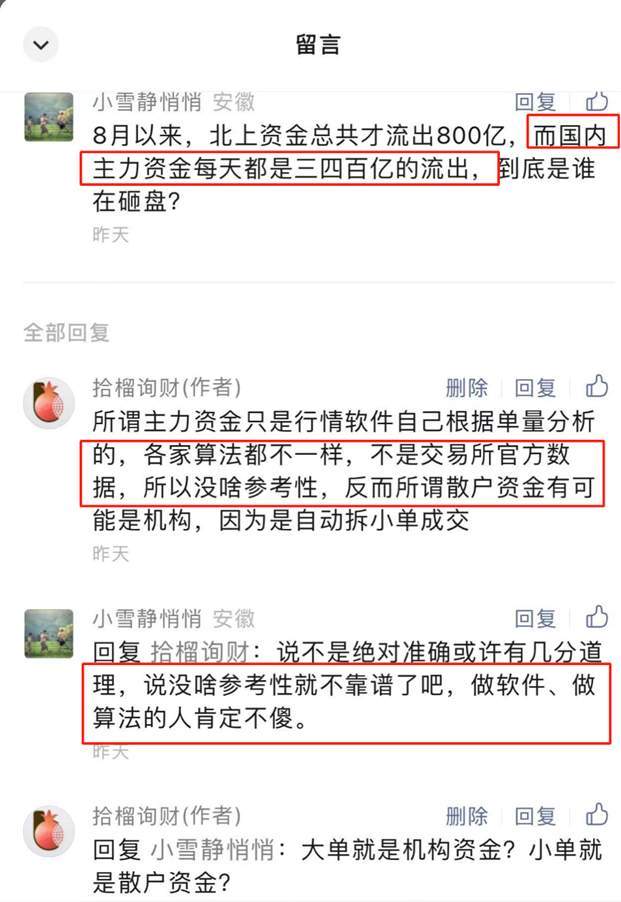

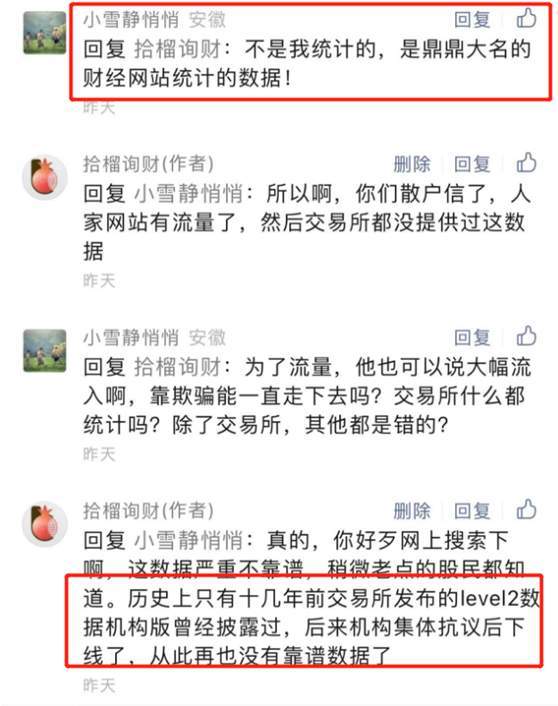

01上周,老南在公众号上写了《A股被砸盘的“恶势力”找到了?》,驳斥一些“什么都懂”的自媒体把周一砸盘的锅,甩在量化上。 估计写得不错,微信大力推送,留言区来了些从没关注过我们的人留言,有不少明显是散户,张口就骂。 其中有人骂老南,只写北上每天流出几十亿,不提A股主力每天流出300多亿。 老南作为一个20年的金融从业人员,其中10年在券商工作过的,告诉他,所谓A股“主力资金”的数据都是错的,依然被喷。

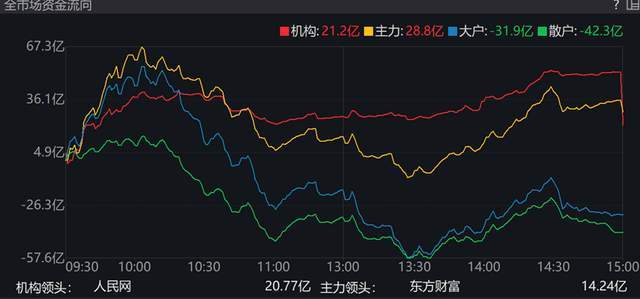

所以啊,有时候,有些散户亏钱真不值得同情,永远活在自己的世界里,总是有人要害朕。 所谓“主力资金”,我用两个软件来给大家展示下,都是付费的,价格都不便宜,一个是wind,一个是同花顺的ifund。 以昨天(8月30号)为例,这是wind软件中的“全市场资金流量”,你会看到,机构、主力都是净流入,大户、散户是净卖出,整体净流出24亿。

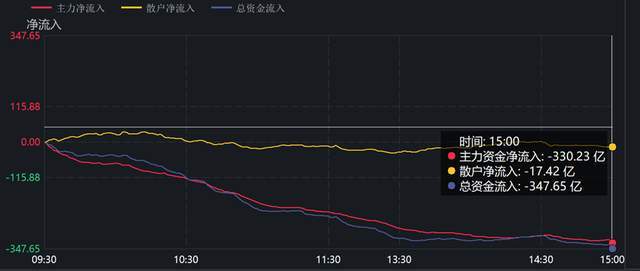

但看同花顺统计的数据,“主力资金净流入”,是-330亿,这完全和wind的数据,是一天一地彻底两回事了。看得你怀疑人生,这是同一个A股吗?

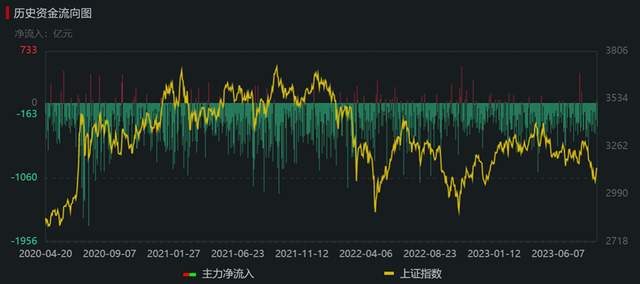

不用觉得奇怪,还有更牛逼的。我把2020年以来,同花顺统计的历史资金流向图调了出来,大家品鉴下:

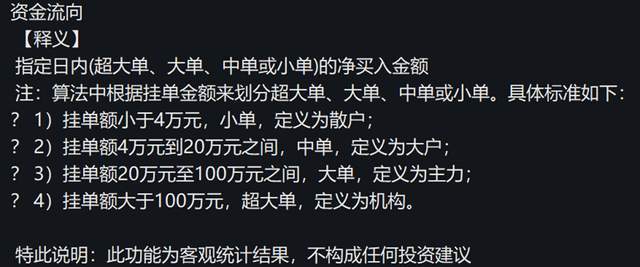

你没看错,我大A股几乎一直在净流出,哪怕20年那波大牛市,甚至每天流出的比现在还凶。你觉得这可能吗?哪怕用屁股想都会意识到,会不会这个数据是错的? 如老南所说,所谓资金流入流出数据,交易所并不提供,是各家行情软件、财经网站,自己根据交易明细,按照自己的逻辑、算法,二次加工得出来的,和实际市场真实情况差距非常大。 其实在这些软件上,你只要去找下,都能找到计算逻辑。 这是wind的:

这是同花顺的:

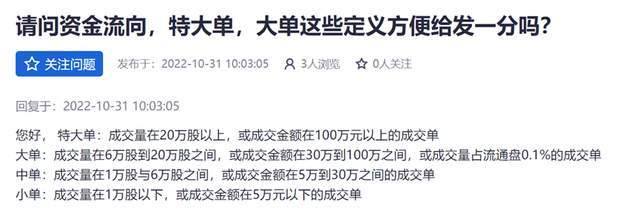

你会清晰发现,这两个软件资金流量主体的划分定义,是不一样的,最后造成巨大的结论差异。 而且不说现在,至少10年前,各家公募、私募,就有了自动交易的拆单程序。就是根据盘中对手盘挂单的情况,把大单拆小分批买卖、而且可以控制某个价格范围,如果按照上述的标准,这些明显的机构买卖,都会归纳到散户小单。反而是很多散户,喜欢几十万一口气买卖。 我们做任何分析,数据是否准确、逻辑是否自洽、角度是否全面,这些是我们结论精准与否的关键,如果基础数据都是错的,那结论最后大概率是可笑的。 只要不是官方精准披露的数据,其是否准确,如何二次加工,逻辑是什么,如果不搞清楚,就无脑相信,直接来拿用,甚至作为投资的重要参考,你不被割韭菜谁被割啊。 02我相信这时候会有人问,这些精准数据到底有没有,是否存在。答案是当然存在,曾经也披露过,但这都是古时候的事了。 经历过这事的,这会估计都至少40岁以上了,早在2006年,交易所真披露过这些信息。那时候,交易所推出了LEVEL 2数据,老南当时在营业部工作,因为我们营业部炒权证是全国出名的,而权证对数据的速度、单量的拆分,要求非常高,所以我当时一个工作,就是负责和各软件公司沟通,帮客户买leve 2数据。 然后这个数据推出没多久,06年底交易所又提供了个更炸裂的vip版的数据——TopView,价格卖的更贵。 我昨晚也试图找到当年的软件介绍材料,只在查股网找到了部分图片. 毕竟06年,离现在太遥远了:

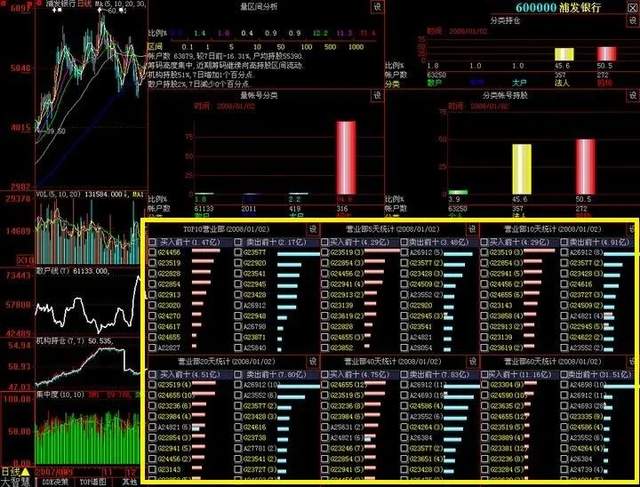

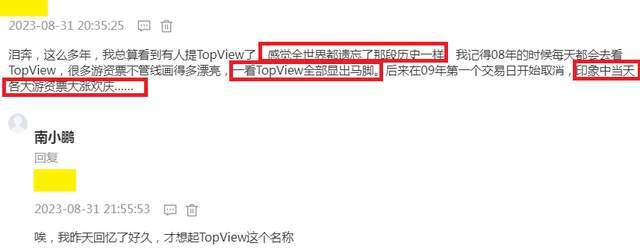

这个数据,是中国证券史上,第一次对外实时公开了席位交易数据,各家公募、保险、券商,清清楚楚的展现在你面前。你可以想象下那个数据的威力,任何一个股票,你的对手盘是谁,清清楚楚。 也很快,各家机构集体反对,出点钱就把自己看穿了还得了。所以没多久,也就1年多吧,这个数据也就下线了。想怀旧的话, 可以去查股网, 那里还保存了2007-2008年沪市所有股票的TopView截图数据, 包括大智慧和指南针的数据. 写完这篇,内参里一个回帖,也让老南很泪奔:

这些数据的存在,意味着监管,对市场的真实情况,谁在砸盘,谁在瞎搞,是非常清楚的。 而且,其实我是觉得,监管未来完全可以开放这个数据,哪怕收费也没事。香港市场也是部分开放席位数据的。至少大家清清楚楚,到底谁在瞎搞。

03回到周末监管针对量化的意见,老南的评价是,监管对量化的评价,非常的专业,做出的反馈,也非常的客观,这点是要点赞的。如这段定义: 近年来,A股市场程序化交易规模持续上升,逐步成为国内证券市场投资者重要交易方式之一。 从境内外经验看,程序化交易在提升交易效率、增强市场流动性等方面具有一定积极作用,但在特定市场环境下存在加大市场波动的风险,有必要因势利导促进其规范发展。 毕竟,虽然topview十多年前就不向市场开放了,但监管是非常清楚程序化的优点和缺点,也非常清楚本轮砸盘是谁干的。 其次,网络上大量对量化的批判更多的是情绪化的,并没有数据支持。 比如很多都在骂,量化通过融券做T+0。其实,至少10年前,我还在券商工作的时候,就已经有这个业务了,做得最多的,是一些手工做美股T0的团队,量化也是后来才进入这个领域。 此外,大家可以尝试下,去银行、券商、三方、信托等产品代销渠道,去咨询下,说要买个融券T0的产品,你试试看还买得到。 可以说100%你压根买不到这个被全网批判的东西,因为目前市场上量化的主流,95%都集中在指数增强和中性策略。 T0的产品规模非常小,因为锁券太难了,确定性也不高,一直都不是量化市场的主流,更多都是一些量化公司的自营。而且我们曾经关注过一些T0产品,这几年其实收益并不好。 所以,即使监管强行禁止券商锁券T0业务,你会发现,对当前的量化市场几乎没有影响。 而且,监管特别提到,量化增强市场流动性。 很多人没意识到,流动性对资本市场多重要。举个例子,比如商品期货,因为品种太多,但有部分品种很冷门,没啥交易量。因此,普通投资者可能不知道,这些品种,甚至会给量化管理人费用,去提高流动性。 因为量化的存在,给市场增加了20%-30%的流动性,如果没有这些,市场只会更差。 再次,大家其实没搞明白,量化到底赚的是谁的钱。其实量化真正赚的,是一些反复交易的游资,和一些频繁交易的散户的钱。 对于一些长期持股,交易低频的投资者、公募、私募,量化想割也割不到。 当然,监管也提到量化的一些问题,比如当年的光大乌龙指事件就是典型。其实本质就是交易故障,引发的趋同性交易。 预计后期也会出台一系列政策,去避免这类冲击。

04看到网上有种声音,要禁止全部量化交易,点赞还很多。我来推演下,这会发生什么。 首先,所有的公募基金,买卖将无法使用量化拆单程序,只能手工纯打单,交易效率大幅下降,想买的时候买不到好价格,想卖的时候卖不到好价格。 其次,当前量化整体A股持仓预计过万亿,量化不给做了,那持仓都要卖出。8月,一个北上净卖出不到1000亿,就把市场砸的抬不起头。万亿持仓不得不卖出,你觉得会如何? 再次,量化没了,散户就一定能赚钱?未必,毕竟散户一直是这个市场的食物链底层。游资又回来了,继续割韭菜。反而是当年买这些量化产品的客户,好歹还能通过量化在市场里对抗游资,赚到点钱。 所以,很多时候,一些带头喊打喊杀的,不是傻,是坏。 所以,老南觉得很简单,交易所再次放开topview,让大家亲眼看到,到底是谁在砸盘,这事也就解决了。 很多时候,透明化是解决问题最好的办法。

结互联网时代,情绪很容易传播,但客观事实越复杂越没人关心。 如科技与狠活,妖魔化食品添加剂,最后带货含塑化剂的奶粉翻车。

如铁头,喊打喊杀惩恶扬善,最后杀到教培行业翻车。 很多时候,前面的“正义”都是演戏,后面的带货才是收割。 -END- (来源于:查股网) |