封测赛道寒冰渐融,一季度华天科技扭亏,通富微电、长电科技净利大增

界面新闻记者 | 尹靖霏

封装测试行业的寒冰正在渐渐消融。在遭遇2023年业绩寒冬后,华天科技(002185.SZ)2024年一季度业绩回暖。

4月28日该公司披露,2024年一季度实现营业收入31.06亿元,同比增长38.72%,实现归母净利润5703.4万元,同比扭亏为盈,实现经营活动产生的现金流量净额5.54亿元,同比增长超2.29倍。

2023年华天科技业绩出现亏损。2023年公司实现营业总收入112.98亿元,同比下降5.10%;归母净利润2.26亿元,同比下降69.98%;扣非净利润亏损3.08亿元,上年同期盈利2.64亿元。

2023年封测遭遇寒冬

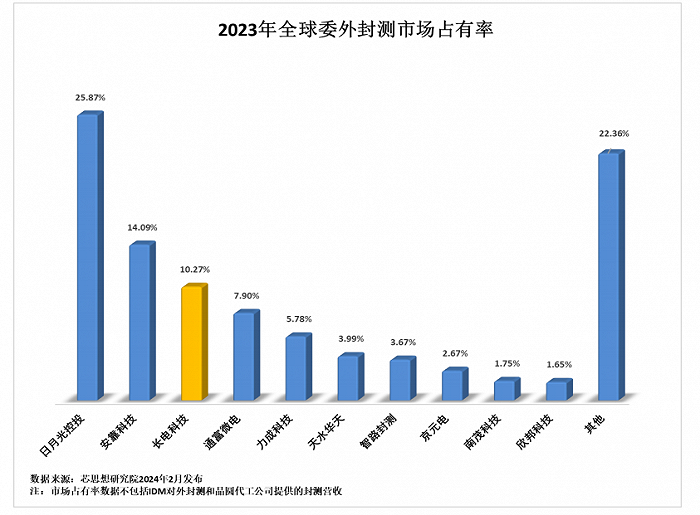

长电科技(600584.SZ)、通富微电(002156.SZ)2家企业全球市占率排在前5名。两大巨头也没有逃过行业周期。

前述公司所属行业均为半导体芯片成品制造和测试子行业,半导体行业根据不同的产品分类主要包括集成电路、分立器件、光电子器件和传感器等四个大类,广泛应用于通信类、高性能计算、消费类、汽车和工业等重要领域。其中,集成电路为整个半导体产业的核心。

市场人士指出,集成电路行业因其技术复杂,产业结构高度专业化,按加工流程分为集成电路设计、芯片制造、集成电路封装测试。对于集成电路垂直分工的商业模式,由设计公司完成集成电路设计后委托给芯片制造厂生产晶圆,再委托封测厂进行封装测试,然后销售给电子整机产品生产企业。从全球市场来看,封装测试行业市场集中度较高且较为稳定,行业前十大企业由中国台湾、中国大陆和美国企业所占据,近年来全球前十大企业市场份额达到75%以上。封装测试业是唯一能够与国际企业全面竞争的产业,国内主要封装测试企业在技术水平上已经和外资、合资企业基本同步。

半导体产业具有一定的周期性,2023年全球半导体市场仍处于下行调整周期。据美国半导体行业协会(SIA)数据,2023年半导体行业销售额实现5268亿美元,同比下降8.2%。

从产品类别来看,2023年逻辑集成电路销售额达1,785亿美元,成为规模最大的产品类别;存储类集成电路由于市场价格一路下降,导致销售额同比下降约三成至923亿美元;汽车电子类集成电路仍保持高速增长,达到422亿美元,同比增长23.7%。

2023年度,由于行业竞争加剧,产品封装价格下降,导致华天科技经营业绩同比下降。2023年,公司共完成集成电路封装量469.29亿只,同比增长11.95%,晶圆级集成电路封装量127.30万片,同比下降8.38%。

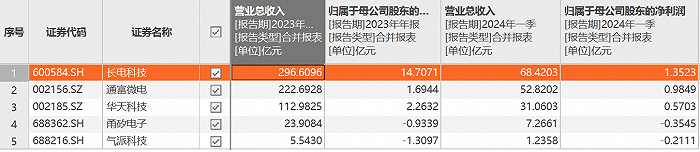

A股封测一哥长电科技2023年营业收入约296.61亿元,同比减少12.15%;归属于上市公司股东的净利润约14.71亿元,同比减少54.48%。

排行老二的通富微电2023年营业收入约222.69亿元,同比增加3.92%;归属于上市公司股东的净利润约1.69亿元,同比减少66.24%。

封测环节上市公司业绩,数据来源:choice

封测环节上市公司业绩,数据来源:choice2024年封测回暖

随着消费市场需求趋于稳定、存储器市场回暖、人工智能与高性能计算等热点应用领域带动等因素作用,预计2024年全球半导体市场将重回增长轨道。

从应用端看,存储器市场将成为2024年半导体市场复苏最主要的推动力,WSTS预计其市场将高速增长,同比涨幅为44.8%。

另外,据市场调查机构IDC数据,预计到2027年全球人工智能总投资规模将达到4236亿美元,近5年复合年增长率为26.9%。其中中国将达到381亿美元,占全球总投资9%。IDC数据也显示,2023年第四季度全球传统PC出货量略高于预期,出货量近6,710万台,比去年下降2.7%。市场萎缩似乎已经触底,预计将在2024年实现增长。

同时,IDC预估2024年全球智能手机出货量12亿部,同比增长2.8%;其表示大模型技术将推动手机进入AI时代,预计2024年全球新一代AI手机出货量将达到1.7亿部,占智能手机整体出货量的15%。

长电科技2024年第一季度营收约68.42亿元,同比增加16.75%;归属于上市公司股东的净利润约1.35亿元,同比增加23.01%。此前该公司宣布向全资子公司长电科技管理有限公司增资人民币45亿元,进一步完善产业布局,拓展汽车电子、存储及运算电子等业务,提升公司的核心竞争力。

4月26日通富微电披露2024年一季报,报告显示,公司2024年第一季度实现营收52.82亿元,同比增长13.79%;实现净利润9849万元,同比大增2064.01%。公司2024年计划将投资48.9亿元用于设施建设、生产设备、IT、技术研发等方面,牢牢抓住产业机会,进一步提升自身竞争力。预计2024年营收目标为252.8亿元,较2023年增长13.52%。

不过还是有封测上市公司未能摆脱持续亏损的局面。

甬矽电子(688362.SH)继2023年归母净利亏损0.93亿元后,2024年一季度业绩持续亏损。其披露2024年第一季度报告显示,报告期公司实现营收7.27亿元,同比增长71.11%;归母净利润亏损3545万元;扣非净利润亏损4611万元。

甬矽电子解释,受春节假期、公司二期项目建设及人员规模扩大导致的管理费用增加、新增投资使得折旧及财务费用增加、研发投入增加等因素综合影响,本季度整体仍出现一定亏损,但亏损幅度明显收窄,归属于上市公司股东的净利润较去年同期同比改善28.91%。

市场人士指出,半导体封测行业确实处于回暖状态,但力度有限。